Prozessorchestrierung im Bankenwesen vs. Legacy‑Systeme

Camunda

Das Bankenwesen muss sich verändern. Genauer gesagt: Traditionelle Banken müssen sich modernisieren und in Automatisierung investieren, um mit sogenannten Neobanken Schritt zu halten. Denn diese steigern die Erwartungen an Omnichannel-Kundenerlebnisse auf ein Niveau, das ohne digitale Transformation nicht zu erreichen ist. Gleichzeitig entwickeln sich Anforderungen an Compliance und Risikomanagement ständig weiter und erfordern von Finanzdienstleistern Agilität. Doch im Bankenwesen laufen noch heute zahlreiche geschäftskritische Prozesse auf jahrzehnte alten Legacy-Systemen, die nur schwer zu modernisieren und wenig agil sind.

von Daniel Meyer, Camunda

Es muss also etwas passieren. Doch welche Maßnahme zur digitalen Transformation ist in der Lage, den oben genannten Herausforderungen Herr zu werden? Der Schlüssel liegt in der Orchestrierung der Geschäftsprozesse. Jenseits der reinen Automatisierung regelt die Prozessorchestrierung das Zusammenspiel aller Aufgaben über verschiedene Systeme, Dienste und menschliche Akteure hinweg. Im Folgenden wird beleuchtet , wie Finanzdienstleister von Orchestrierung profitieren können.Herausforderung 1: Legacy-Systeme im traditionellen Bankenwesen

1959 wurde die Programmiersprache COBOL entwickelt, mit dem Ziel, kaufmännische Anwendungen effizient und intuitiv zu digitalisieren. Heute werden immer noch mehr als 800 Milliarden Codezeilen auf Mainframe-Systemen in dieser über 60 Jahre alten Sprache ausgeführt.

Abgesehen davon, dass immer weniger neue COBOL-Expert:innen in den Arbeitsmarkt eintreten, ist diese jahrzehntealte Technologie intransparent und den heutigen Anforderungen an Geschwindigkeit und Effizienz schlichtweg nicht gewachsen.”

Doch ein ganzes Altsystem durch moderne Alternativen zu ersetzen ist eine Herausforderung. Viele Teams automatisieren daher vereinzelte, lokale Aufgaben mit Technologien wie Robotic Process Automation (RPA), gekoppelt an die Benutzeroberfläche des Legacy-Systems. Das löst kurzfristig einzelne Probleme – führt auf lange Sicht aber zu schwierig zu integrierenden und isolierten Prozessen. Zudem erschwert es die Nachverfolgung und die Beobachtbarkeit des Gesamtprozesses.

Wenn ein System zur Prozessorchestrierung eingesetzt wird, kann die digitale Transformation schrittweise erfolgen. Teams können die bereits vorhandenen Legacy-Systeme und Automatisierungstechnologien nutzen und gemeinsam orchestrieren. Ansonsten isolierte Prozessendpunkte können in einem End-to-End-Prozess eingebunden werden, selbst ein Legacy-System kann ein solcher Endpunkt sein. Im Laufe der Zeit können punktuelle Lösungen wie RPA durch modernere Dienste, wie z. B. Microservices, ersetzt werden.

Der Abschied von COBOL und Konsorten muss also nicht mit einem “Big Bang” erfolgen, sondern geht auch peu à peu, während des laufenden Betriebs.”

Ein Beispiel zur Migration einer monolithischen auf eine Microservices-Architektur:

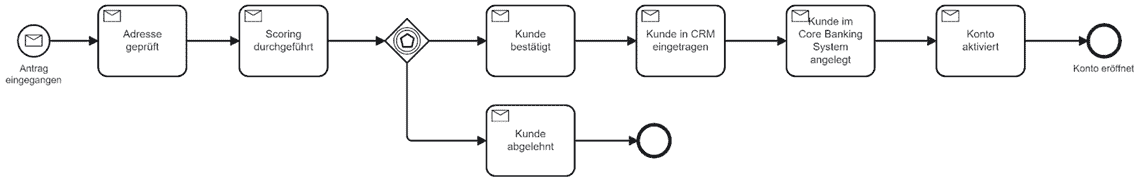

Ein Finanzdienstleister automatisiert seine Geschäftsprozesse innerhalb eines monolithischen Systems mit Hilfe von punktuellem Einsatz von RPA-Bots. Der erste Prozess, der modernisiert und deutlich verkürzt werden soll, ist die Kontoeröffnung. Im ersten Schritt wird der Prozess, wie er ablaufen soll, visuell modelliert, z. B. in Business Process Management and Notation (BPMN).

Camunda

Ein Tool zur Prozessorchestrierung kann auf Basis dieses visuellen Modells automatisch die APIs aufrufen, die die verschiedenen Aufgaben erfüllen lassen. Um aber zunächst den Ist-Zustand zu erfassen, bietet sich Process Tracking an: Der modellierte Prozess liest die Ereignisse aus dem bestehenden System mit und wird so zu einem Zwilling des Legacy-integrierten Prozesses. Durch die Visualisierung verstehen Stakeholder besser, wie der Prozess aktuell abläuft und das Mapping der Ereignisse validiert, ob das Prozessmodell eine Wunschvorstellung oder Realität ist.

Herausforderung 2: Compliance und die Einhaltung von Risikoanforderungen

Ob routinemäßige oder außerplanmäßige Audits: Stresstests und Prüfungen der Compliance von Finanzdienstleistern erfordern nicht nur Transparenz, sondern auch eine Menge Daten im richtigen Format. Ereignisse aus der jungen Vergangenheit, wie der Zusammenbruch der Silicon Valley oder der Signature Bank in den USA, zeigen außerdem, dass die automatischen Risikomanagement- und Meldesysteme von Banken verstärkt werden müssen.

Die Verwendung von Automatisierungstechnologien, insbesondere in Bereichen wie dem Basel III Standard, ermöglicht es den Banken, schnell auf sich ändernde Bedingungen wie steigende/fallende Zinssätze oder andere Indikatoren zu reagieren und ihre Portfolios entsprechend neu zu bewerten.”

Dies verhindert potentielle Liquiditätsprobleme und Verluste und stellt sicher, dass Banken agil und kompatibel mit den sich ständig ändernden Compliance-Standards bleiben.

Agilität und Kompatibilität mit sich ändernden Standards sind leider zumeist nicht die Stärken von Legacy-Systemen. Ihre mangelnde Transparenz und Rückverfolgbarkeit erschwert das Einhalten von Compliance-Anforderungen.

Insbesondere bei der Verarbeitung von Kundendaten und dem Durchführen von Prüfungen wie KYC/AML können Legacy-Systeme die Prozesse verlangsamen oder verkomplizieren.”

Hier kommt eine modernisierte Prozessorchestrierung ins Spiel: Sie ermöglicht eine transparentere, effizientere und integriertere Verarbeitung, die den modernen Anforderungen entspricht.

Die Prozessorchestrierung verbindet, wie bereits erwähnt, unterschiedliche Endpunkte in End-to-End-Geschäftsprozessen miteinander.”

Daniel Meyer leitet als Chief Technology Officer die Produkt- und Engineering-Teams und verantwortet damit die Entwicklung aller Camunda (Website) Produkte. Er hat einen Master of Science in Informatik und stieß 2010 ins Team, zunächst im Consulting Bereich, dann als Engineer und seit 2018 in der Rolle des CTOs.

Daniel Meyer leitet als Chief Technology Officer die Produkt- und Engineering-Teams und verantwortet damit die Entwicklung aller Camunda (Website) Produkte. Er hat einen Master of Science in Informatik und stieß 2010 ins Team, zunächst im Consulting Bereich, dann als Engineer und seit 2018 in der Rolle des CTOs.Ein weiterer Vorteil von Prozessorchestrierung ist die Prozessdokumentation, die es einfach ermöglicht, Compliance nachzuweisen.”

Die Prozessdokumentation und die gelebten Prozesse, die auf viele Systeme und organisatorische Einheiten verteilt sind, müssen für den Compliance-Nachweis also synchron sein. Wenn Prozesse über ein Orchestrierungs-Tool automatisiert werden, ist die Dokumentation immer im Einklang mit dem realen Prozess, weil der Prozess ja direkt von der Orchestration Engine gesteuert und ausgeführt wird. Dies reduziert den Overhead für die Compliance-Abteilung erheblich. Zudem kann so auch die Auditierbarkeit über Stichproben sehr vereinfacht werden, weil die Orchestration Engine die Prozessausführung protokolliert.

Herausforderung 3: Steigende Erwartungen an Omnichannel-Kundenerlebnisse

Traditionelle Finanzdienstleister stehen vor der Herausforderung, schnell auf die durch Neobanken gesetzten Standards in puncto Customer Experience zu reagieren, die bequeme On-demand-Dienstleistungen anbieten.

Die Pandemie hat die Notwendigkeit für eine beschleunigte digitale Transformation verstärkt, wie der Anstieg digitaler Transaktionen bei Wells Fargo zeigt.”

Ein Schlüsselaspekt dieser Transformation ist das Schaffen eines konsistenten Omnichannel-Erlebnisses, das sowohl digitale als auch physische Interaktionen nahtlos miteinander verbindet und so den unterschiedlichen Präferenzen der Kunden gerecht wird.

Nun sind Banken keinesfalls tatenlos: Sie nehmen durchaus die Automatisierung in die Hand, allerdings geschieht es häufig nur punktuell, wodurch die digitalen Kundenerlebnisse fragmentiert und/oder isoliert werden.”

Um ein kanalübergreifendes Kundenerlebnis zu schaffen, bedarf es einer Orchestrierung der Prozesse von End-to-End.

Ein erhöhter Grad an Automatisierung ist entscheidend, um nicht nur die Kundenerfahrung zu verbessern, sondern auch die interne Effizienz zu steigern. Automatisierte Prozesse, insbesondere im Bereich der Handelsabwicklung, helfen, die Einhaltung neuer Compliance-Vorschriften wie der T+1-Regelung sicherzustellen. Dies reduziert manuelle Eingriffe und ermöglicht es Banken, sowohl die Betriebskosten zu senken als auch Ressourcen effektiver einzusetzen.

Fazit: Der beste Zeitpunkt zur Modernisierung ist jetzt

Einige Finanzdienstleister fangen gerade erst damit an, ihre Prozesse innerhalb einzelner Teams oder Geschäftsbereiche zu automatisieren. Andere haben schon seit Jahren punktuell automatisiert, haben aber Schwierigkeiten, die verschiedenen Prozessendpunkte, inklusive ihrer Legacy-Systeme, zu vereinheitlichen und Transparenz zu schaffen. Die schrittweise digitale Transformation durch Prozessorchestrierung hilft in jedem Fall, die bereits getätigten Technologieinvestitionen zu nutzen, um die bestehenden Systeme zu modernisieren, Compliance- und Risikoanforderungen zu erfüllen und das Kundenerlebnis zu verbessern. Daniel Meyer, Camunda

Sie finden diesen Artikel im Internet auf der Website:

https://itfm.link/198627

Schreiben Sie einen Kommentar