Die nächsten großen Disruptoren für Finanzdienstleistungen:

So bereiten sich deutsche Finanzinstitute auf die Zukunft vor

Wie gestaltet sich die Zukunft von Finanzdienstleistungen? Wie ist die Stimmung in deutschen Finanzinstituten, wenn es um Investitionen in neue Technologien geht? Finastra, ein globaler Anbieter von Softwarelösungen und Handelsplätzen für die Finanzindustrie, beleuchtet mit der Studie Financial Services: State of the Nation 2023, wie sich deutsche Institute in der Finanzbranche am besten auf die Zukunft vorbereiten.

Trotz der wirtschaftlichen Einschränkungen wollen deutsche Finanzinstitute in künstliche Intelligenz (KI), Banking as a Service (BaaS), Embedded Finance und Open Finance und damit in die Zukunft investieren. Die Studie Financial Services: State of the Nation 2023 zeigt, dass Generative KI (Gen KI) das Thema für deutsche Institute ist: Fast 9 von 10 (89 %) sind entweder daran interessiert oder setzen die Technologie bereits ein. Die am häufigsten genannten Anwendungsfälle sind das Sammeln, Verarbeiten und Analysieren von Daten zur Kundenidentifizierung oder zur Bekämpfung von Geldwäsche (32 %), gefolgt von der Automatisierung manueller oder repetitiver Aufgaben, wie der Überprüfung von Dokumenten oder der Dokumentation von Codefunktionalität (29 %).

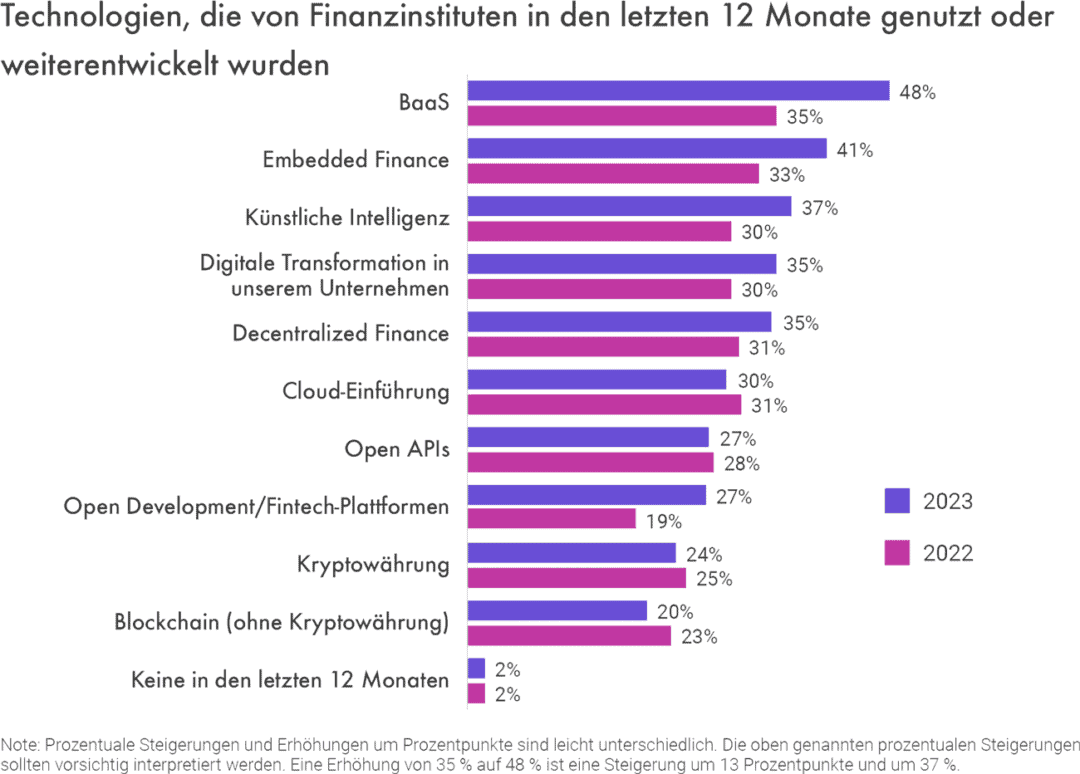

Diese Grafik zeigt die globale Nutzung und Weiterentwicklung von Technologien 2023:

Finastra

Deutlicher globaler Anstieg von BaaS und Embedded Finance: Kunden wollen nahtlose Lösungen

Neben KI sind laut Umfrage BaaS und Embedded Finance (74 %) die nächsten großen Disruptoren für Finanzdienstleistungen in Deutschland. Hier zeigt sich ein deutlicher Aufschwung: Im Vergleich zum Vorjahr (25 %) gaben 35 Prozent der Befragten an, BaaS in den letzten 12 Monaten weiterentwickelt oder genutzt zu haben. Auch bei Embedded Finance ist ein Anstieg von 28 Prozent im Vorjahr auf aktuell 40 Prozent der Befragten zu verzeichnen. Die am weitesten fortgeschrittenen Anwendungsfälle, die genannt wurden, sind Buy Now Pay Later (BNPL) und grenzüberschreitende Zahlungen.

Finastra

Das Interesse an Open Finance wächst

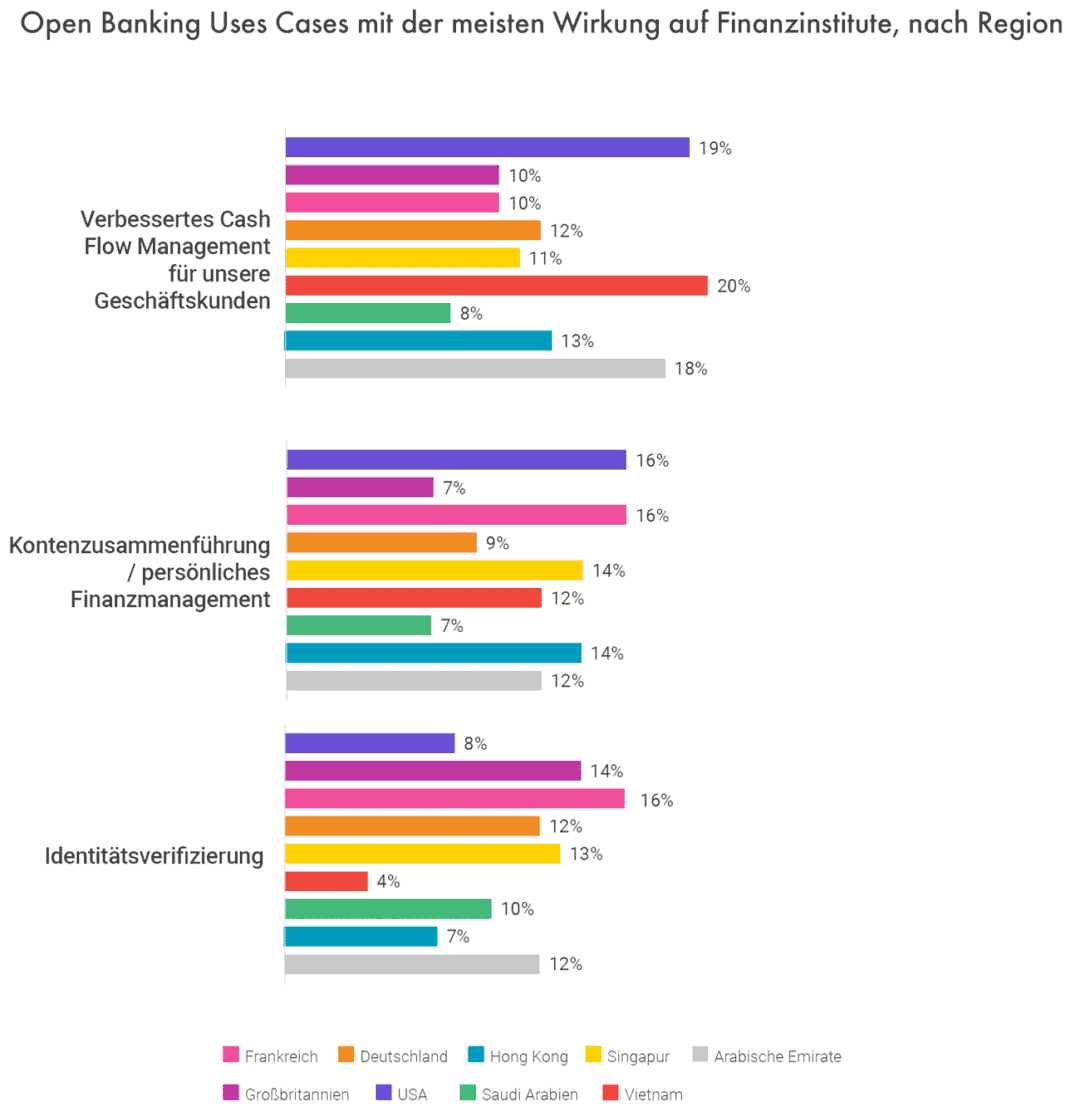

Open Banking bietet eine breite Palette von Vorteilen, unter anderem in Bereichen wie Peer to Peer-Zahlungen ändern und stärker personalisierte Produkte und Dienstleistungen. Die drei Anwendungsfälle, von denen die Entscheidungsträger global sagen, dass sie bisher die größten Auswirkungen für ihr Finanzinstitut hatten, sind ein besseres Cashflow-Management für Geschäftskunden, die Zusammenlegung von Konten und die Identitätsprüfung. Um den Weg in die Zukunft zu finden, ist es von entscheidender Bedeutung, die unterschiedlichen regionalen Sichtweisen auf die Auswirkungen von Open Banking zu verstehen, da jeder Markt seinen eigenen Weg zur Gestaltung seiner Zukunft einschlägt.

Mehr als 9 von 10 (93 %) der deutschen Finanzinstitute sagen, dass Open Finance ein Muss oder wichtig ist, gegenüber 89% im Jahr 2022. Dies fällt mit wachsenden Investitionen in Open APIs zusammen, wobei ein Viertel der Institute in den nächsten 12 Monaten die Entwicklung oder den Einsatz dieser Technologie plant, gegenüber 18 Prozent im Jahr zuvor.

Finastra

Open Finance spielt eine wesentliche Rolle bei der Gestaltung neuer Finanzökosysteme, der Unterstützung nachhaltiger Entscheidungen und eines positiven gesellschaftlichen Wandels. Durch die Förderung von Zusammenarbeit und Fintech-Innovationen ermöglicht ein offenes Ökosystem den Instituten, branchenweite Herausforderungen zu lösen und kundenorientierte Funktionen zu implementieren. Mit Open Finance Software können Institute beispielsweise Umweltdaten und Ökosystempartner nutzen, um nachhaltige Angebote zu entwickeln, oder den Zugang zu Finanzdienstleistungen für unterversorgte Bevölkerungsgruppen durch BaaS und Embedded Finance erweitern“

Radha Suvarna, Chief Growth and Product Officer bei Finastra

Wie bereiten sich Finanzinstitute auf die Zukunft vor?

Folgende Punkte sollten auf der Prioritätenliste der Finanzinstitute ganz oben stehen:

- Implementierung von Banking as a Service (BaaS) und Embedded Finance: Die zunehmende Nutzung von BaaS und Embedded Finance zeigt, dass die Institute den Wert des Zugangs zu neuen Vertriebskanälen für ihre Produkte und das Angebot von Mehrwertdiensten Dritter über ihre eigenen Kanäle erkannt haben. Da diese Modelle immer fortschrittlicher werden und die von ihnen bereitgestellten Funktionalitäten einfacher zu integrieren sind, können Organisationen umfassendere, maßgeschneiderte Angebote machen. Dies sollte für Finanzinstitute eine Priorität sein, damit sie ihr Geschäft ausbauen, zusätzliche Einnahmen erzielen und für ihre Kunden relevant bleiben können.

- Das Potenzial der künstlichen Intelligenz (KI) nutzen: Ähnlich wie bei BaaS und Embedded Finance ergreifen Finanzinstitute zunehmend Maßnahmen, um von den Möglichkeiten der künstlichen Intelligenz zu profitieren. Insbesondere die generative KI gewinnt an Zugkraft. Finanzentscheider sollten sie als wichtigen Hebel zur Produktivitätssteigerung, Verbesserung von Dienstleistungen und Erfüllung der Kundenerwartungen erkennen. Da 89 % der deutschen Entscheidungsträger zumindest an der Implementierung dieser Technologie interessiert sind, könnte sie sich als wertvolles Instrument zur Wertdifferenzierung, operativen Exzellenz und schnelleren Reichweite und Relevanz erweisen.

- Offene Technologie, um die Vorteile der Innovation zu nutzen: Der Wettlauf um die Vorteile der Innovationen, die sich in diesem Jahr auf die Branche auswirken, unterstreicht die Notwendigkeit von Zusammenarbeit und Partnerschaft in der gesamten Finanzdienstleistungsbranche. Um davon zu profitieren, bedarf es jedoch nicht nur einer nach außen gerichteter Denkweise, sondern auch einer offenen Technologie. Da die meisten Innovationen außerhalb der eigenen vier Wände stattfinden werden, müssen Finanzinstitute sicherstellen, dass sie über die Technologie, die Werkzeuge und das Expertennetzwerk verfügen, um zu wachsen und erfolgreich zu sein.

- ESG-Initiativen weiterhin Vorrang einräumen: Financial Services: State of the Nation Survey 2023 zeigt, dass Finanzinstitute global weiterhin nach außen schauen, wenn es um Umwelt-, Sozial- und Governance-Initiativen (ESG) geht, und ESG als Priorität betrachten, selbst wenn die Investitionen in Innovationen eingeschränkt wurden. Angesichts der Bedeutung, die die Industrie und Kunden ESG-Initiativen beimessen, vor allem mit Regulationen wie CSDR, sollten Entscheidungsträger ESG nicht auf ihrer Prioritätenliste nach unten rutschen lassen. Generative KI könnte eine große Rolle beim Reporting spielen, da sie Daten aus isolierten Systemen oder Organisationen nutzen kann.