ESG & Sustainability: Die Informationslücke schließen

PPI

Anleger berücksichtigen bei ihren Investitionsentscheidungen hinsichtlich Aktien, Renten und Fonds immer öfter die Einhaltung von Nachhaltigkeitskriterien. Vor allem Privatanleger stehen vor der Herausforderung, überhaupt Daten zum Umwelt- und Sozialverhalten oder zur Governance eines Unternehmens zu bekommen. Und in der Finanzindustrie fehlen Anlageberatern häufig Zeit und Mittel für die Sammlung und Auswertung aussagekräftiger Informationen. Dabei lässt sich dieses Dilemma eigentlich elegant digital lösen.

von Christian Appel, PPI

Die Zeiten, in denen Vermögensverwalter oder Bankberater beim Termin mit dem Privatkunden einfach das aktuell renditestärkste Produkt aus der Schublade zogen und damit einen Verkaufserfolg hatten, sind lange vorbei. Heute ist die Anlageberatungssituation vielfach der Beginn eines ausgedehnten Dialogs, bei dem neben den Kundenbedürfnissen nicht nur die Finanzkennzahlen eine Rolle spielen. Auf Fragen nach dem CO2-Fußabdruck einer Aktiengesellschaft oder den Auswahlkriterien eines Fonds für die dort gehaltenen Titel müssen Finanzinstitute inzwischen gefasst sein. Und sie sollten darauf schnell und fundiert Antworten parat haben, wollen sie nicht Gefahr laufen, langfristig Kunden zu verlieren.

Fakten fehlen

Denn immer mehr Anleger achten bei ihrer Entscheidung für ein Investment auf die Einhaltung gewisser Standards oder den expliziten Ausschluss bestimmter Aktivitäten aus den Bereichen Umwelt (Environmental), Soziales (Social) und Unternehmensführung (Governance), kurz ESG.

Allerdings sind Investorinnen und Investoren nur dann in der Lage, ESG-Kriterien zu berücksichtigen, wenn sie aussagekräftige Daten einsehen und diese anhand plastischer Vergleiche beurteilen können.”

Dieses Informationsangebot und Wissen fehlt häufig, was wiederum dazu führt, dass Anleger in keine nachhaltigen Anlageprodukte investieren, obwohl sie dies gern tun würden. Das ergab eine Umfrage des Bundesverbandes deutscher Banken aus dem Jahr 2021.

Stiefkind der Digitalisierung?

An sich wäre im Zeitalter der Digitalisierung zu erwarten, dass es mannigfaltige Anwendungen, Software-as-a-Service- oder Stand-alone-Lösungen gibt, die das entsprechende Wissen bereitstellen. Aber Fehlanzeige, es existieren im Netz inzwischen zwar verschiedenste Informationsportale, auch Anlegerschützer und Umweltorganisationen haben das Thema aufgegriffen. Dennoch gibt es keinerlei einheitliche Metriken, Datenformate oder Faktoren, die Sustainability-Informationen zu Produkten und Unternehmen für Privatanleger vergleichbar machen und so einen verlässlichen Schluss auf die Nachhaltigkeit einer Geldanlage zulassen. Dabei müsste es doch ohne größere Probleme realisierbar sein, eine Anwendung zu entwickeln, die alle Fakten sammelt, wenn nötig interpretiert und grafisch aufbereitet. Auch dürften für die reine Information kaum komplizierte Algorithmen notwendig sein. Bislang sind Privatanleger zur Beurteilung eines Anlageprodukts oder gar zur Betrachtung des kompletten eigenen Portfolios hinsichtlich ESG-Vorgaben auf die Hilfe ihres Finanzdienstleisters angewiesen.

Kostendruck vs. Transparenz

Christian Appel ist Partner bei der PPI AG (Webseite) und verantwortet im Geschäftsbereich Banken Wertpapier- und Compliance-Themen. Mit seinem Spezialwissen berät er seine Kunden schwerpunktmäßig in den Bereichen Wertpapiergeschäft, WpHG-Compliance (MiFID, MiFIR, EMIR), RegTech, Digitalisierung, Automatisierung sowie Sustainable Finance. Vor seiner Tätigkeit bei PPI arbeitete er unter anderem als Management Consultant bei der IBM Deutschland GmbH und als Senior Consultant bei der C1 Group.

Christian Appel ist Partner bei der PPI AG (Webseite) und verantwortet im Geschäftsbereich Banken Wertpapier- und Compliance-Themen. Mit seinem Spezialwissen berät er seine Kunden schwerpunktmäßig in den Bereichen Wertpapiergeschäft, WpHG-Compliance (MiFID, MiFIR, EMIR), RegTech, Digitalisierung, Automatisierung sowie Sustainable Finance. Vor seiner Tätigkeit bei PPI arbeitete er unter anderem als Management Consultant bei der IBM Deutschland GmbH und als Senior Consultant bei der C1 Group.Allerdings stehen Vermögensverwalter oder Bankberater nicht selten vor einer ähnlichen Herausforderung, wenn auch aus unterschiedlichen Gründen. Sie müssten eigentlich sämtliche ESG-relevanten Nachrichten zu ihren Anlageprodukten sammeln, in regelmäßigen Abständen aufbereiten und analysieren, um ihren Kunden kompetent Auskunft geben zu können. Der extreme Kostendruck und der undurchsichtige Datendschungel im Finanzdienstleistungsmarkt dürfte es aber schwer machen, dem Transparenzverlangen dauerhaft zu entsprechen. Von einer App oder einem Webportal, das ESG-Profile für verschiedenste Assets zusammenträgt, profitieren daher nicht nur die Endkunden, sondern auch Banken sowie Anlage- und Vermögensberater. Sie können ohne großen Aufwand ihre Kunden kompetenter beraten und behalten den Überblick über nachhaltige Anlageprodukte.

Wichtiges auf einen Blick

Auf der Kundenseite fehlt also die Transparenz, auf der Seite der Banken und Finanzdienstleister die Zeit für langwierige ESG-Analysen von Investmentprodukten.”

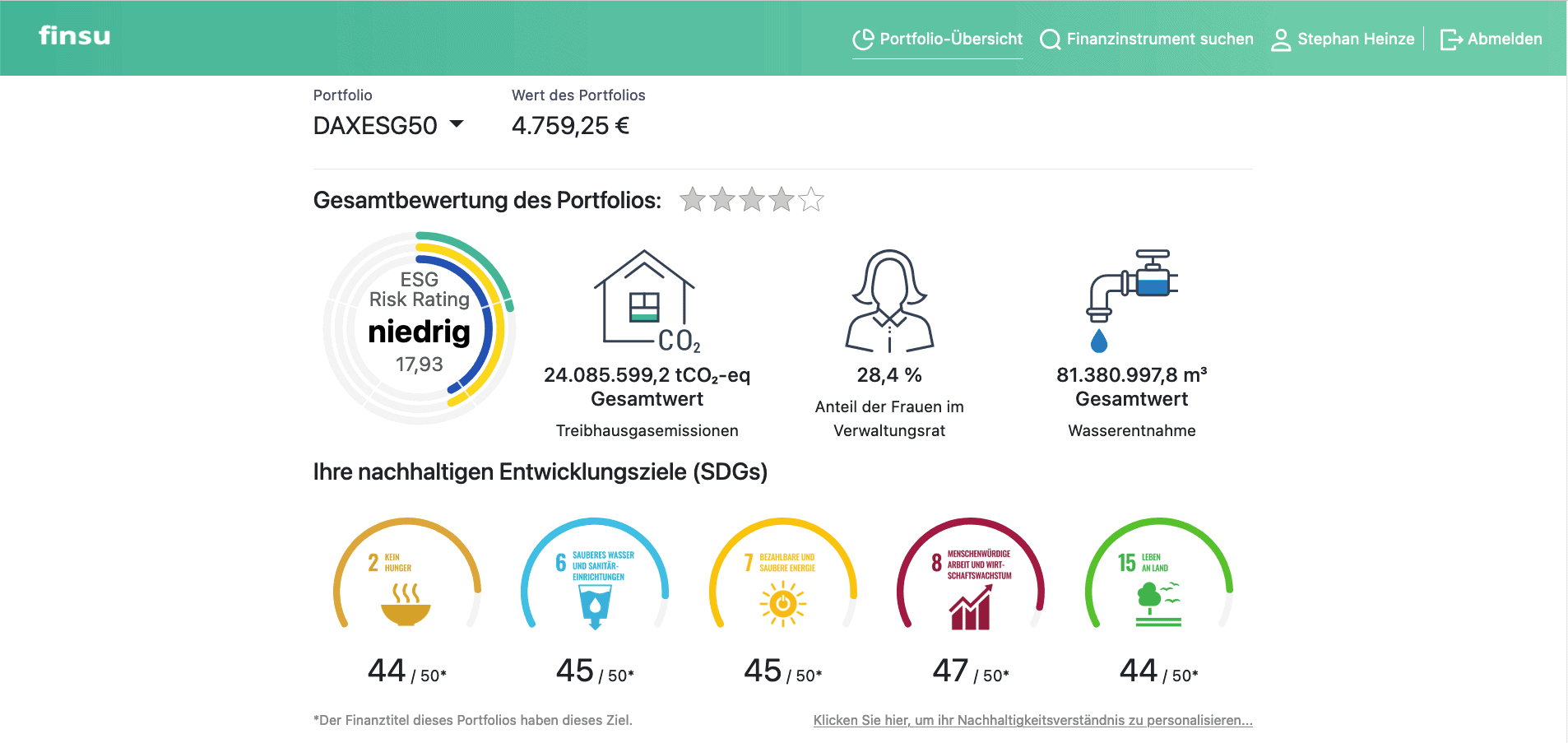

Wie könnte eine Lösung also aussehen? Zunächst müssten sämtliche relevanten ESG-Daten über eine Einbindung der Quellen gesammelt und den Anlageprodukten zugeordnet werden. Das dürfte zeitaufwändig, aber technisch machbar sein. Und für die Darstellung ließen sich bestimmt Erkenntnisse aus dem Bereich UI/UX verwenden. Dann wäre am Ende auf einen Blick erkennbar, wie der Energieversorger beispielsweise seinen Strom produziert, wie viel Kohlendioxid er dabei ausstößt, ob er gerechte Löhne zahlt und welches Gewicht die Frauenförderung einnimmt.

Persönliche Präferenzen

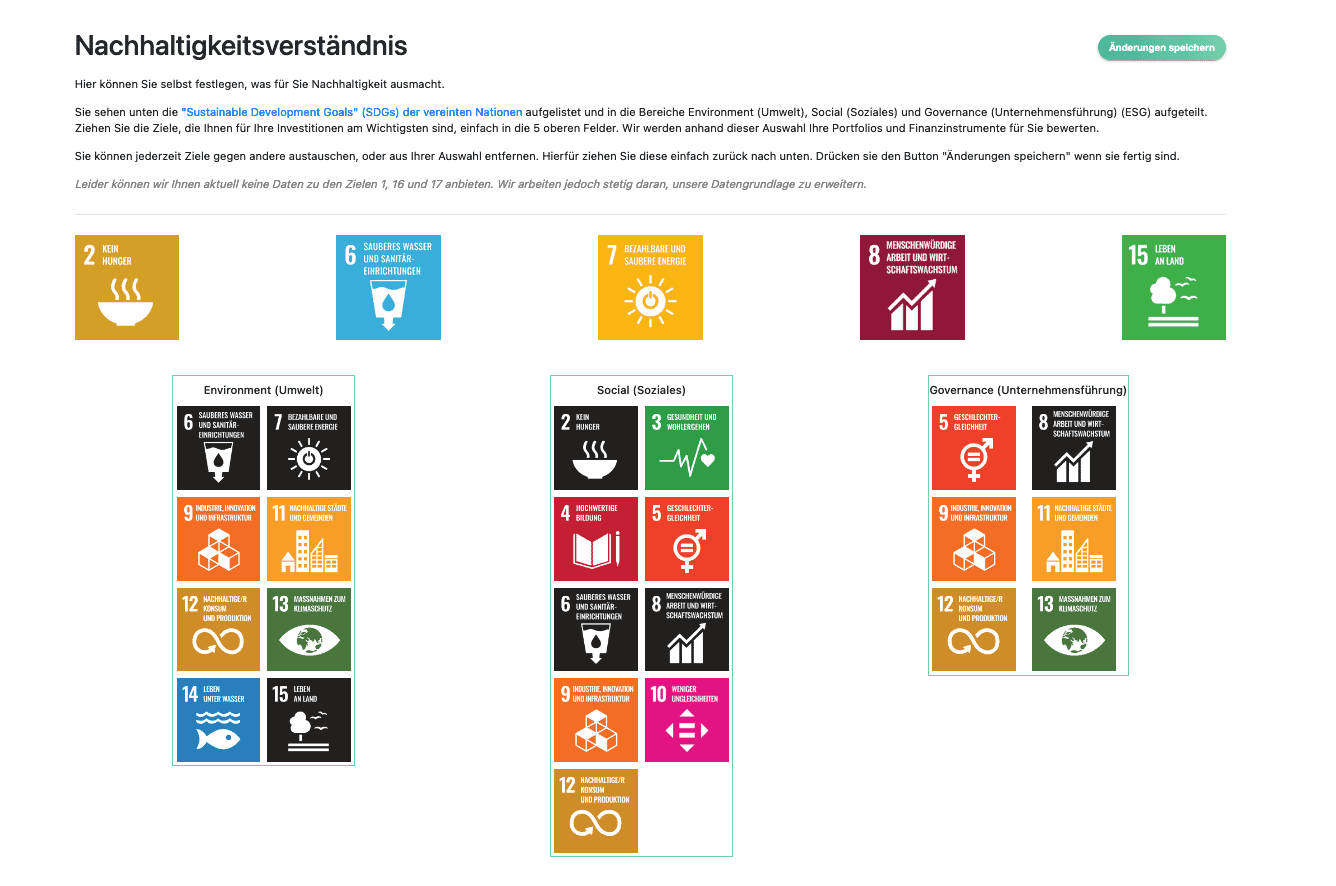

Eine derartige Datenflut kann natürlich auch verwirren, selbst bei einer komprimierten Darstellung. Zumal es ganz unterschiedliche Ansichten darüber gibt, welche ESG-Kriterien wichtig sind und welche nicht. Die Vereinten Nationen haben nicht weniger als 17 verschiedene Nachhaltigkeitsziele, Sustainable Development Goals (SDGs), definiert. Deren Spanne ist breit, vom Recht auf Bildung über eine erschwingliche Versorgung mit erneuerbaren Energien bis hin zum garantierten Zugang zu ordentlichen Gerichten. Während ein Investor stärker auf Klimaschutz achtet, priorisiert ein anderer möglicherweise die Gleichberechtigung der Geschlechter, einem Dritten könnte die Reinhaltung der Ozeane besonders am Herzen liegen. Entsprechend unterschiedlich fallen die notwendigen respektive gewünschten Angaben zu den Anlageprodukten aus. Idealerweise sollten Nutzer die Option haben, ihre eigenen Prioritäten anzugeben, woraufhin sich die angezeigten ESG-Kriterien und somit die Auswahl anpassen.

PPI

Vorschläge und Suchfunktionen

Der Servicegedanke einer solchen Lösung lässt sich durchaus weiterspinnen. Sofern die verfügbaren Datenquellen umfassend genug sind, könnte eine Suchfunktion etwa Alternativen zu Bestandsinvestments anzeigen, die im Hinblick auf Nachhaltigkeitsaspekte besser abschneiden als die Titel im Portfolio. Über das gleiche Feature wäre dann auch eine Vorauswahl von Instrumenten für künftige Anlagevorschläge seitens der Bank möglich. Für die Anlageberatung ist ein solches Szenario der Idealfall, denn so würde nicht nur Kompetenz demonstriert, sondern gleich ein Gesprächsaufhänger mitgeliefert.

PPI

Digitalisierung hilft – auch hier

Technisch sollte eine solche Anwendung schnell realisierbar sein. Zu klären ist zunächst die Frage, woher die Rohdaten kommen, auf denen die ESG-Bewertungen beruhen. Hier gibt es aber genügend Datenquellen am Markt. Ob die Umsetzung dann als App, als Webanwendung oder proprietär über die Banking-Plattform erfolgt, ist letztlich anhand des gewünschten Nutzerkreises und des Programmieraufwands zu entscheiden.

In jedem Fall sollten Finanzinstitute ihre Privatanleger nicht länger im Dunkeln lassen – die Informationslücke kann geschlossen werden.”

Christian Appel, PPI

Sie finden diesen Artikel im Internet auf der Website:

https://itfm.link/137077

Schreiben Sie einen Kommentar