Mit KI und Fuzzy Matching das Payment Screening verbessern

Actico

Die Geldwäsche-Vorgaben der Gesetzgeber in der EU ziehen an. Das hat direkte Auswirkungen auf die Bankensoftware, die die Compliance-Vorgaben prüfen und Verdachtsfälle melden muss. Mittlerweile reicht es nicht mehr, mit einer exakten Suche zu operieren, es braucht ausgefeiltere Techniken und mehr Unterstützung für die Compliance-Mitarbeiter.

von Thomas Knöpfler, Co-Founder und Head of Compliance Solutions bei Actico.

Unter deutscher Führung hat die Finance Action Task Force (FATF) die Maßnahmen gegen Geldwäsche und Terrorismusfinanzierung Ende April 2022 erneut ausgeweitet. Für Banken bedeutet das, dass sie präventiv deutlich genauer hinschauen und ihre Software darauf ausrichten müssen, auch kleine Anzeichen illegaler Aktivitäten zu erkennen.Eine wirksame Maßnahme ist das sogenannte Payment Screening (das zu den Anti-Money-Laundering-Maßnahmen (AML) gehört). Hat sich die BaFin bisher damit zufriedengegeben, dass Zahler und Empfänger von Geldtransfers auf Namensebene, gegebenenfalls mit einfachen Tippfehlern oder Buchstabendrehern, geprüft werden, reicht dies nun nicht mehr aus. Banken müssen genauer hinschauen und bei Personennamen und Beschreibungstexten ein breiteres Spektrum an Varianten abprüfen. Hierfür steht der Begriff “Fuzzy Matching“. Diese unscharfe Suche berücksichtigt eine phonetische Suche, ähnliche Wörter, aber auch Synonyme und typische Ersatzwörter.

Das ist technisch nicht weiter schwierig, da es entsprechende Software bereits gibt. Sie bedient sich auch offizieller PEP-, Sanktions- und Black-Listen, bewertet Überweisungen in kritische Länder und verdächtige Aktionen.

Manuelle Nacharbeit minimieren

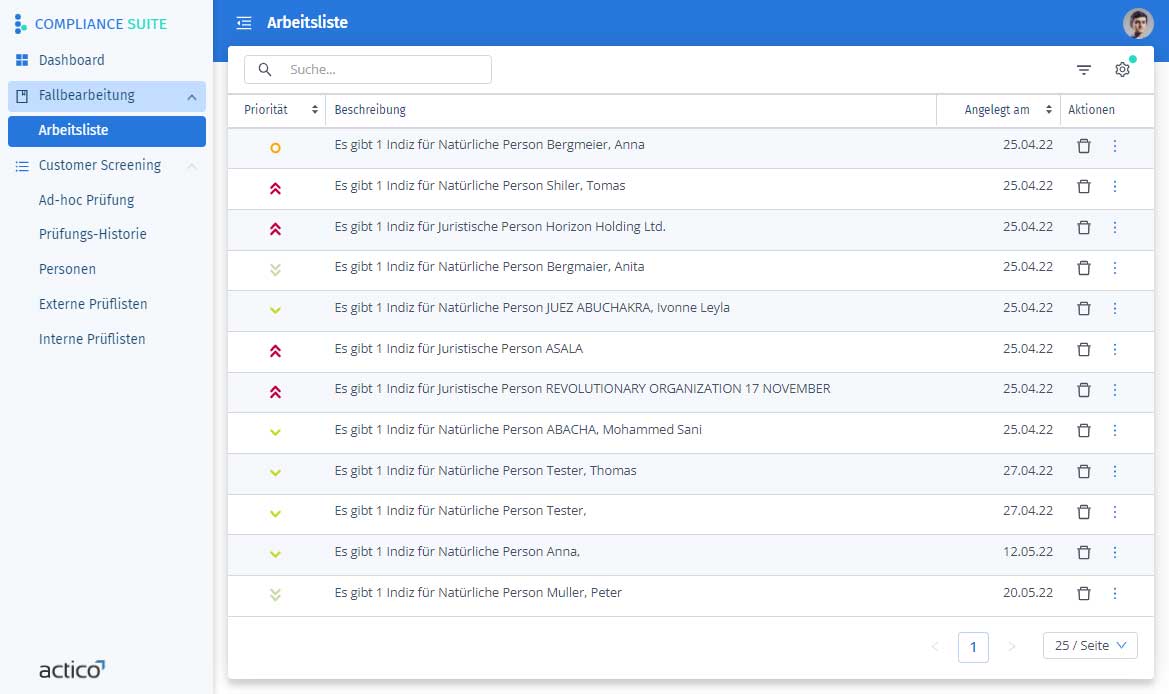

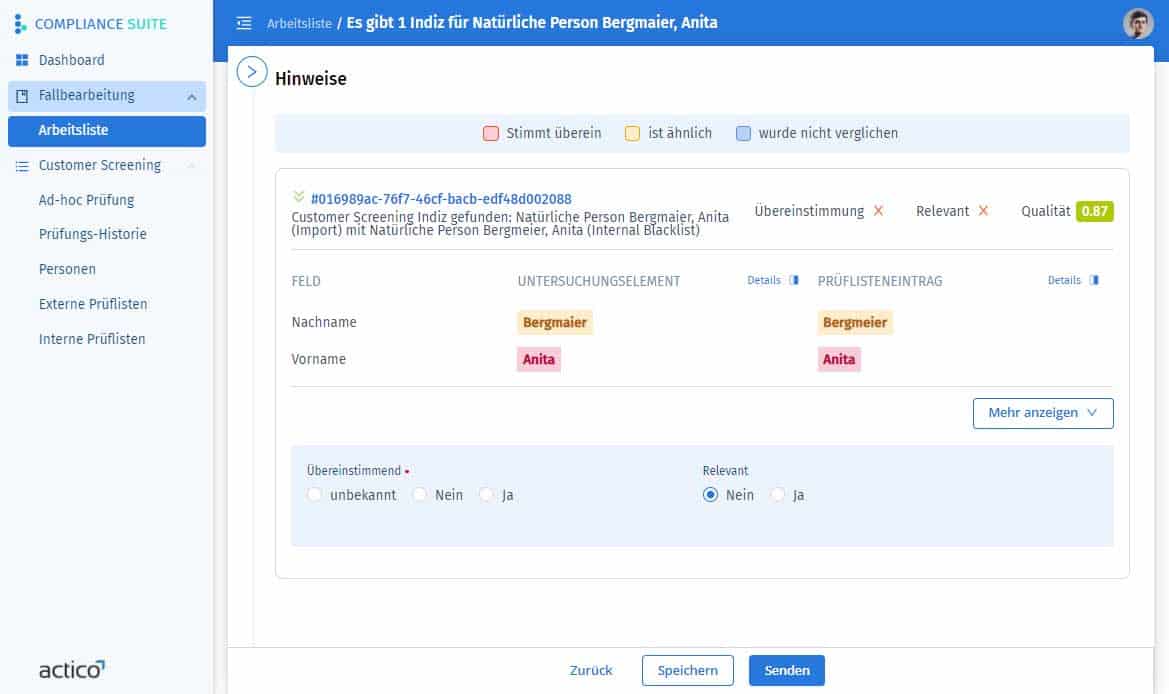

Das große Thema ist die manuelle Nachbearbeitung. Ist die Suche ungenauer, gibt es mehr Verdachtsfälle. In der Regel müssen diese manuell von einem Mitarbeiter aus der Compliance-Abteilung genauer geprüft und bearbeitet werden. Viele Banken können diese Mitarbeiterzahl allerdings aufgrund des aktuellen Fachkräftemangels nicht aufstocken.

An dieser Stelle setzt Software mit künstlicher Intelligenz, vor allem mit Machine-Learning (ML)-Algorithmen an. Sie ist üblicherweise mit hunderttausenden von Fällen vortrainiert.

Die ML-Modelle erkennen sehr zuverlässig, ob ein echter Geldwäschefall vorliegt. So kann die KI trotz unscharfer Suche die Fallanzahl gleich halten, die an die Compliance-Abteilung zur manuellen Prüfung weitergegeben werden – teilweise sinkt die Zahl sogar.”

Actico

Actico

Wichtig ist dabei, dass die Erkenntnisse der Fälle, die noch bei der Compliance-Abteilung landen, wieder in die Bewertungsmodelle der ML-Modelle zurückfließen (Retraining). So lässt sich die Zahl der manuell zu betrachtenden Fälle weiter reduzieren.

Thomas Knöpfler verantwortet die Strategie der Business Unit Compliance bei Actico (Webseite). Der studierte Betriebswirt hat seine Karriere in einem internationalen Beratungsunternehmen begonnen. Seit 2015 ist er Geschäftsführer und seit März 2022 Head of Compliance Solutions von Actico.

Thomas Knöpfler verantwortet die Strategie der Business Unit Compliance bei Actico (Webseite). Der studierte Betriebswirt hat seine Karriere in einem internationalen Beratungsunternehmen begonnen. Seit 2015 ist er Geschäftsführer und seit März 2022 Head of Compliance Solutions von Actico.Beispiel: VP-Bank aus Lichtenstein

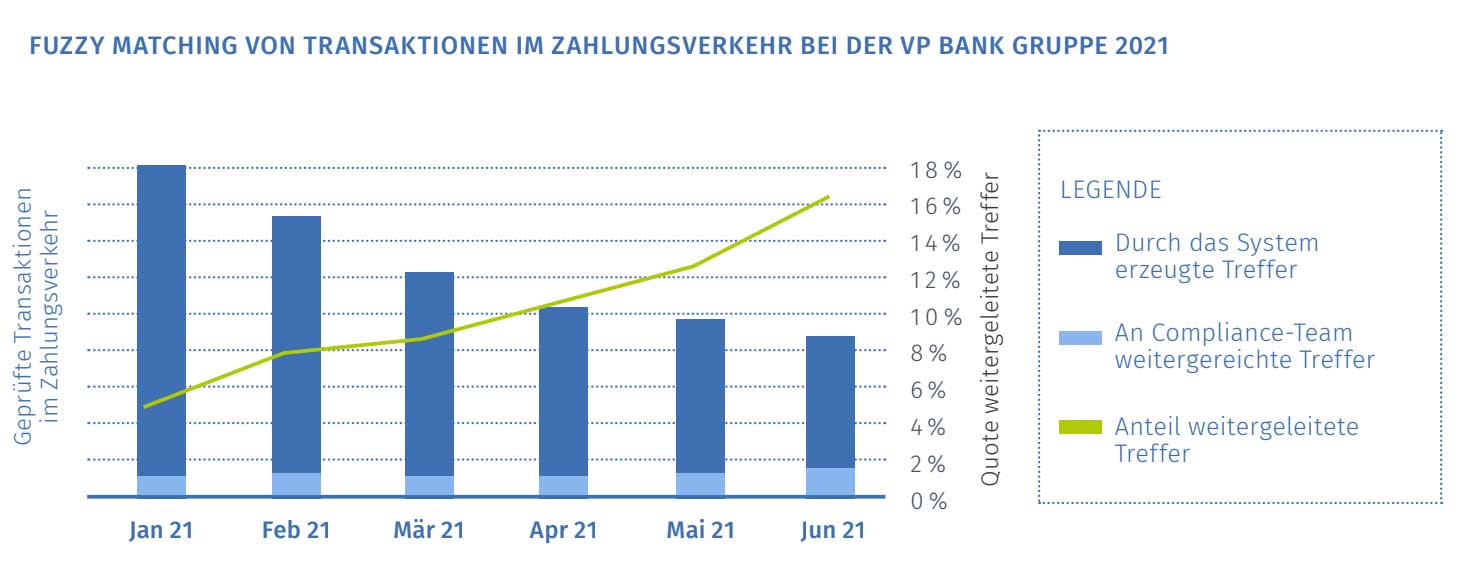

Die VP-Bank aus Vaduz in Lichtenstein stand genau vor diesem Problem: Der Abgleich der Zahlungsempfänger mit offiziellen Listen entsprach nicht mehr den gesetzlichen Vorgaben zur Anti-Geldwäsche-Prävention. Ziel war es, trotz Fuzzy Matching die Effektivität zu steigern (also alle risikobehafteten Transaktionen sicher zu finden) und die Effizienz zu steigern – also nur die Fälle an Mitarbeiter weiterzureichen, für die wirklich ein Risiko auf Geldwäsche besteht.

Für die Erstellung des KI-Modells konnte dabei auf zahlreiche Daten der VP-Bank-Gruppe zurückgegriffen werden. Die Effektivität der KI-Anwendung wurde durch ein externes Benchmark-Institut überprüft und als valide eingestuft. Als Anwendung kam die Compliance Suite von Actico aus Immenstaad zum Einsatz.

In der Testphase der neuen Anwendung wurden alle Treffer sehr sorgfältig geprüft und häufige False-Positive-Fälle in White-Lists übernommen, um so die Gesamttrefferanzahl zu minimieren.

Actico

Nach dem Go-Live hat das Zurückspielen der manuellen Überprüfung die Anzahl der gesamten Treffer reduziert. Der Prozentsatz der manuell zu überprüfenden Fälle an der Gesamtzahl stieg entsprechend.

Fazit

Zusammenfassend lässt sich festhalten, dass durch Fuzzy Matching und den Einsatz von Machine Learning mehr Fälle erfasst und erkannt werden, bei denen Geldwäsche und Terrorfinanzierung vorliegt.”

Zusammenfassend lässt sich festhalten, dass durch Fuzzy Matching und den Einsatz von Machine Learning mehr Fälle erfasst und erkannt werden, bei denen Geldwäsche und Terrorfinanzierung vorliegt.”

Dies müssen sich Banken aber nicht mit einem erhöhten manuellen Aufwand „erkaufen“. Der KI-Einsatz filtert automatisiert nicht relevante Fälle aus ‒ die Compliance-Abteilung muss sich nur noch mit relevanten Transaktionen befassen.Thomas Knöpfler, Actico

Sie finden diesen Artikel im Internet auf der Website:

https://itfm.link/142786

Schreiben Sie einen Kommentar