946 Finanz-Startups in Deutschland – allerdings lässt das FinTech-Wachstum etwas nach

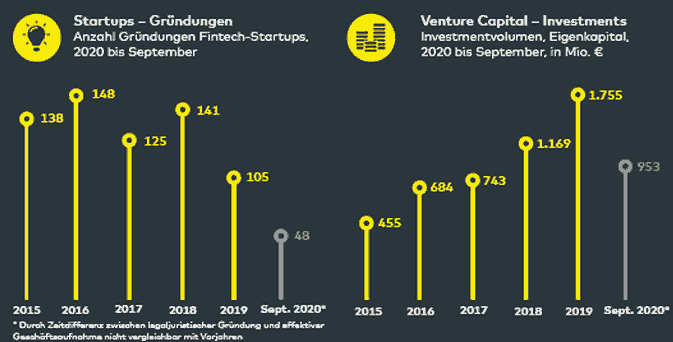

Der deutsche FinTech-Sektor knackt mit 946 Startups erstmals die 900er-Marke. Trotz des neuen Rekordwertes erhält das Wachstum einen leichten Dämpfer. Mit 105 Gründungen in 2019 liegt die Anzahl 17% unter dem Vergleichswert aus dem Vorjahr (2018: 141). Zu diesen Ergebnissen kommt die comdirect FinTech-Studie, die gemeinsam mit Barkow Consulting (Website) und dem main incubator, dem Frühphaseninvestor der Commerzbank Gruppe, erhoben wurde.

comdirect/ Barkow Consulting

comdirect

Über ein Jahrzehnt nach Aufkommen der ersten deutschen FinTechs werden aktuell immer noch mehr als zwei neue FinTech-Startups pro Woche gegründet. Der Innovationsdruck auf den Finanzsektor bleibt damit trotz des leicht rückläufigen Wachstums hoch.“

Matthias Hach, Bereichsvorstand comdirect, Marketing & Digital Banking Solutions Commerzbank

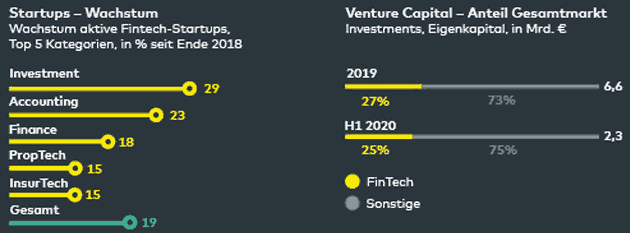

Top-Kategorien: Investment-Startups wachsen seit Ende 2018 am stärksten

Investment-Startups wiesen 2019 das stärkste Wachstum aller Top-FinTech-Kategorien auf. Die Anzahl (112 Startups) steigerte sich gegenüber dem Vorjahr um 29%. „In Zeiten niedriger Zinsen stellen wir einen immer stärker werdenden Trend zu einfachen und mobilen Anlagemöglichkeiten fest. Dies schlägt sich auch in der aktuellen Gründungsdynamik des deutschen Fintech-Sektors nieder“, sagt Matthias Hach.

comdirect/ Barkow Consulting

Die Blockchain-Technologie ist reifer geworden, wir sehen eine starke Adaption am Markt. Mit zeitlicher Verzögerung zeigt sich damit eine merkliche Abkühlung des ICO-Fiebers.“

Michael F. Spitz, Geschäftsführer incubator

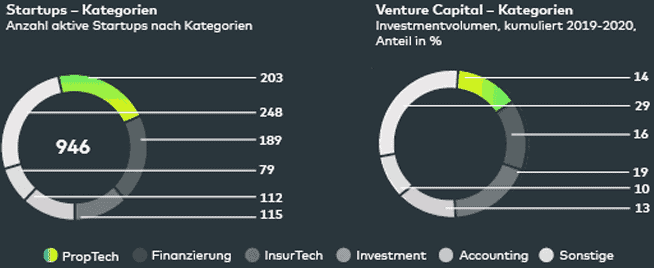

Insgesamt stellen die Sektoren PropTech (203) und Finance (189) weiterhin die mit Abstand wichtigsten Kategorien dar.

FinTech-Investments 2020 erstmals rückläufig

Erstmals seit Beginn der FinTech-VC-Erhebungen im Jahr 2012 erreichte die Summe der Investments keinen neuen Höchstwert. Bis Ende September 2020 wurden 953 Mio. Euro investiert. Das sind 29% weniger als im Vergleichszeitraum des vergangenen Jahres (1,3 Mrd. Euro).

Obwohl 2020 das zweitbeste FinTech-Investmentjahr aller Zeiten in Deutschland sein wird, macht sich die geringere Anzahl von Megarunden mit über 100 Mio. Euro Volumen im laufenden Jahr deutlich negativ bemerkbar.“

Auch die Anzahl der Funding-Runden liegt mit 103 leicht unter dem Niveau des Vergleichszeitraumes im Vorjahr (105). Auffällig ist, dass die ersten beiden Quartale des laufenden Jahres um sechs Transaktionen über dem Vergleichswert aus 2019 lagen, während es im dritten Quartal acht Transaktionen weniger waren.

Finanzaggregations-Kategorie bei Venture Capital deutlich vorne

In Startups, die Produkte zur Bündelung von Finanzinformationen anbieten, wird weiterhin fleißig investiert. Mit 20% des seit Anfang 2019 investierten Risikokapitals liegt die Finanzaggregations-Kategorie erneut ganz vorne, obwohl es sich dabei nach Zahl der Startups um die drittkleinste FinTech-Kategorie handelt. Einige wenige, aber dafür sehr großvolumige Funding-Runden haben hier erneut zum Spitzenrang beigetragen. Es folgen die Kategorien InsurTech (19%) und Finance (16%).

comdirect/ Barkow Consulting

Seit 2012 wurde in 897 Finanzierungsrunden bereits 6,1 Mrd. Euro Venture Capital in den deutschen FinTech-Sektor investiert. Hierzu kommen noch Investitionen durch Übernahmen und Fremdkapital, welche in diese Analyse nicht eingeflossen sind.

Hintergrund zur Studie

Basis der comdirect FinTech-Studie ist Barkow Consultings Fintech Money Map, Deutschlands führende und meistgenutzte Datenquelle für FinTech-Startups und FinTech-Venture Capital. Redaktionsschluss für die Analyse war Ende September 2020. FinTech-Venture Capital-Investitionen werden seit Anfang 2012 erfasst. FinTech-Startups und Gründungen wurden seit 2007 rückwirkend integriert.

Die Daten der Fintech Money Map werden durch kontinuierliche Analyse und Auswertung aller relevanten Nachrichtenquellen und Datenbanken gewonnen. Barkow Consulting setzt dabei auf eine Kombination von Mensch und Maschine. Die Fintech Money Map umfasst derzeit über 1.000 Startups. Aktuell sind zudem mehr als 1.250 Risikokapital-Investoren und über 6 Milliarden Euro Venture Capital-Investitionen in der Datenbank erfasst.aj

Sie finden diesen Artikel im Internet auf der Website:

https://itfm.link/114821

[/speaker-mute]

Schreiben Sie einen Kommentar