Digitaler Euro: So können Banken gegenüber der BigTech-Konkurrenz punkten

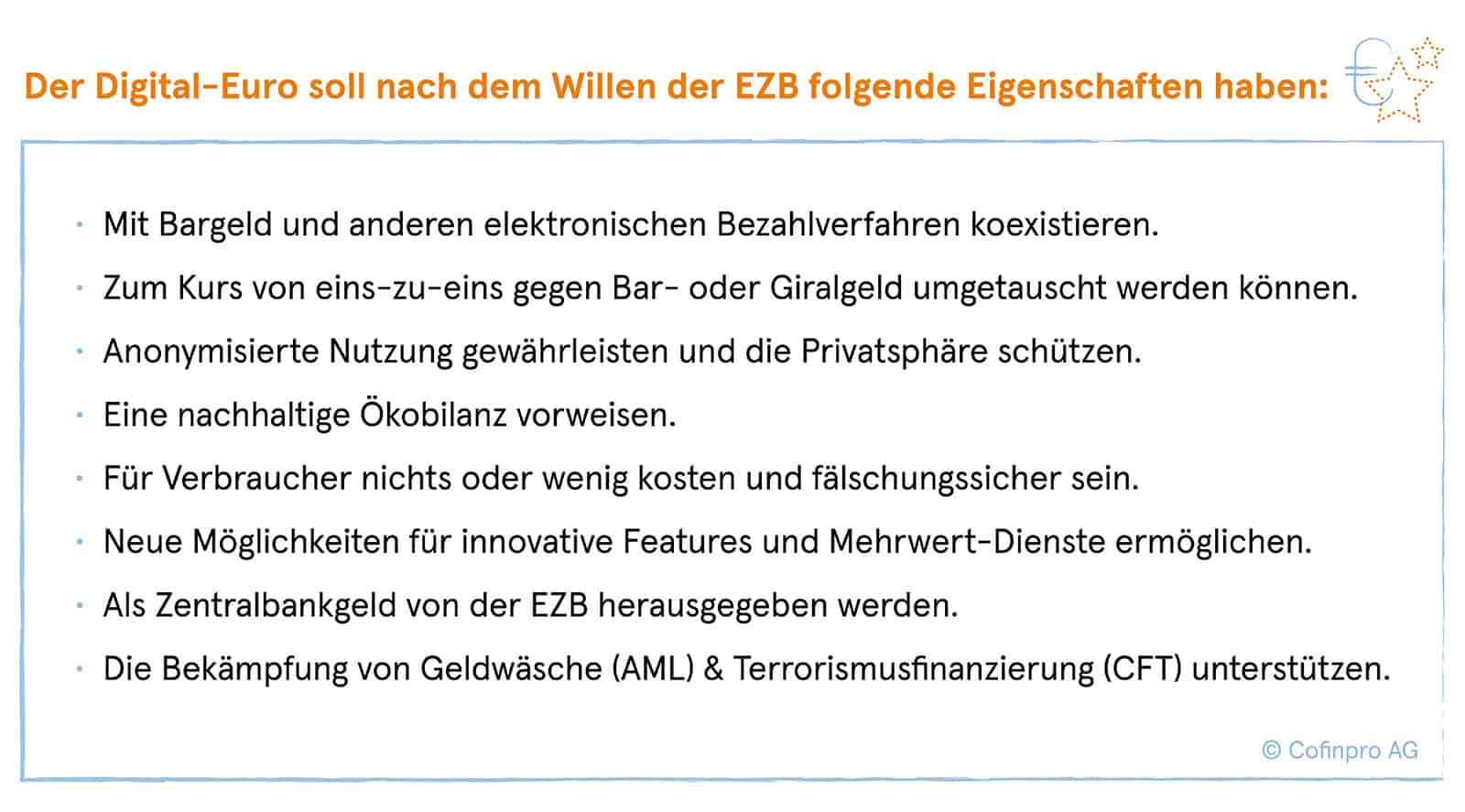

[speaker]Mit dem digitalen Euro öffnen sich für Finanzdienstleister zukunftsträchtige Geschäftsmodelle. Smarte Funktionen ermöglichen umfangreiche Innovationen im Zahlungsverkehr. Ob und wann der digitale Euro eingeführt wird, steht allerdings noch nicht fest. Aktuell finden im Rahmen einer EZB-Untersuchungsphase Gespräche darüber statt, wie die Digital-Währung aussehen könnte. Bis Ende 2023 sollen die Gespräche abgeschlossen sein und die Kerneigenschaften festgelegt werden, um dann einen Lösungsansatz vorzustellen.

Cofinpro

Als Anregung zeigt Cofinpro sechs Anwendungsfälle für das digitale Währungszeitalter, mit denen die Institute bei Verbrauchern und Unternehmen punkten können.

1. Pay-per-use-Angebote, z.B. in der Sharing-Ökonomie beim Leihen eines Fahrrads oder Autos: Hier muss bisher erst ein Benutzerkonto beim Anbieter angelegt werden, inklusive Konto- bzw. Kreditkartendaten. Mit dem digitalen Euro lässt sich der Bezahl-Vorgang vereinfachen, weil das Geld hinsichtlich Nutzung bzw. Sicherheiten programmiert wird. Die Ausleihe kann dann so schnell ablaufen, wie heutzutage die Geld-senden-Funktion bei Paypal. 2. Händler-Gutschein-Karten: Der digitale Euro ermöglicht es, den Einsatzzweck genau zu definieren. So können Banken zum Beispiel Händler-Gutschein-Karten in Form einer Plastikkarte oder digital in der Wallet anbieten. Dieser Milliarden-Markt wird aktuell von Drittanbietern und Prepaid-Kreditkartenschemes besetzt, die ihre Geschenkkarten an nahezu jeder Supermarktkasse ausgelegt haben. Das Guthaben kann künftig auf den Karten als digitaler Euro so programmiert werden, dass es nur in einem bestimmten Geschäft oder auch nur für eine bestimmte Produkt-Kategorie verwendet werden darf, also auch regional und produktbezogen einsetzbar ist. 3. Zweckgebundenes Bezahlen, z.B. bei Flotten- oder Tankkarten: Zahlungen sind hier an die Erfüllung komplexerer Bedingungen geknüpft. Dafür benötigt man heute noch teure Intermediäre oder komplizierte Prozesse, die die Erfüllung der jeweiligen Bedingungen überprüfen und bestätigen. 4. Smart Contracts, z.B. bei Zug-um-Zug-Geschäften in Echtzeit: Soll etwa die Zahlung erst in dem Moment erfolgen, in dem auch eine Leistung erbracht wurde, wird mithilfe von Smart Contracts die Abstimmung deutlich vereinfacht. Prozesse bzw. Intermediäre werden überflüssig. Die Kontrollen oder Garantien über die Zahlungs- oder Leistungserfüllung können von den zwei beteiligten Parteien untereinander geregelt werden. Die klassische Prozessabfolge einer Zahlung von Beauftragung, Autorisierung, Clearing, Settlement und Reconciliation kann damit in einem Schritt erfolgen. 5. Förder- oder Hilfsgelder, z.B. bei energetischen Sanierungen: Auszahlungen als digitaler Euro können auf bestimmte Produkt-Kategorien oder Materialien beschränkt sein. Missbrauch kann so verhindert werden. 6. Kautionsgelder, z.B. im Immobiliensektor: Bei Hinterlegung von Garantien, beispielsweise als Ersatz für Treuhandkonten oder für Miet-Kautionen.Die Banken sind aufgrund ihrer hohen Kompetenz in Sachen Sicherheit und IT in einer idealen Position, um sich als Dienstleister für den digitalen Euro aufzustellen.

Cofinpro

ppDie Regulierungshürden der vergangenen Jahre können sich jetzt als Sprungbrett erweisen, weil die Institute bereits bewährte Distributions-, Sicherheits- und KYC-Systeme installiert haben. Jetzt können sie auf dieser Kompetenz aufbauen und neue Standards setzen.“

Sie finden diesen Artikel im Internet auf der Website:

https://itfm.link/137403

[/speaker-mute]

Schreiben Sie einen Kommentar