“Request to Pay lässt ein Ökosystem rund ums Konto entstehen – und beim Konto sind Banken führend”

PPI

Die Hamburger PPI AG startet eine „White Label“-Plattform für Request to Pay: Mitte 2023 soll es losgehen mit Paycy. Erster Kunde ist Deutschlands zweitgrößte Bank. „Request to Pay ermöglicht uns als Bank, völlig neue Dienste anzubieten“, sagt Thomas Ullrich, im Vorstand der DZ Bank zuständig für das Transaction Banking. PPI geht noch weiter, wie Dr. Thorsten Völkel, CEO und verantwortlich für Zahlungsverkehr, im Interview mit IT Finanzmagazin verrät. Mit Request to Pay gewönnen alle: Banken, Unternehmen und Verbraucher.

Herr Völkel, eine Mambu-Studie hat letztes Jahr davor gewarnt, dass zwei Drittel der Banken bluten müssten, wenn die Digitalisierung scheitert. Kommt mit Request to Pay jetzt die Wende?

Wir müssen zwei Dinge trennen. Erstens investieren Banken bereits umfangreich in Digitalisierung. Daran führt kein Weg vorbei.Zweitens, und das ist jetzt neu, bringt Request to Pay den Geldtransfer wieder dahin zurück, wo er ursprünglich herkommt. Auf das Konto bei einer Bank.”

Was bekomme ich als Kunde anderes als bei einer SEPA-Überweisung oder einer Lastschrift?

Wer Request to Pay nutzt, fordert praktisch jemand anderen auf, etwas zu bezahlen. Das geschieht etwa über die Banking-App. Sie bekommen beispielsweise von mir einen Request to Pay, um sich an dem gemeinsamen Wiesn-Besuch zu beteiligen. Die Rechnung habe ich abfotografiert, bezahlt und über die Banking-App schicke ich den RtP an Sie. Sie brauchen nur noch in der App freizugeben und ich bekomme das verauslagte Geld zurück.

Verbunden mit Instant Payments fühlt sich das eigene Konto an, als hätten Sie den verfügbaren Betrag wie Bargeld in der Tasche.”

Apps wie Paypal, Splitwise und unzählige andere machen das doch heute schon möglich. Warum sollten Banken jetzt in Request to Pay (RtP) investieren?

Weil sich das Leben für die Kunden vereinfacht. Sie brauchen künftig nur noch eine App – die der Bank.”

RtP erlaubt, Dokumente direkt mit der Zahlung zu verknüpfen. Rechnungen etwa, oder auch einen Versicherungsschein, den Sie direkt in die Banking-App bekommen, wenn Sie sich vor dem Boarding am Flughafen doch noch schnell gegen unvorhersehbare Ereignisse absichern wollen. In der Banking-App liegt alles zentral, ganz ohne Papierkram, wenn Sie mit RtP bezahlen.

Wie genau funktioniert RtP, wenn ich mir etwas kaufen möchte, ein Mobiltelefon etwa?

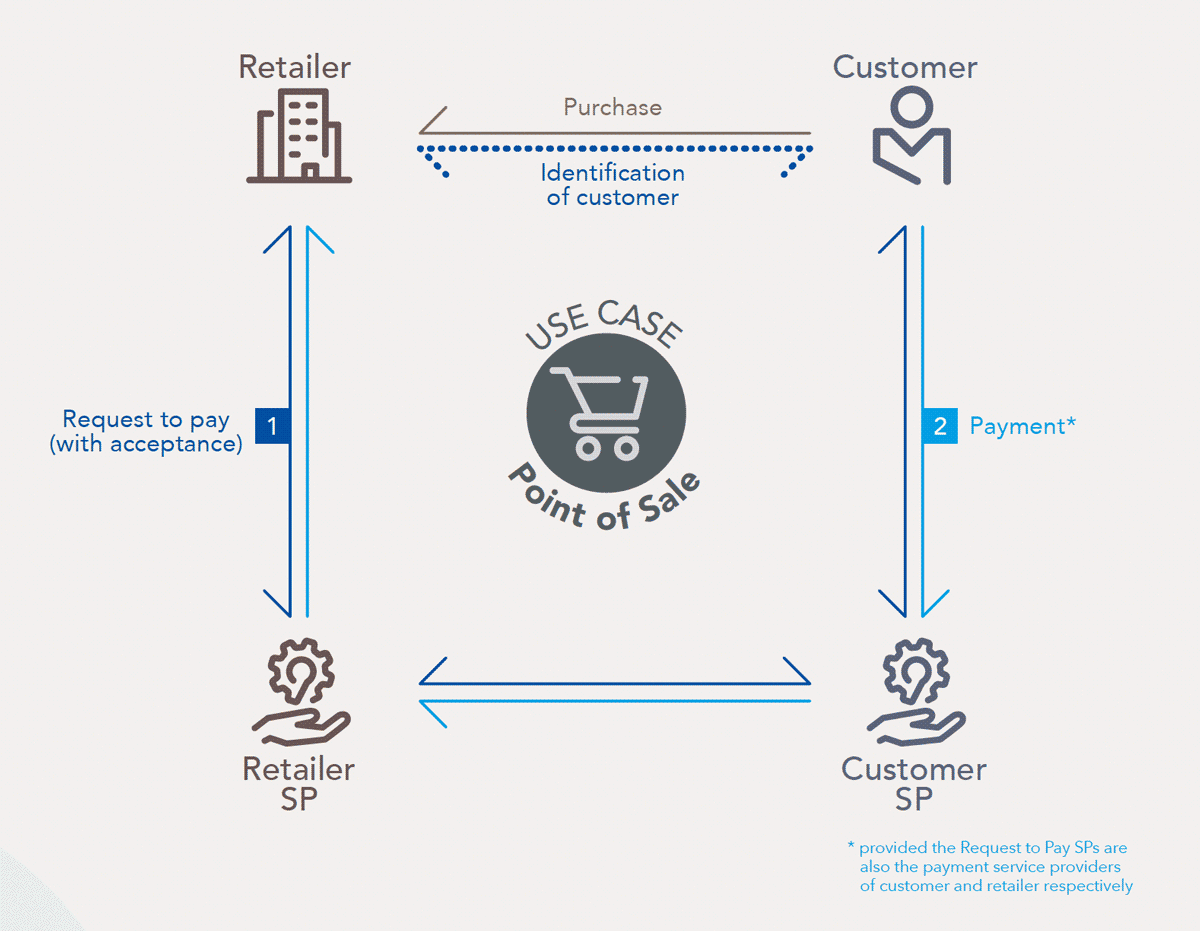

Auf der Webseite beim Checkout taucht neben den bekannten Bezahlverfahren ein zusätzlicher Button auf, um mit RtP zu bezahlen. Wenn sich der Kunde dafür entscheidet, erzeugt der Händler den Request to Pay über seine Hausbank. Gibt der Kunde frei, fließt das Geld. An der Buchung, die auf dem Konto zu sehen ist, hängt dann die Rechnung. Das lässt sich alles vollständig automatisch abwickeln, künftig auch am Point of Sale (vgl. Abb. 1).

EBA, PPI

Direkt am Point of Sale könnte das ganz schön lange dauern, wenn da jeder erst seine IBAN in ein Terminal eingeben muss, um den RtP auszulösen.

QR-Codes oder NFCs, die den eigenen Bankkontakt enthalten, lassen sich theoretisch auch heute schon mit einem Scanner auslesen. Auch untereinander ist das möglich. Wenn Menschen sich einen RtP senden wollen, halten Sie kurz ihre Mobiltelefone aneinander und tauschen ihre Bankkontakte oder einen Alias aus. Das ist wie eine digitale Visitenkarte, die auch noch besonders sicher ist, weil niemand mehr erst Geld auf die App eines anonymen Tech-Konzerns laden muss. Beim eigenen Girokonto, das über den Einlagensicherungsfonds abgesichert ist, drohen jedenfalls keine bösen Überraschungen.

Wie steht es um die Sicherheit? Ein RtP ließe sich doch auch einfach fälschen.

Dafür müsste der Fälscher wissen, was ein Kunde wann kauft, und den RtP des echten Händlers abfangen oder manipulieren. Zudem geben Kunden einen RtP selbst frei, über eine gesicherte App ihrer Bank, auf einem Smartphone, das sich inzwischen mit biometrischen Merkmalen wie einem Fingerabdruck oder dem eigenen Gesichtsausdruck schützen lässt, damit niemand unbefugt darauf zugreift.

Diese Art zu zahlen, halte ich für sicherer als eine Kreditkarte oder Bargeld.”

Dr. Thorsten Völkel ist seit 2015 Vorstand bei PPI und seit 2019 CEO. Er verantwortet den Bereich Zahlungsverkehr. Zudem ist er Geschäftsführer der Paycy-one GmbH, die bankunabhängig die von PPI entwickelte White-Label-Plattform Paycy für Request to Pay anbietet. Sein Studium der Ingenieurwissenschaften und der Informatik absolvierte Völkel von 1999 bis 2004 an der Christian-Albrechts-Universität zu Kiel (CAU).

Dr. Thorsten Völkel ist seit 2015 Vorstand bei PPI und seit 2019 CEO. Er verantwortet den Bereich Zahlungsverkehr. Zudem ist er Geschäftsführer der Paycy-one GmbH, die bankunabhängig die von PPI entwickelte White-Label-Plattform Paycy für Request to Pay anbietet. Sein Studium der Ingenieurwissenschaften und der Informatik absolvierte Völkel von 1999 bis 2004 an der Christian-Albrechts-Universität zu Kiel (CAU).Okay, worin aber liegt das große Versprechen für die Banken selbst?

Ganz einfach:

Die Bank erfährt in dem Moment, in dem der RtP auf einem Kundenkonto eingeht, dass sich ein echtes Geschäft anbahnt. Fahrersitz statt Rückspiegel. Noch bevor der Kunde bezahlt, weiß die Bank Bescheid.”

Und die Bank kennt ihre Kunden. Sie kann direkt in den RtP ein Angebot integrieren, um in Raten zu bezahlen oder erst zu einem späteren Zeitpunkt. Die EU plant für „Buy now, pay later“ künftig strengere Regeln, damit sich Verbraucher nicht übernehmen. Eine Bank, die ihre Kunden kennt, kann sofort abschätzen, wer sich wirklich leisten kann, erst später zu bezahlen, und wer das lieber sofort tun sollte.

Scoring ist eine Kernkompetenz von Banken, die sie über Jahrzehnte aufgebaut haben und wo sich einige FinTechs gerade die Finger verbrennen.”

Das klingt etwas schadenfroh.

So war das nicht gemeint. Ich erinnere mich aber noch daran, dass viele Leute den Banken einzureden versucht haben, sie müssten mehr wie Amazon oder Apple sein, oder mehr wie ein FinTech. Mehr technisch getrieben mag stimmen.

Jetzt aber lässt Request to Pay ein Ökosystem rund ums Konto entstehen – und beim Konto sind die Banken führend.”

Das gilt umso mehr für Geschäfte, die Banken mit ihren Firmenkunden machen. Denken Sie nur an MCA (Merchant Cash Advance) oder Finanzierungen innerhalb von Lieferketten. RtP macht nicht nur solche Angebote einfacher, sondern sorgt auch noch dafür, dass sich die Vorgänge besser automatisiert verarbeiten lassen.

Inwiefern ermöglicht RtP eine bessere Automatisierung als die herkömmlichen Bezahlmethoden?

Im einfachsten Fall verringern sich die Fehleingaben, weil der Zahler keine Daten mehr von einer Rechnung abtippen muss, sondern einen RtP erhält, der bereits alle vom Empfänger benötigten Informationen enthält. Das erleichtert die Reconciliation enorm und spart zudem Geld. 12-13 Euro veranschlagen Unternehmen heute, um eine eingehende Rechnung zu bearbeiten. Dieser Betrag ist deshalb so hoch, weil sich Leute damit beschäftigen, Zahlungen offenen Rechnungen zuzuordnen. Diese manuellen Arbeiten fallen künftig einfach weg.

Und die Unternehmen wollen diesen zusätzlichen Aufwand gehen, RtP einzuführen?

Ja.

Wieso sind Sie sich da so sicher?

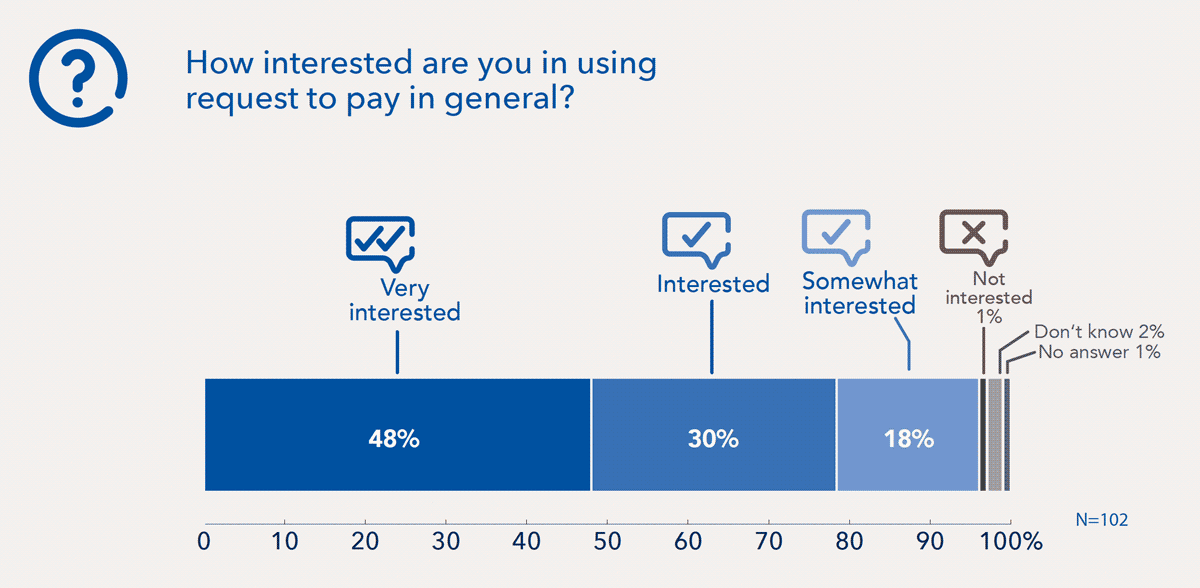

Wir haben die Unternehmen gemeinsam mit der EBA (Euro Banking Association) danach gefragt. 96 Prozent, also fast alle, sind an RtP interessiert (vgl. Abb. 2).

EBA, PPI

Mit welchem Aufwand muss ich als Unternehmen rechnen, wenn ich RtP nutzen möchte?

Falls Sie einen Webshop betreiben, ließe sich RtP am einfachsten über den PSP (Payment Service Provider) einbinden, der auch die übrigen Bezahlmethoden anbindet. Im Ladengeschäft geschieht das voraussichtlich über die vom PSP-Partner bereitgestellte Hardware. Das muss nicht jeder selbst machen. Wohl aber muss die eigene Hausbank das Verfahren unterstützen.

Worauf muss sich die Bank dabei einstellen und was passiert, wenn ich einen RtP an eine Bank schicke, die das Verfahren nicht unterstützt?

Der zweite Teil der Frage lässt sich ganz leicht beantworten: das weiß die sendende Bank vorher, weil das System ähnlich wie bei Instant Payments über ein Directory feststellt, ob eine Bank RtP empfangen kann oder nicht.

Was die Integration angeht, muss gar nicht so viel passieren, weil RtP wie ein Modul auf die bestehende Zahlungsverkehrsstrecke aufsetzt.”

Daran, wie eine Bank die Zahlung in ihrem System erzeugt und auslöst, ändert sich nichts. Darum lässt sich auch problemlos ein White-Label-Produkt wie Paycy dafür nutzen, ohne das Rad selbst neu erfinden zu müssen.

Das klingt wie das Versprechen, das EPI uns Europäern für eine Zahlungsverkehrsinfrastruktur unabhängig von den US-amerikanisch dominierten Netzen gemacht hat.

Unserer Einschätzung nach dürften sich EPI und RtP künftig sehr gut ergänzen.”

Es geht aber nicht darum, eine alternative Karteninfrastruktur oder neue Wallet-Lösungen aufzubauen. Vielmehr schafft RtP einen Single Point of Truth, um Rechnung und Zahlung zentral zusammenzuführen – und zwar auf dem Bankkonto. Was wir sicherlich erleben, ist, dass sich die Convenience für Verbraucher deutlich erhöhen wird, vor allem aber im B2B-Bereich, wenn sich eBilling und elektronische Rechnungen durchsetzen. Viel spricht dafür, dass die Regulatorik sich so entwickelt, dass RtP die richtige Antwort darauf ist.

Haben Sie dafür ein Beispiel?

Wir rechnen damit, dass die kommende PSD3 ihren Wirkbereich deutlich erweitert. Beispielsweise dürften künftig auch FinTechs gezwungen sein, eine Zweifaktor-Authentifizierung einzuführen. Spätestens dann verlieren zahlreiche der heute genutzten Apps ihren Vorsprung auf die Banking-Apps, was den „Ease of Use“ angeht.

Im B2B-Umfeld gehen wir davon aus, dass der Gesetzgeber elektronische Rechnungen bald auch dafür nutzen möchte, um Mehrwertsteuerbetrug auf die Schliche zu kommen. In einer Welt, in der Zahlung und Beleg an einem zentralen Ort abliegen, genügt dafür schon ein einfacher Knopfdruck. Banken, die RtP anbieten, könnten ihren Firmenkunden so ermöglichen, eventuelle regulatorische Vorgaben en passant mit zu erfüllen. Das halte ich für ein sehr starkes Argument.

Herr Völkel, vielen Dank für das Gespräch!Dr. Thorsten Völkel /aj

Sie finden diesen Artikel im Internet auf der Website:

https://itfm.link/146538

Schreiben Sie einen Kommentar