Die nächsten großen Disruptoren: Institute investieren in BaaS und Generative-KI

Finastra

Finanzinstitute in Deutschland investieren trotz wirtschaftlicher Einschränkungen in KI, Banking as a Service (BaaS), Embedded Finance und Open Finance – sagt Finastra in der aktuellen Studie “Financial Services State of the Nation Survey 2023“. Für die Studie wurden 956 Mitarbeiter in der Führungsebene von Finanzinstituten und Banken befragt.

Laut der neuen Finastra-Studie (Website) entwickeln und nutzen mehr als ein Drittel (34%) der deutschen Finanzinstitute in den letzten 12 Monaten KI. Dieser Wert liegt über dem des letzten Jahres (27%), über dem von Frankreich (28%), aber unter dem Wert von Großbritannien (37%). Generative KI (Gen KI) beschäftigt die Institute am meisten: Fast 9 von 10 (89 %) sind entweder daran interessiert oder setzen die Technologie bereits ein – auch hier liegt Deutschland damit über Frankreich (74%) und Großbritannien (75 %). Die am häufigsten genannten Anwendungsfälle sind das Sammeln, Verarbeiten und Analysieren von Daten zur Kundenidentifizierung oder zur Bekämpfung von Geldwäsche (32%), gefolgt von der Automatisierung manueller oder sich wiederholender Aufgaben wie der Überprüfung von Dokumenten oder der Dokumentation von Code-Funktionalität (29%).

Finastra

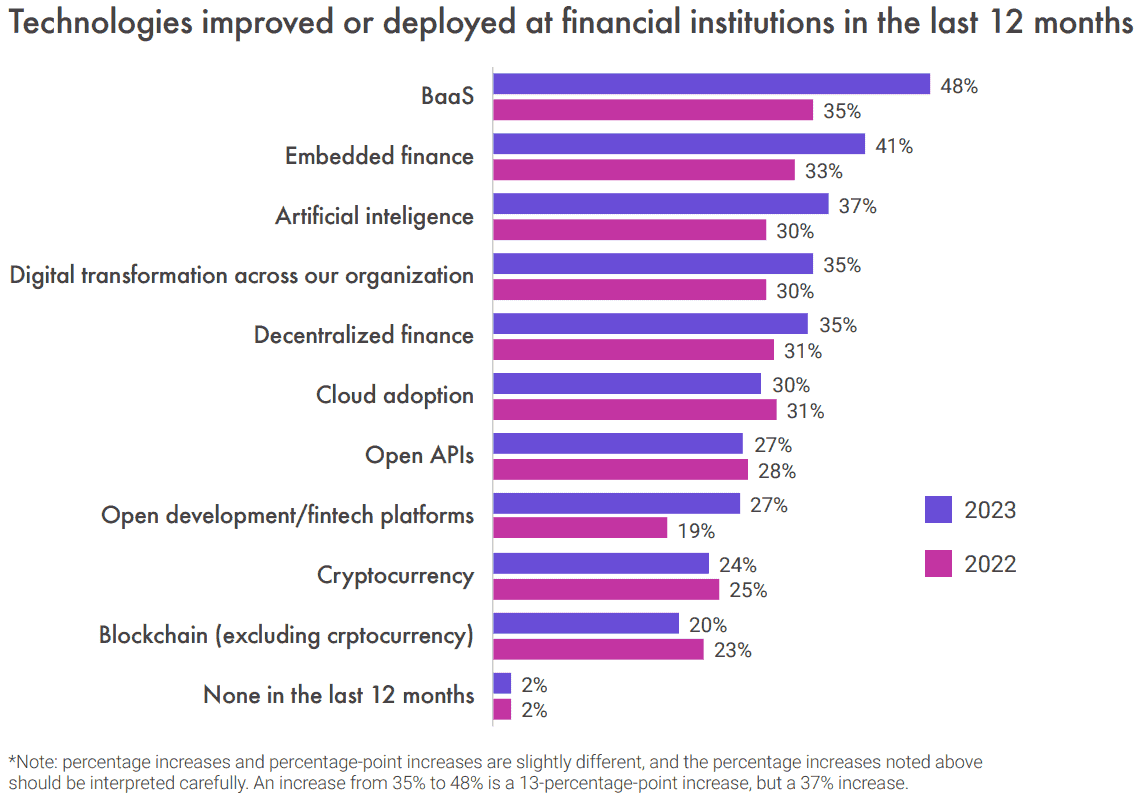

Die deutschen Finanzinstitute sind äußerst optimistisch, was das Potenzial dieser Technologie angeht. Auf die Frage, was der nächste große Disruptor für Finanzdienstleistungen sein wird, war Gen KI die häufigste Antwort (78%). Dicht gefolgt von BaaS oder Embedded Finance (74%). Hier zeigt sich ein deutlicher Aufschwung: Im Vergleich zum Vorjahr (25%) gaben 35% der Befragten an, BaaS in den letzten 12 Monaten weiterentwickelt oder genutzt zu haben. Auch bei Embedded Finance ist ein Anstieg von 28% im Vorjahr auf aktuell 40% der Befragten zu verzeichnen. Die am weitesten fortgeschrittenen Anwendungsfälle, die genannt wurden, sind Buy Now Pay Later (BNPL) und grenzüberschreitende Zahlungen.

Finastra

Ein weiteres interessantes Ergebnis ist die Einstellung der deutschen Finanzinstitute gegenüber der Distributed-Ledger-Technologie (DLT). Fast ein Viertel (24%) der Befragten gibt an, dass sie in den nächsten 12 Monaten eine Weiterentwicklung oder den Einsatz von Decentralized Finance (DeFi) planen, im Vergleich zu 18% im letzten Jahr. Dieselben Zahlen lassen sich auch bei Blockchain beobachten.

Allerdings planen nur 17% der Finanzinstitute in diesem Zeitraum die Weiterentwicklung oder Verwendung von Kryptowährungen.”

Dies ist ein Rückgang um fast die Hälfte gegenüber den 30% im Jahr 2022 und könnte eine größere Vorsicht und Risikoaversion der Finanzinstitute aufgrund der hohen Volatilität der Kryptowährungsmärkte und des schwierigen wirtschaftlichen Klimas widerspiegeln.

Weitere Erkenntnisse sind:

1. Deutsche Unternehmen spüren den wirtschaftlichen Druck: 85% der Befragten gaben an, dass ihre Technologieinvestitionen durch die wirtschaftlichen Bedingungen eingeschränkt wurden – ein Anstieg gegenüber 78% im Vorjahr und über dem weltweiten Durchschnitt von 78%. Dennoch bleibt ein gewisser Optimismus: 65% der Führungskräfte hoffen, dass ihre Investitionen bis zum Ende des ersten Halbjahres 2024 wieder ansteigen werden – weniger als in Frankreich (72%), aber deutlich mehr als in Großbritannien (55%). 2. Investitionen in Wachstum und Liquidität bleiben stark: Drei Viertel (75%) der Finanzinstitute geben an, dass sie ihre Investitionen in Wachstum nach dem aktuellen Wirtschaftsabschwung erhöht haben oder planen, diese zu erhöhen. Für das Liquiditätsmanagement geben 78 % das gleiche Vorgehen an. Die ähnlichen Angaben zu diesen Investitionen und auch Technologieinvestitionen deuten darauf hin, dass die Unternehmen auf Technologie zurückgreifen werden, um ihr Wachstum und ihr Liquiditätsmanagement zu unterstützen. 3. Der Appetit auf Open Finance wächst: Mehr als 9 von 10 (93 %) deutsche Unternehmen sagen, dass Open Finance ein Muss oder wichtig ist, gegenüber 89 % im Jahr 2022 und deutlich mehr als in Großbritannien (83 %) und Frankreich (81 %). Dies fällt mit wachsenden Investitionen in Open APIs zusammen, wobei ein Viertel (25%) der Institute in den nächsten 12 Monaten die Entwicklung oder den Einsatz dieser Technologie plant, gegenüber 18 % im letzten Jahr. 4. Führungskräfte sind begeistert von der Geschwindigkeit des Wandels: Auf die Frage, ob sie von der Geschwindigkeit des technologischen und kulturellen Wandels im Finanzdienstleistungsbereich persönlich, für ihr Finanzinstitut und für die gesamte Branche begeistert sind, stimmen 81 %, 72 % bzw. 78 % zu. Dies zeigt, dass die Führungskräfte trotz des wirtschaftlichen Abschwungs weiterhin positiv in die Zukunft blicken.

Finastra

Trotz des herausfordernden Wirtschaftsklimas zeigt unsere Studie deutlich, dass Investitionen in KI, BaaS und Embedded Finance für Finanzdienstleister in den nächsten 12 Monaten Priorität haben. Deutschland hat ein starkes Interesse an KI, was für die Zukunft der Finanzdienstleister in der Region sehr vielversprechend ist. Wir teilen das anhaltende Engagement der Branche für Open Finance, die positive Stimmung über das Tempo des Wandels bei den Finanzdienstleistungen und die Begeisterung für den Einsatz fortschrittlicher Technologien wie KI, um die vor uns liegenden Chancen zu nutzen.“

Simon Paris, CEO Finastra

Die Studie wurde von August bis September 2023 durchgeführt und befragte 956 Fachleute von Finanzinstituten und Banken in Deutschland, Frankreich, Großbritannien, Hongkong, Saudi-Arabien, Singapur, den USA, den Vereinigten Arabischen Emiraten und Vietnam. Die vollständige Studie kann hier kostenlos und ohne Adressangabe heruntergeladen werden.aj

Sie finden diesen Artikel im Internet auf der Website:

https://itfm.link/164577

Schreiben Sie einen Kommentar