„Der Digitale Euro wird das Bankgeschäft nicht positiv beeinflussen“

CPG

[speaker]China und die USA geben ihrer Landeswährung eine neue, digitale Erscheinungsform und die EU ist ebenfalls bestrebt, einen digitalen Euro (D€) einzuführen. Das Papiergeld wird also nicht abgeschafft, sondern um einen sogenannten Token ergänzt. EU-Bürger sollen in absehbarer Zeit die Wahl haben, ob sie Geld als Zettel in einem Geldbeutel oder als Token in einer elektronischen „Wallet“ mit sich herumtragen. Eine kritische Auseinandersetzung mit dem Thema D€.

von Andreas Wegmann, Director Business Development CPG Finance Systems

Wer quer durch die Eurozone reist, kann zwar überall problemlos in Euro bar bezahlen, nicht aber bargeldlos. Die einzelnen Eurostaaten bzw. deren Banken pflegen weiter ihre nationalen Bezahlsysteme (wie z. B. in Deutschland die girocard), die nicht in anderen Ländern nutzbar sind. Natürlich kennen die Banken die Nöte Ihrer Kunden und statten die Karten mit einem zusätzlichen, internationalen „Card Scheme“ aus, damit die Karten auch auf Reisen einsetzbar sind. „Gefühlt“ ist also für SEPA-Land-Bürger alles in Ordnung, weil am ausländischen Kartenterminal die Nutzung der anderen Infrastruktur gar nicht bemerkt wird.Der Händler am PoS bemerkt den Unterschied. Gebühren, die er an ausländische Kartengesellschaften bezahlen muss, unterscheiden sich meist von den heimischen.“

Wer bezahlt fürs Bezahlen?

Diese Kosten des kartengebundenen Bezahlens sind – zumindest nach Ansicht der Händlerschafft – ohnehin zu hoch. Auch die EU-Politik hat sich dieser Meinung angeschlossen, da derlei Kosten letztlich den Konsumierenden, also die Wählenden belasten. Der Versuch per EU-Regulierung (2015/751) die Gebühren für Händler zu begrenzen endete blamabel: wenige Zeit nach der Regulierung erfanden die Kartengesellschaften neue Gebühren, sodass die Belastung des Einzelhandels höher ist als zuvor.

Lösungen für den bargeldlosen Zahlungsverkehr werden immer vom Händler finanziert, weil der Kunde nicht für das Bezahlen bezahlen will. Der Händler wägt ab, ob der Umsatzverlust im Falle einer fehlenden Bezahloption schlimmer ist als die Gebühren für ein Kartenterminal, Transaktionsgebühren und das Disagio.

Die Abwicklung des Digitalen Euro (D€) wird eine günstige Alternative zu kartenbasierten Verfahren werden. Die D€ Infrastruktur wird von der EZB bereitgestellt und von den Steuerzahlenden finanziert. Anders als bei anderen Bezahllösungen, allesamt privatwirtschaftlich finanziert, müssen die Kosten hierfür nicht refinanziert werden und auch keinen Gewinn abwerfen. Zwar ist vorgesehen, dass Banken bei Firmenkunden Gebühren für die Abwicklung von D€ Transaktionen kassieren dürfen, aber dies beschränkt sich auf die reinen Bankleistungen.

Die Branche der Anbieter von bargeldlosen Zahlsystemen am Point of Sale wird voraussichtlich zu den großen Verlierern der D€-Einführung gehören.“

Alleiniger Herr im Euro-Haus?

Ein weiterer Nachteil der bisherigen Bezahl-Infrastruktur ist die Abhängigkeit von den Kartengesellschaften: alle international relevanten Bezahllösungen werden letztlich von nicht-EU Unternehmen kontrolliert. Bei inzwischen denkbaren politischen Konflikten ist die verlorene Hoheit der EU über diesen Teil des bargeldlosen Zahlungsverkehrs eine strategische Schwäche.

US-Unternehmen sind gesetzlich verpflichtet, Daten an US-Behörden preiszugeben, wenn diese ein Ermittlungsverfahren durchführen. Auch Auslandstöchter müssen solche Verfahren unterstützen, das heißt Kredit- oder Debitkartenumsätze von EU-Bürgern sind im Zweifelsfall bei US-Behörden bekannt. Im Extremfall ist auch eine Blockade der Zahlungsabwicklung denkbar, wenn die EU als Konfliktpartei eingestuft wird.

Andreas Wegmann ist Diplom-Wirtschaftsingenieur der FH München. Seine Karriere im Vertrieb begann bei einem internationalen Hersteller von SB-Geräten für Banken und EFTPOS-Terminals und führte über verschiedene Positionen bei Anbietern von E-Payment-Lösungen. Seit Herbst 2018 verantwortet er die Geschäftsentwicklung bei der CPG Finance Systems (Website).

Andreas Wegmann ist Diplom-Wirtschaftsingenieur der FH München. Seine Karriere im Vertrieb begann bei einem internationalen Hersteller von SB-Geräten für Banken und EFTPOS-Terminals und führte über verschiedene Positionen bei Anbietern von E-Payment-Lösungen. Seit Herbst 2018 verantwortet er die Geschäftsentwicklung bei der CPG Finance Systems (Website).Konto und Karte oder Wallet und Token?

Im Standardfall hat der Standard-EU-Bürger eine Hausbank mit einem Konto und trennt sich, laut Statistik, eher von seinem Lebenspartner als von seiner Bank. Zum Konto gibt es immer eine Karte, da kaum eine Bank noch die Möglichkeit einräumt, Bargeld an einer Kasse zu erhalten.

Sobald diese Karte auch außerhalb des eignen Institutes einsetzbar ist, zum Beispiel um Einkäufe zu tätigen, generiert die Bank Erträge mit der Karte. Bei jedem Einsatz einer Debit- oder Kreditkarte erhält sie die sogenannte Interchange Fee. Das ist ein Entgelt für die Bank, die die Karte ausgegeben hat (Issuer), um deren Aufwendungen zu kompensieren.

Der D€ wird dem Kunden die gleiche Möglichkeit zur Abhebung bzw. Einkauf in Geschäften geben und es werden Umsätze zum D€ abwandern.“

Dem Bürger dürfen keine Kosten für eine D€ Wallet, den D€ an sich und die Umwandlung in Bargeld (vulgo Geldabheben) entstehen. Die EZB will Banken dafür angemessen entschädigen, aber Erträge aus dem Issuing werden für Banken schwinden. Diese Entschädigung und alle Aufwendungen der EZB rund um den D€ lassen sich mit den Kosten des Bargelddrucks vergleichen.

Das sogenannte Disagio, eine prozentuale Gebühr, die Banken den Händlern bei Kartenzahlungen abziehen, soll es auch beim D€ geben. Die Höhe soll gedeckelt werden und Händler dürfen erwarten, dass der D€ die kostengünstigste Option für den bargeldlosen Zahlungsverkehr am POS wird.

Was ist Geld?

Geld, mit dem wir täglich umgehen, ist meist sogenanntes Giralgeld und damit alles andere als Münzen oder Scheine. Sichtbar wird das im Onlinebanking oder gar noch auf einem ausgedruckten Kontoauszug als der Kontostand. Den Gegenwert des Betrages muss die Hausbank nicht im Tresor als Bargeld vorhalten, sondern nur der Bundesbank melden. Banken dürfen das sogenannte Giralgeld erschaffen, quasi einen buchhalterischen Euro, den man ebensowenig wie den D€ anfassen kann.

Den meisten Bürgern wird der Unterschied zwischen D€ und Giralgeld sowohl unbekannt als auch unwichtig sein. Für Banken ist der Unterschied gewaltig: der D€ lässt sich nicht für das ureigene Bankgeschäft verwenden, bei dem Einlagen und Kredite (als Giralgeld) sich möglichst die Waage halten. Der D€ wird als Token direkt von der EZB ausgegeben und wird einen Teil des Giralgeldes fressen.

Der D€ wird das Geschäft der Banken nicht positiv beeinflussen und sie gehören natürlicherweise zu den D€ Kritikern.“

Was sagt der Wähler?

Entscheidungen in der EU sollen letztlich dem Wählerwillen entsprechen und die gewählten Politiker streben meist eine Wiederwahl an. Auch die Entscheidung über den D€ und den damit verbundenen Ausgaben müssen die EU-Gremien passieren.

- Bei einem technisch und wirtschaftspolitisch schwierigen Thema wie dem D€ lässt sich der Wählerwille schwer erkennen bzw. ist er zu dem Thema gar nicht vorhanden

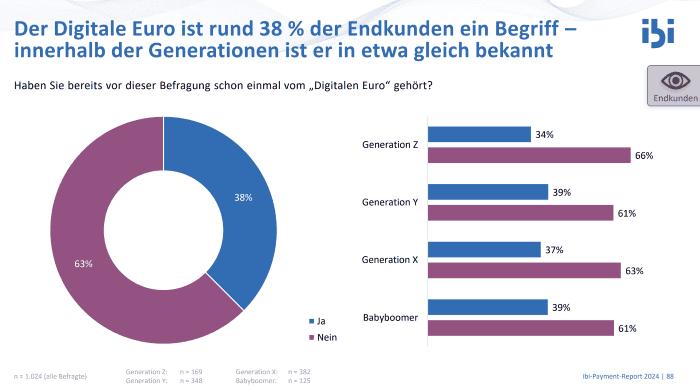

- Eine Studie von ibi research mit ca. 1.000 Befragten zeigt, dass der überwiegende Teil der Bevölkerung noch wenig mit dem Thema anfangen kann.

- Momentan ist der D€ noch kein politisches Thema, doch die Gefahr dafür besteht durchaus. Populistische Parteien sehen im D€ meist ein Mittel zur Überwachung der Bürger.

ibi research 2024

Die totale Überwachung mit dem digitalen Euro?

- Beim bargeldlosen Zahlungsverkehr entstehen immer digitale Spuren, die sehr genaue Rückschlüsse auf das Verhalten einer Person zulassen. Zweifellos trifft dies nicht nur auf Kreditkarten oder sonstige Bankkarten zu, sondern auch auf den digitalen Euro.

- Jede bargeldlose Transaktion muss „das Verschieben von Geld“ (Clearing und Settlement) realisieren und dazu muss es ein Sender- und Empfängerkonto (bzw. Wallet) geben.

Wer also befürchtet, von seiner Krankenversicherung benachteiligt zu werden, weil er die tägliche Zeche im Stehausschank mit seiner Karte bezahlt, sollte tatsächlich lieber per Bargeld bezahlen. Auch Gewerbetreibende sollten bei D€-Umsätzen lieber ehrlich zum Finanzamt sein, weil bei einer Steuerprüfung die Umsätze der Händler-Wallet offengelegt werden können.

Natürlich ist der Datenschutz eine wichtige Säule in der demokratischen Grundordnung der EU, aber der D€ wird das nicht untergraben. Im Vergleich zu den bestehenden bargeldlosen Zahlungsarten ist er sogar weit besser einzustufen, da es in der Softwarearchitektur keine zentrale Stelle für das Abgreifen von Transaktionsdaten geben wird. Zwar bleibt das Verfolgen von Transaktionsspuren beim D€ möglich, aber nur beim Bankkonto der eigenen Bank. Wer alle Bürger überwachen will, muss alle Banken überwachen.

Im Vergleich dazu ist die Bürgerüberwachung in bei Kreditkartenzahlung viel einfacher, weil das Zentralsystem alle Daten über alle Karteninhaber, Akzeptanzstellen und Banken hinweg sammelt.“

Schwachstelle Smartphone?

Leser des IT Finanzmagazin erhalten exklusiv Tickets mit 10 % Preisnachlass. Ticketcode: BR7-2XK-FH9-CM7

Die Verwahrstelle einer digitalen Währung – die Wallet – hat als technische Basis einen Computer oder ein Smartphone. Die Wallet des D€ wird voraussichtlich hauptsächlich für Smartphones konzipiert sein. Weder Hardware noch Betriebssystem der verbreiteten Geräte werden in der EU hergestellt. Auf den ersten Blick erscheint diese technische Basis für den D€ also genauso wenig geeignet wie die o.g. Kreditkartensysteme, wenn die Hoheit über den Zahlungsverkehr erreicht werden soll.

Es ist technisch komplex, die D€ Wallet von Hard- und Software des Mobiltelefons abzuschirmen, aber genau das sieht die Architektur des D€ vor. Im Kern der Überlegungen steht das „secure enclave“ des Mobiltelephons, dass in einem separaten Chip kryptographische Schlüssel speichert, die nicht von Apps oder dem Betriebssystem ausgelesen werden können.

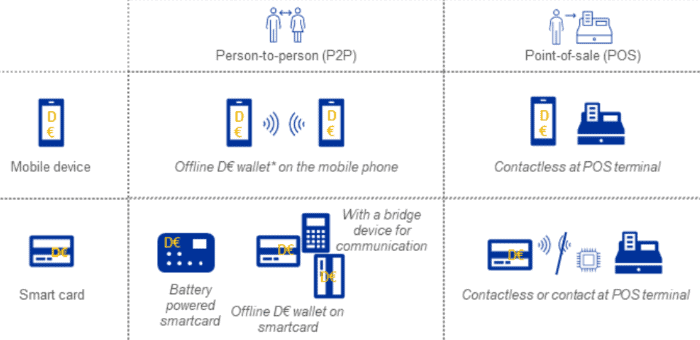

Die D€ Wallet als Karte

Neben dem Smartphone wird es auch möglich sein, eine D€ Wallet auf einer Plastikkarte einzurichten. Diese Karte benötigt eine Stromversorgung als Akku oder extern, da die Verschlüsselungstechnik auf dem Chip eine aktive Komponente benötigt und damit nicht mit den bekannten Chip&PIN-Lösungen vergleichbar sein wird. Eine eigene Kommunikationseinheit zur Anbindung an das Mobilfunknetz hat die Karte nicht, sondern sie ist auf die Nutzung bei Off-Line-Transaktionen ausgerichtet.

Diese Karte dient nicht dazu, die technische Brücke zu der alten Karten- und Terminalwelt zu schlagen, sondern soll Menschen die Nutzung ermöglichen, die kein Smartphone besitzen (wollen).“

Der digitale Euro als Zwangsmaßnahme?

Der Euro ist die Währung in der SEPA-Zone und damit gesetzliches Zahlungsmittel. Auch die digitale Erscheinungsform des Euro wird gesetzliches Zahlungsmittel und muss von allen Akteuren zur Begleichung von Schulden akzeptiert werden. Mit der Einführung des D€ werden also auch Einzelhändler, die sich bis heute dem bargeldlosen Zahlungsverkehr verweigern, gezwungen sein, sich die Wallet-Variante für Geschäftskunden anzuschaffen. Das Betreiben einer Händler-Wallet wird nur einen Bruchteil der Kosten eines Kartenterminals verursachen und für Wallet zu Wallet Transaktionen fällt kein Disagio wie bei Kartenzahlungen an.

Natürlich kann ein Unternehmen und seine Kunden weiterhin die Geschäfte in bar abwickeln, es muss aber die Möglichkeit zur Zahlung mit dem D€ bestehen.“

Programmierbare Transaktionen, unkalkulierbares Risiko?

Digitale Währungen eignen sich dazu, in digitale Abläufe einbezogen zu werden. Zahler und Zahlungsempfänger können sich auch solche programmierbaren Abläufe einigen und mittels digitaler Währung ausführen. Kritiker sehen die Gefahr von sich verselbständigen Abläufen, die nicht mehr transparent oder steuerbar sind.

Der D€ wird aber ausdrücklich nicht auf Programmierbarkeit ausgelegt und soll auch nicht so eingesetzt werden. Diese Möglichkeiten sollen dem digitalen Giralgeld der Banken vorbehalten bleiben, um deren Geschäftsinteressen zu wahren. Die Europäische Zentralbank hat nicht die Aufgabe, in Wettbewerb mit Geschäftsbanken zu treten, sondern muss die Infrastruktur für den Geldverkehr bereitstellen.

Wer „druckt“ den Token?

Die Bereitstellung von Bargeld gehört zur Infrastruktur eines Staates und die Kosten dafür trägt der Steuerzahler. Wenn Banken ihr Giralgeld in Bargeld umwandeln, um es zum Beispiel an ihre Kunden auszugeben, müssen sie also nicht den Bargelddruck bezahlen. Sie dürfen das Bargeld nicht selber drucken, vielmehr muss die jeweilige Nationalbank die Versorgung der Banken mit Bargeld sicherstellen. Beim digitalen Euro verhält es sich im Prinzip genauso: die Europäische Zentralbank gibt den D€ aus, die EU-Banken können ihn unter den Bürgern verteilen. Jegliche Nutzung für die Bürgerinnen und Bürger ist kostenfrei.

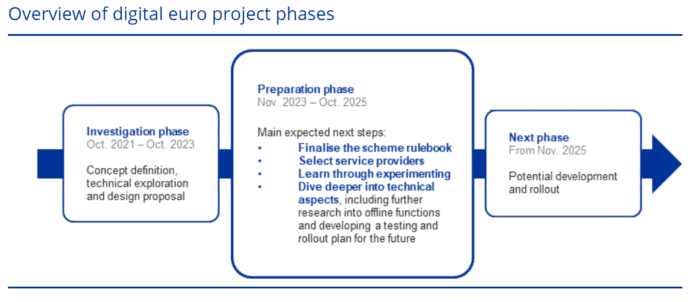

Wie ist der Status des digitalen Euros?

Die EZB veröffentlicht regelmäßig ausführliche Informationen zu den Eigenschaften des digitalen Euros und zum Fortschritt des Projektes. Es gibt natürlich viele Akteure mit unterschiedlichen Interessen und Meinungen und letztlich müssen alle Instanzen der EU der Umsetzung zustimmen.

Die Sachverhalte zum Ende der Vorbereitungsphase sind hier nochmals in Stichpunkten festgehalten:

- Es gilt “privacy by design”, weil der Schutz der Privatsphäre eine Eigenschaft des D€ ist.

- Die D€ Wallet wird von der EZB bereitgestellt und kann von den Banken kostenfrei an Privatkunden ausgegeben werden (oder auch von der EZB direkt).

- Banken können die Wallet z.B. in ihre Banking App integrieren oder eigene Wallets entwickeln.

- Es soll möglich sein, mehrere Wallets zu haben, auch bei unterschiedlichen Banken. Pro Person soll es aber eine maximale Haltegrenze für D€s geben, um eine hohe Wertaufbewahrung zu verhindern.

- Analog zu einem Gemeinschaftskonto wird es auch eine gemeinsame D€ Wallet geben (z.B. für Lebenspartner).

- Es werden Offline-Transaktionen zwischen zwei Benutzern (private Nutzung, person-to-person, P2P) möglich sein, d.h. keine der Parteien muss zum Zeitpunkt der Transaktion mit dem D€-System (per Internet) verbunden sein. Für diese Art von Transaktion wird es ein noch festzulegendes Betragslimit geben und voraussichtlich wird auch die Anzahl der offline-P2P-Transaktionen begrenzt werden.

- Eine (Privatkunden-) Wallet kann zwar ohne Bankkonto betrieben werden, sollte aber in der Regel mit einem Konto verbunden sein, da Transfers zwischen Konto und Wallet einfach möglich sein werden. Die Betragsgrenzen für offline-Transaktionen gelten bei „verbundenen“ D€ Wallets nicht, sodass größere Beträge abgewickelt werden können.

- Ein weiteres, gleichwertiges Einsatzszenario ist das Bezahlen im Geschäft (Point of Sale, POS), wobei dazu mindestens auf Seite des Händlers eine Online-Verbindung bestehen muss. Für den Handel gibt es also eine besondere Variante der D€ Wallet, die mit einem Geschäftskonto verbunden sein muss. Umsätze werden immer gleich zum Konto weitergeleitet (kein Haltelimit). Banken dürfen für die Nutzung Gebühren erheben, die seitens der EZB gedeckelt werden. Die EZB wird selbst keine Gebühren erheben.

- Voraussichtlich werden Smartphones die vorrangige technische Basis für die D€ Wallet sein, wobei die Hersteller ggf. gezwungen werden, den Zugang zu dem sog. „secure element“ der Geräte zu gewähren (notwendig für offline Transaktionen).

- Neben Smartphones wird es möglich sein, eine D€ Wallet mittels einer (aktiven) Smartcard zu verwenden. Diese muss entweder eine eigene Batterie aufweisen oder mittels eines anderen Gerätes mit Strom versorgt werden.

- Die Verwendbarkeit im E-Commerce soll gewährleistet sein.

- Durch eine neuartige Kombination von Anonymisierung, Verschlüsselung und Hashing werden Transaktionen nicht direkt nachverfolgbar sein, das bedeutet, es gibt keine zentrale Stelle bei der Transaktionen von allen Sendern und Empfängern eingesehen werden könnten. Ermittler müssten (wie bei einem IBAN-Konto) die Daten bei den beteiligten Banken recherchieren.

- Die Wallet wird ein festzulegendes Betragslimit haben, weil sie nur eingeschränkt zur Wertaufbewahrung dienen soll. Beträge werden nicht verzinst.

- Es soll eine Schiedsstelle für strittige Transaktionen geben.

- Die EZB behält sich vor, bei neuen Erkenntnissen aus den Tests oder technologischen Neuerungen die Umsetzung des D€ nochmals zu überarbeiten.

- Bis Ende 2025 soll entschieden werden, ob der digitale Euro tatsächlich eingeführt wird.

Wird der D€ ein Erfolg?

Die digitale Erscheinungsform des Euro wird sich die Gunst der Bürger mit den beiden anderen Erscheinungsformen Bargeld und Giralgeld teilen. Es ist ein 0-Summen Spiel für den Euro und die Wahlfreiheit spiegelt die pluralistische Gesellschaft der EU wider.

Wenn aus Angst vor Überwachung nur noch mit Bargeld hantiert wird, wäre das ein Zeichen für Misstrauen gegenüber den staatlichen Institutionen. Wer heute schon karten- und kontenbasierte Bezahllösungen nutzt, kann sich die Vorteile einer D€ Wallet zu Nutze machen.

Für die Europäische Union ist der D€ ein wichtiger Baustein, um den Zahlungsverkehr der Zukunft unabhängig und effizient zu gestalten.“Andreas Wegmann, CGP/dk

Sie finden diesen Artikel im Internet auf der Website:

https://itfm.link/218103

[/speaker-mute]

Schreiben Sie einen Kommentar