Mystery-Shopping-Studie:

Scheindigitalisierung bei Banken?

Namics, eine Digitalagentur aus der Schweiz, veröffentlichte heute die Ergebnisse ihrer Analyse „Bankkunde werden: Hürden in digitalen Zeiten”. Für die Untersuchung bewertete die Agentur den Onboardingprozess bei 14 Banken in Deutschland und der Schweiz. Das Ergebnis: Viele Banken sind scheindigitalisiert und versprechen ihren Kunden ein Online-Erlebnis, liefern aber primär offline.

Namics, eine Digitalagentur aus der Schweiz, veröffentlichte heute die Ergebnisse ihrer Analyse „Bankkunde werden: Hürden in digitalen Zeiten”. Für die Untersuchung bewertete die Agentur den Onboardingprozess bei 14 Banken in Deutschland und der Schweiz. Das Ergebnis: Viele Banken sind scheindigitalisiert und versprechen ihren Kunden ein Online-Erlebnis, liefern aber primär offline.

Namics

Online ist Pflicht. Unsere Analyse zeigt jedoch, dass meist online versprochen wird, der Kunde aber schnell beim Offlinekanal landet. Damit sind viele der untersuchten Banken scheindigitalisiert und steuern an den heutigen digitalen Trends vorbei.”

Matthias Bitzer, Senior Consultant bei Namics

Bitzer weiter: “Geht es aktuell doch um die Gewährleistung von durchgängigen Kundenerlebnissen. Banken sollten stets um effiziente Prozesse bemüht sein und den Kunden nie aus dem Blick verlieren. Dazu gehört auch, lange Wartezeiten zu reduzieren, komplexe Unterlagen zu vereinfachen, Mehrfacheingaben zu verringern und den Interessenten immer persönlich anzusprechen.”

NAMICS

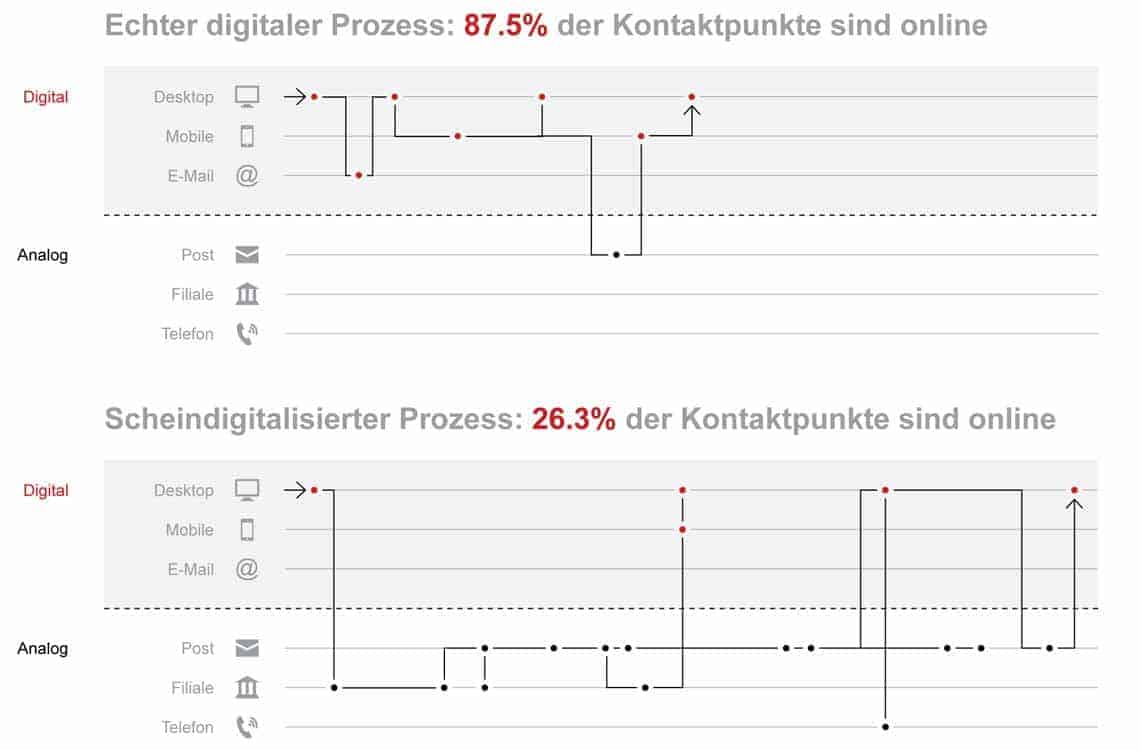

Scheindigitalisierung: Online versprochen, doch dann auf offline gewechselt

Wer online ein Konto eröffnet, durchläuft den Prozess bei einer Bank zu fast zwei Dritteln offline. Im Einzelfall befanden sich bis zu 74 Prozent der Kontaktpunkte außerhalb der digitalen Welt. Zudem erhielten Interessenten im Schnitt neun Postzusendungen bis das Onlinekonto freigeschaltet und die Kreditkarte zugestellt ist. Hinzu kommen durchschnittlich drei Anrufe und mindestens ein Besuch in der Filiale. Echte Onlineerlebnisse bieten nur FinTechs wie Number 26: Bis zu 90 Prozent der Kontaktpunkte waren hier digital.

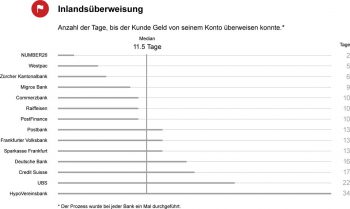

Ineffizienz: Es kann dauern – im Einzelfall bis zu 33 Tage

NAMICS

Für die Eröffnung eines Kontos müssen Kunden viel Zeit mitbringen. Zum Beispiel braucht es durchschnittlich 7,5 Tage bis eine Überweisung mit dem eröffneten Konto möglich war. Bei der schlechtesten Bank waren es 33 Tage, bei der besten ein Tag. Auch die Wartezeit bis zum ersten Einkauf per Kreditkarte ist lang: Der Median lag bei 11 Tagen, bei der besten Bank dauerte es 4 Tage, bei der schlechtesten 50 Tage. Weiter kommt es zu Kanalwechseln, wie dem Versand des ausgedruckten Onlineformulars per Post. Die schlechteste Bank mutet ihren Kunden 26 zu, die beste fünf, der Durchschnitt liegt bei zehn.

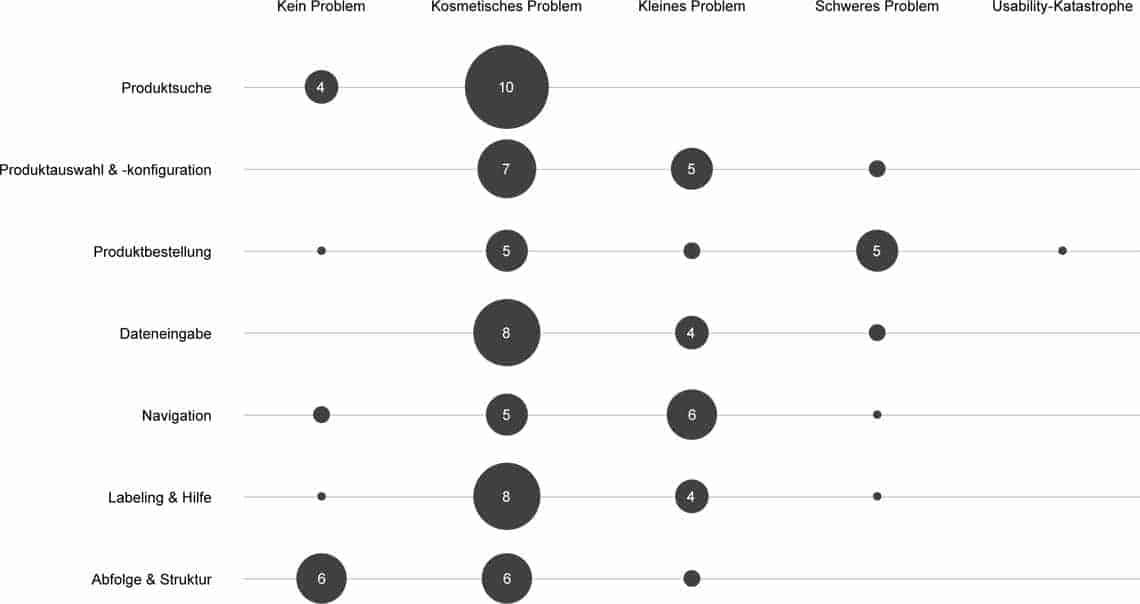

Usability-Probleme: Grundlegende Probleme

Die Banken auf ihre Nutzerfreundlichkeit (Usability) hin untersucht und anhand des Nielsen Norman «severity ratings» bewertet. Die Analyse hat ergeben, dass es bei vielen Banken grundlegende Probleme in der Produktbestellung gibt. Zudem wird dem Kunden online versprochen, aber offline geliefert. Der Kunde startetet online, durchläuft jedoch einen analog konzipierten Offline-Prozess. Dieses Versprechen kann zu Irritation und Frustration führen.

NAMICS

Fehlender Kundenfokus: Eigene Prozesse im Blick – aber nicht den Kunden

Banken haben den Aufwand ihrer Kunden nicht im Blick. Wer Kunde einer Bank werden möchte, muss meist 20 Schritte durchlaufen. Davon führt er mindestens zehn Schritte eigenständig aus. Zudem erhalten Interessenten im Schnitt per E-Mail, per Post und in der Filiale 22 Dokumente. Dabei müssen die relevanten Informationen selbst gefiltert werden, was die Fehleranfälligkeit erhöht. Darüber hinaus müssen Kunden bei unterschiedlichen Kontaktpersonen wiederholt ihre Daten angegeben, zum Teil gehen diese beim Kanalwechsel auch verloren. Selbst persönliche Anreden variieren oft in den Unterlagen.

Die Studie „Bankkunde werden: Hürden in digitalen Zeiten” kann hier nach E-Mail-Eingabe bestellt werden (gleichzeitig bestellt man einen Newsletter). Übrigens ist auch Namics nicht perfekt: Die Bestätigung, dass die Studie bestellt wurde, muss man in normaler Textfarbe und -größe unterhalb des Absendebuttons suchen. So viel zum Thema Usability …aj

Sie finden diesen Artikel im Internet auf der Website:

https://itfm.link/33154

Schreiben Sie einen Kommentar