Studie Privatkundenbanken: Digitales CRM im Retail Banking erlaube Umsatzwachstum von 40 Mrd. Euro

A.T. Kearney

In ihrer aktuellen, kostenfreien Studie “Cultivating the Customer Relationship in Banking” hat A.T. Kearney die Auswirkungen von Customer Relationship Management auf die Umsatzentwicklung bei mehr als 100 Privatkundenbanken in Europa untersucht und qualitative Interviews mit einem Dutzend Vertretern führender CRM-Lösungsanbieter geführt. Das Ergebnis: Die meisten europäischen Retailbanken lassen die Wettbewerbsvorteile, die in einem datenbasierten Customer Relationship Management liegen, ungenutzt.

Privatkundenbanken verspielen in Summe bis zu 40 Mrd. Euro: 10 bis 14 Mrd. Euro können sie allein durch eine optimierte Preisbildung erzielen, 8 bis 11 Mrd. Euro durch Cross-Selling, hinzu kommen noch weitere Umsatzquellen durch Reduzierung von Kundenabwanderung, Neukundengewinnung z.B. via Social Media und Upselling.

A.T. Kearney

Europas Banken haben in den letzten zwei Jahrzehnten 20 Mrd. Euro in Technologien für Customer Relationship Management investiert, schöpfen deren Potenziale aber nicht aus. Würden sie, wie die Vorreiter, konsequent den Kunden in den Mittelpunkt rücken und die technologischen Möglichkeiten umfassend in ihr Geschäftsmodell integrieren, könnten sie insgesamt 30 bis 40 Mrd. Euro mehr Umsatz machen.”

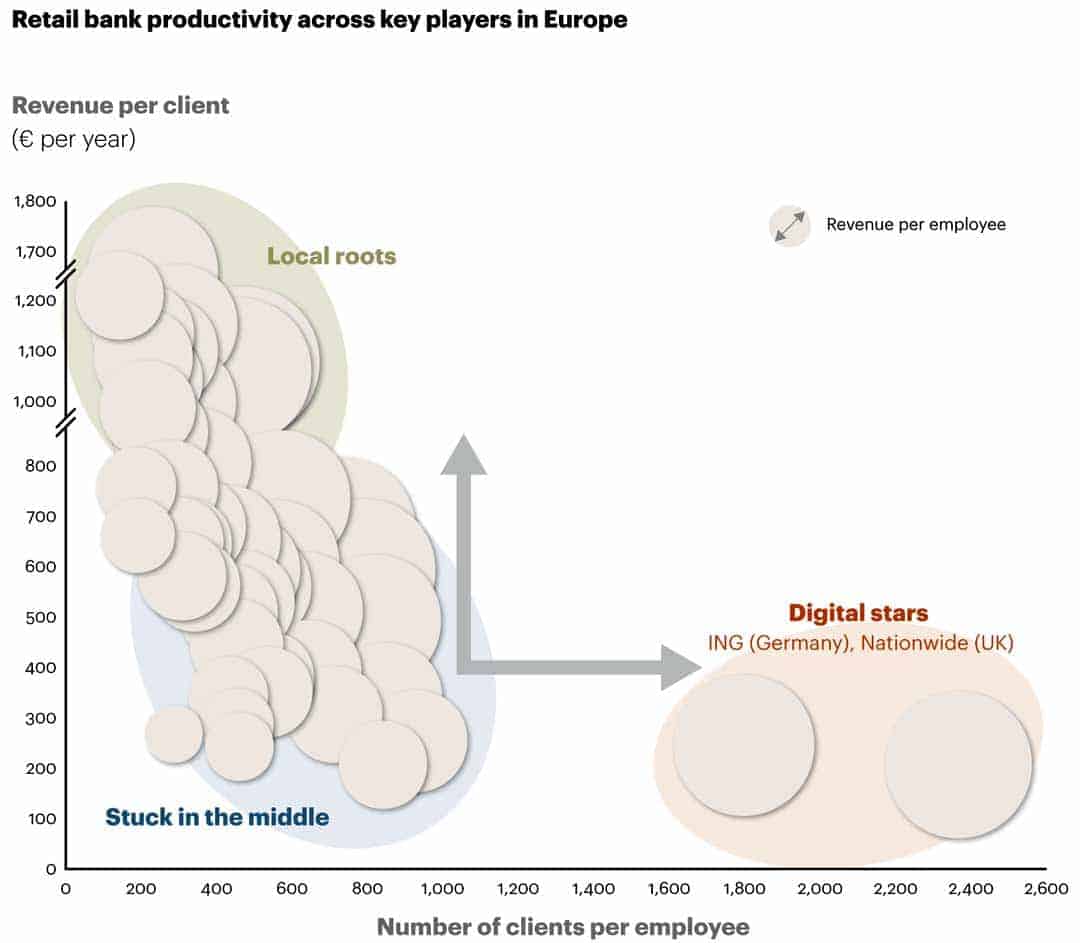

Dr. Torsten Eistert, Partner bei A.T. KearneyDie Studie zeigt, dass die erfolgreichsten Banken, die auf Kundenbindung durch Mitarbeiter setzen, zwar mit 1.000 bis 1.700 Euro Umsatz pro Kunden ein Vielfaches des europäischen Durchschnitts erzielen, zugleich aber mit einem Mitarbeiter nur rund 400 Kunden abdecken können. Laufend steigende Personalkosten üben Druck auf dieses Geschäftsmodell aus.

Nur wenige europäische Retailbanken (die deutsche ING Diba, mBank und Nationwide) decken eine breite Kundschaft mit nur wenigen Angestellten ab – 1.800 bis 2.400 Kunden pro Mitarbeiter – und weisen deutlich niedrigere Cost-Income Ratios aus als der Wettbewerb.

A.T. Kearney

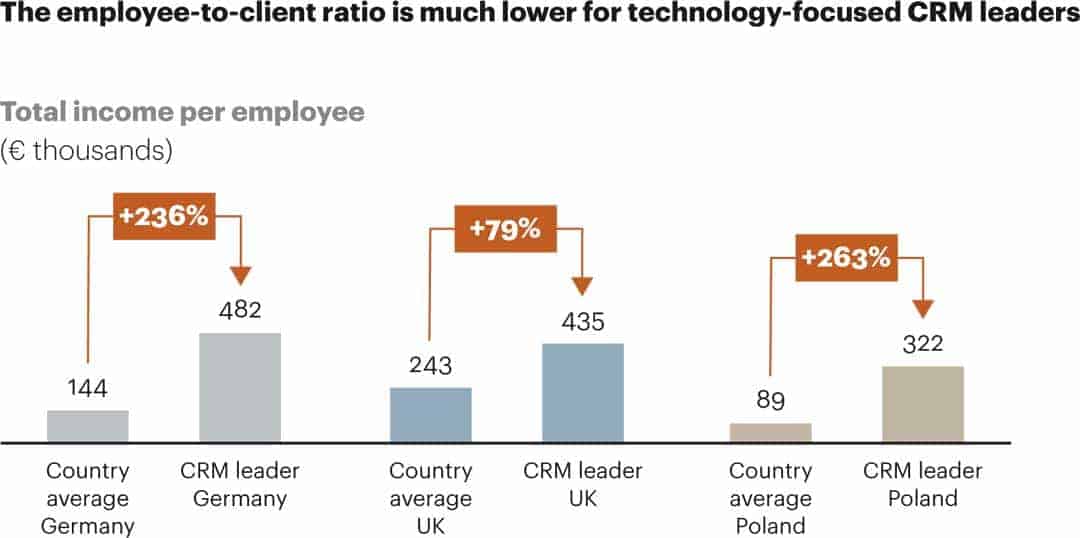

Diese Banken, die ihr CRM vor allem auf Digitalisierung und datengestützte Produkt- und Serviceangebote stützen, haben ein Geschäftsmodell, das sich leichter skalieren lässt als das der Wettbewerber – ihr Geschäftsmodell wächst also bei steigender Kundenzahl mit, ohne dass hohe neue Investitionen vonnöten wäre. So können sie ihre Konkurrenten in punkto Kosten und Profitabilität weit hinter sich lassen. Polens mBank zum Beispiel erzielt 322.000 Euro Umsatz pro Mitarbeiter: 263 Prozent mehr als der Durchschnitt des osteuropäischen Landes. Vor allem aber überzeugt die mBank ihre Kunden durch nutzerfreundliche Services, die zu ihren individuellen Bedürfnissen passen: proaktiv angebotene kurzfristige Kleinkredite, wenn die Kunden beim Einkaufen höheren Finanzbedarf haben, oder location-based Couponing.

A.T. Kearney

Silodenken und dezentralisiertes Kundenmanagement dominieren in Retailbanken

Die Vorreiter zeigen, dass die Potenziale von CRM zur Kundengewinnung und -bindung nur dann vollends ausgeschöpft werden, wenn CRM organisationsweit zur Anwendung kommt und fester Bestandteil der Bankkultur und der täglichen Routine wird. Aus der Studie geht zugleich hervor, dass bei vielen Retailbanken Silodenken und dezentralisiertes Kundenmanagement die Prozesse bestimmen und sie mit historisch gewachsenen IT-Plattformen über die Komplexität multipler Systeme und individueller Schnittstellen stolpern, obwohl die Zukunft in offenen Architekturen und Schnittstellen liegt, die es erlauben, gezielt mit Ökosystempartnern (z.B. FinTechs) zusammenzuarbeiten.

Das Ergebnis der Studie ist umso überraschender, als europäische Retailbanken es sich nicht leisten können, Umsatzpotenziale zu verschenken.”

Achim Kaucic, Co-Autor der Studie

Zwischen 2007 und 2014 hätten sie inflationsbereinigt mehr als 10 Prozent an Umsatz verloren. Das entspreche einem Rückgang von jährlich zwei Prozent, während das Bruttoinlandsprodukt im europäischen Durchschnitt im gleichen Zeitraum real um 3,4 Prozent gewachsen sei.

Banken sollen mit FinTechs zusammenarbeiten

Die Institute seien, so ergänzt Eistert, durch den historisch niedrigen Zins, ein Marktumfeld, das den Wettbewerb anfache, und Geschäftsmodelle, die kaum Differenzierungsmöglichkeiten über klassische Bankprodukte böten, enorm unter Druck – der sich durch zunehmende Regulierung und Niedrigzinspolitik weiter verstärke. Digitales CRM böte die große Chance, sich jenseits der Kostenloskultur vom Wettbewerb abzusetzen:

Die Retailbanken brauchen offene IT-Architekturen und einen Kulturwandel weg vom Anbieter klassischer Produkte hin zu einem Lösungsanbieter mit überragenden Services. Der beste Weg: Sie tun sich mit neuen Partnern zusammen, um die digitalen Möglichkeiten auszuschöpfen. Arbeiten sie zum Beispiel mit den FinTechs zusammen statt gegen sie, können beide Seiten profitieren.”

Die Studie “Cultivating the Customer Relationship in Banking” von A.T. Kearney steht hier kostenfrei und ohne Adresseingabe zum Download bereit.aj

Sie finden diesen Artikel im Internet auf der Website:

https://itfm.link/35244

Schreiben Sie einen Kommentar