GFT-Studie: Mobile Payment – Aktuelle Marktanalyse, Auswirkungen und Empfehlungen für den Bankensektor

GFT/Nongkran/bigstock.com

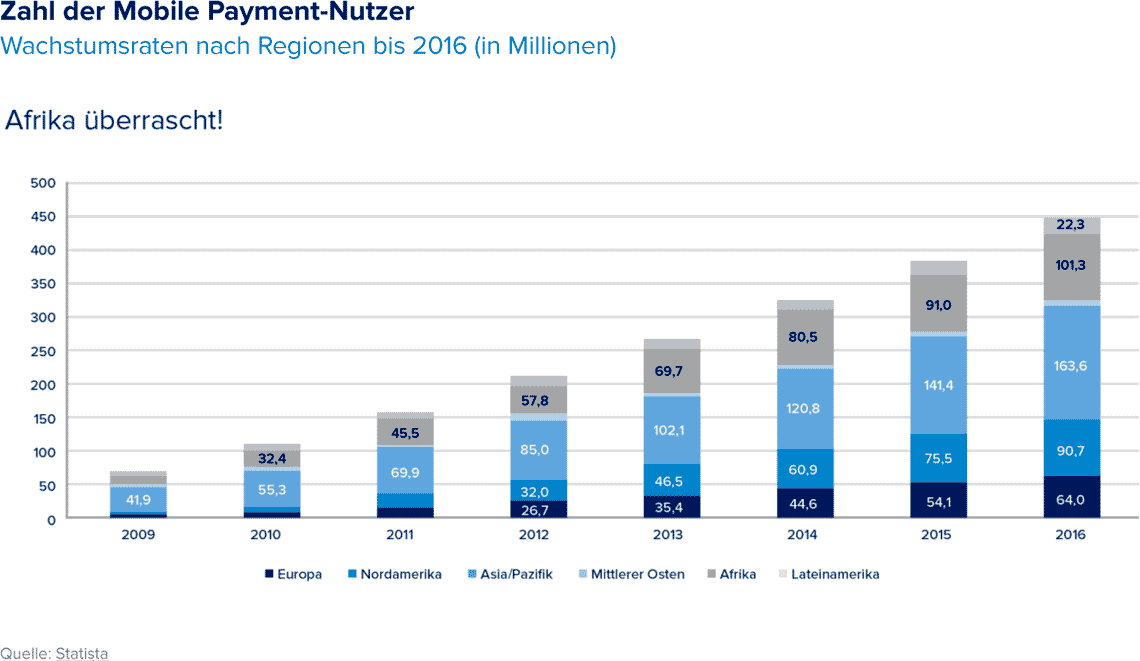

Mobile-Payment kommt. Als Vorreiter gelten die Region Asien/Pazifik und der afrikanische Raum. Dort besitzt kaum ein Einwohner ein klassisches Bankkonto. In Europa gelten vor allem Großbritannien sowie Spanien und Italien als Treiber, während es in Deutschland noch Optimierungsbedarf im Handel und Vorbehalte bei den Konsumenten gibt. Das aktuelle GFT-Whitepaper „Mobile Payment 2016: Aktuelle Marktanalyse, Auswirkungen und Empfehlungen für den Bankensektor“ nimmt die Entwicklung unter die Lupe und will wichtige Empfehlungen für den Finanzsektor geben.

GFT

GFT

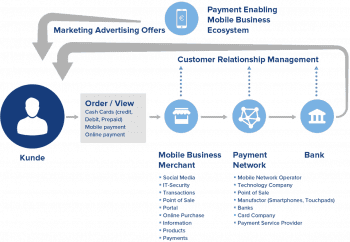

Die Zukunft des Zahlungsverkehrs bestimmen Wertschöpfungsketten, die länger und komplexer werden. Ein weiterer neuer Wettbewerber für den bislang von Banken dominierten Zahlungsverkehr sind FinTech-Startups.“

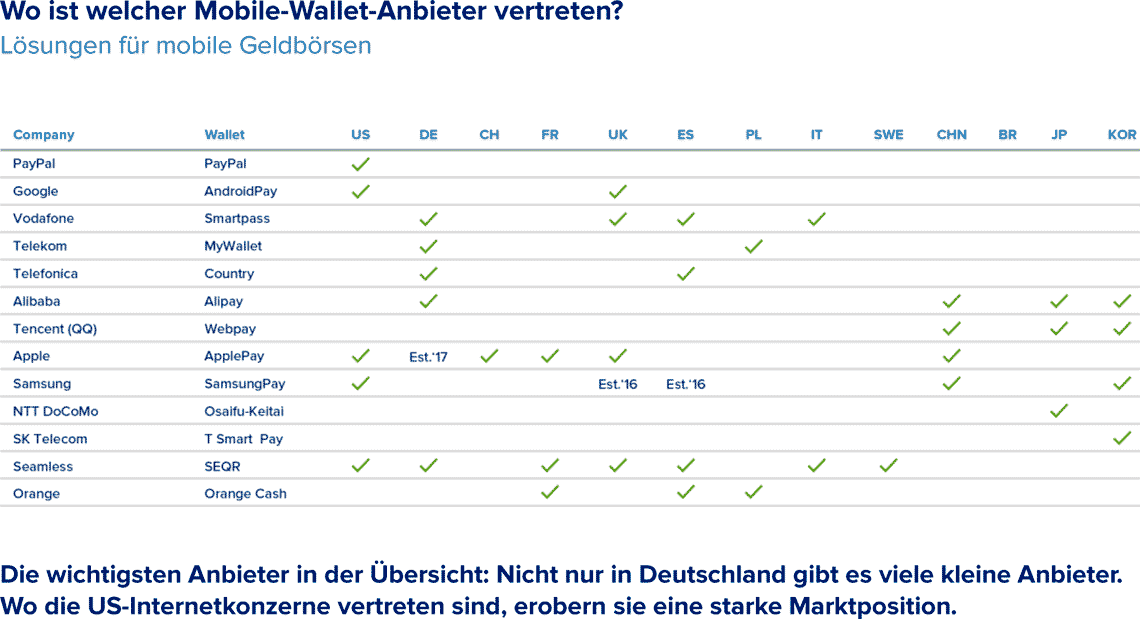

Bernd-Josef Kohl, Executive Director GFT GermanyIn vielen Ländern drängen neue Unternehmen in den Markt, die nicht aus dem traditionellen Finanzumfeld stammen: zum einen Smartphone-Hersteller, die ihre Kontrolle über ein mobiles Betriebssystem mit disruptiven Geschäftsideen verbinden; zum anderen mächtige Internetkonzerne aus den USA und zunehmend auch aus China, die sich bei einer Mobile Wallet vor allem für die Monetarisierung der Kundendaten interessieren.

GFT

Gute Marktchancen für die Banken – aber die Zeit drängt

Bis 2020 müssen in Deutschland alle PoS-Kassenterminals kontaktlose Bezahlsysteme unterstützen. Für den Bankensektor bedeutet dies eine Vielzahl neuer Geschäftsmöglichkeiten. „Dank ihrer Infrastruktur und der langjährigen Expertise mit Zahlungsdiensten haben die Kreditinstitute beste Voraussetzungen, eine zentrale Position im künftigen mobilen Ökosystem einzunehmen“, betont Kohl. In der Regel können die Finanzhäuser beim Kunden zudem auf einen hohen Vertrauensvorschuss bauen – besonders, wenn es um das Thema Datenschutz geht: Einer kürzlich veröffentlichten Umfrage der ING-Diba zufolge würden drei von vier Konsumenten beim Bezahlen mit dem Smartphone am ehesten einer Anwendung ihrer Hausbank vertrauen. Bei einem Anbieter aus der IT- oder Internetbranche wäre es nur etwa jeder Zehnte.

GFT

Eine weitere Dynamik wird der Markt durch die Einführung von Instant-Payment-Diensten erfahren. Schon 2018 sollen in der Euro-Zone Zahlungen in Echtzeit möglich sein – und zwar zwischen Unternehmen und Einzelpersonen (B2P). Die gesetzlichen Vorgaben, mit denen die Europäische Union mehr Wettbewerb und Sicherheit in den Mobile-Payment-Markt bringen will, bedeuten zusätzlichen Druck für die Kreditinstitute: Mit der Umsetzung der Europäischen Richtlinie für Zahlungsdienste PSD2 werden sie gezwungen, Drittanbietern freien Zugang zu den von ihnen geführten Konten zu gewähren.

Aus den aggregierten Erkenntnissen der Marktanalyse hat GFT für den Finanzsektor zahlreiche Empfehlungen zu Geschäftsmodellen, Einstiegschancen und möglichen Kooperationsmodellen abgeleitet.

Der Fokus muss klar auf dem Nutzererlebnis liegen. Die richtige Kundenansprache ist ein zentraler Schlüssel, um mobile Bezahldienste zu etablieren. Gerade das Nutzererlebnis macht hier den Unterschied zwischen einem Markterfolg und einem Aufsehen erregenden Scheitern – somit nicht zuletzt zwischen Kundentreue und -verlust.“

Bernd-Josef Kohl, Executive Director GFT Germany

Das Whitepaper (das eigentlich mehr eine Studie ist) ist hier kostenlos und ohne Adressangabe verfügbar.aj

Sie finden diesen Artikel im Internet auf der Website:

https://itfm.link/36835

Schreiben Sie einen Kommentar