Tokenisierung von Vermögenswerten: Revolution der Finanzmärkte

Die Tokenisierung von Vermögenswerten hat in der Finanzindustrie jüngst für Schlagzeilen gesorgt. Dabei bezeichnet die Tokenisierung den Prozess der elektronischen Stückelung und dem “Handelbar-Machen” von Finanz- oder anderen Vermögenswerten mithilfe von Distributed-Ledger-Technologie (DLT). Beispielsweise beschaffen sich Unternehmen durch ein Security Token Offering (STO) mittels der Ausgabe von Tokens Kapital für die Umsetzung eines speziellen Projekts oder Business Plans. Oder es werden bisher illiquide Vermögenswerte wie zum Beispiel Mehrfamilienhäuser, Kunst oder Musikrechte handelbar gemacht.

von Nils Bundi, Co-Founder von atpar und Ariadne

Kürzlich wurde in Deutschland das erste reguläre STO durch die BaFin genehmigt. In Frankreich hat die Société Générale die erfolgreiche Emission einer tokenisierten Anleihe auf der Ethereum Blockchain gemeldet. Weitere Ankündigungen, wie beispielsweise die strategische Partnerschaft von Swisscom, Deutsche Börse und Sygnum zum Aufbau eines Ökosystems für die Emission, Verwahrung und Zugang zu Liquidität und Bankdienstleistungen für digitale Vermögenswerte deuten auf den Einzug der Tokenisierung in die reguläre Finanzmarktinfrastruktur hin. Eine Untersuchung von PwC zeigt, dass das Volumen der mittels Emission von Token beschafften Finanzierung im Jahr 2018 weltweit auf ca. 20 Milliarden USD gestiegen ist.Vor diesem Hintergrund lohnt sich ein Blick auf den Prozess der Tokenisierung, die wichtigsten technologischen Bausteine sowie die daraus resultierenden Chancen und Herausforderungen.

Grundlage der Tokenisierung – ein sicheres, elektronisches Register

Die technologische Grundlage für die Tokenisierung bildet die DLT und im Speziellen die Blockchain als dezentrales, unveränderliches, elektronisches Register. Dezentralität verweist dabei darauf, dass das Register über ein Netzwerk von Computern, sogenannte Knoten, geführt wird, wobei alle Knoten die Validierung eines neuen Eintrags übernehmen. Da in einem solchen Register bloß neue Einträge hinzugefügt nicht aber existierende Einträge verändert oder gelöscht werden können, gilt das Register als unveränderlich. Teilnehmer in einem solchen Register besitzen einen öffentlichen und einen privaten elektronischen Schlüssel, an welche Besitzverhältnisse geknüpft sind. Eben diese Besitzverhältnisse sind mittels elektronischer Tokens definiert. Teilnehmer können dann eigenständig unter Verwendung ihrer elektronischen Schlüssel die Übertragung solcher Token autorisieren und dies als neuen Eintrag im Register durch die Knoten validieren lassen. Ein Beispiel eines solchen Registers ist die Ethereum Blockchain, welche öffentlich oder auch privat in einem Konsortium verwendet werden kann.

Tokenisierung

Autor Nils Bundi, atpar und Ariadne  Nils Bundi ist Mitglied des Kernteams des ACTUS-Projekts, einer Open Source-Initiative, die eine algorithmische Darstellung von Finanzinstrumenten entwickelt. Aufbauend auf ACTUS ist Nils Mitbegründer von atpar, das sich der Entwicklung des ACTUS-Finanzprotokolls widmet, eines Frameworks, mit dem digitale Finanzanlagen mit Bankqualität in die Blockchain aufgenommen werden können. Er war auch Mitbegründer von Ariadne, das Banking-Tools für klassische und digitale Assets entwickelt. Zuvor war Nils wissenschaftlicher Mitarbeiter an der Züricher Hochschule für Angewandte Wissenschaften (ZHAW) und „Associate“ Data Scientist am Datalab der ZHAW, wo er zu einer Vielzahl von Industrieprojekten an der Schnittstelle von Finanzdaten, Mathematik und Technologie beitrug.Bei der Tokenisierung wird nun auf diesem sicheren elektronischen Register ein neuer Token definiert, welcher eben den Besitz eines Vermögenswertes oder eines Anteils davon abbilden soll. Dabei wird der Token mit spezifischen Rechten und Pflichten versehen und in einer gewissen Anzahl gestückelt in das Register eingetragen. Grundsätzlich kommt dafür ein sogenannter Smart Contract, aufgrund seines spezifischen Zwecks auch Token Contract genannt, zum Einsatz. Ein Smart Contract ist dabei nichts anderes als eine Applikation mit spezifischen Zweck, die im Register eingetragen und in der Blockchain Laufzeit-Umgebung, für die Ethereum Blockchain ist das die Ethereum Virtual Machine (EVM), ausgeführt wird. Zur Laufzeit kann ein Smart Contract dann Instruktionen abarbeiten, auf Ereignisse reagieren, sowie neue Einträge im Register autorisieren. Im Grundsatz bildet der Token Contract dann einen spezifischen Vermögenswert in Form von elektronischen Token ab, führt ein eigenes Register darüber, welcher Teilnehmer wie viele dieser Token hält und definiert die Rechte und Pflichten der Token-Besitzer als weitergehende Funktionalitäten, welche auf dieses Token-Register angewendet werden können. Als wichtige Funktionalität sei speziell auf die Übertragung von Token von einem auf einen anderen Teilnehmer verwiesen, was den Handel des Vermögenswertes unter den Teilnehmern nun ermöglicht. Im Rahmen der Möglichkeiten der unterliegenden Blockchain-Technologie kann der Token Contract aber auch mit anderen Funktionalitäten versehen werden. So kann er auf der Ethereum Blockchain beispielsweise mit verschiedenen Compliance-Regeln ausgestattet werden oder die Abwicklung von Corporate Actions im Rahmen von Kapitalmarktinstrumenten vorsehen.

Nils Bundi ist Mitglied des Kernteams des ACTUS-Projekts, einer Open Source-Initiative, die eine algorithmische Darstellung von Finanzinstrumenten entwickelt. Aufbauend auf ACTUS ist Nils Mitbegründer von atpar, das sich der Entwicklung des ACTUS-Finanzprotokolls widmet, eines Frameworks, mit dem digitale Finanzanlagen mit Bankqualität in die Blockchain aufgenommen werden können. Er war auch Mitbegründer von Ariadne, das Banking-Tools für klassische und digitale Assets entwickelt. Zuvor war Nils wissenschaftlicher Mitarbeiter an der Züricher Hochschule für Angewandte Wissenschaften (ZHAW) und „Associate“ Data Scientist am Datalab der ZHAW, wo er zu einer Vielzahl von Industrieprojekten an der Schnittstelle von Finanzdaten, Mathematik und Technologie beitrug.Bei der Tokenisierung wird nun auf diesem sicheren elektronischen Register ein neuer Token definiert, welcher eben den Besitz eines Vermögenswertes oder eines Anteils davon abbilden soll. Dabei wird der Token mit spezifischen Rechten und Pflichten versehen und in einer gewissen Anzahl gestückelt in das Register eingetragen. Grundsätzlich kommt dafür ein sogenannter Smart Contract, aufgrund seines spezifischen Zwecks auch Token Contract genannt, zum Einsatz. Ein Smart Contract ist dabei nichts anderes als eine Applikation mit spezifischen Zweck, die im Register eingetragen und in der Blockchain Laufzeit-Umgebung, für die Ethereum Blockchain ist das die Ethereum Virtual Machine (EVM), ausgeführt wird. Zur Laufzeit kann ein Smart Contract dann Instruktionen abarbeiten, auf Ereignisse reagieren, sowie neue Einträge im Register autorisieren. Im Grundsatz bildet der Token Contract dann einen spezifischen Vermögenswert in Form von elektronischen Token ab, führt ein eigenes Register darüber, welcher Teilnehmer wie viele dieser Token hält und definiert die Rechte und Pflichten der Token-Besitzer als weitergehende Funktionalitäten, welche auf dieses Token-Register angewendet werden können. Als wichtige Funktionalität sei speziell auf die Übertragung von Token von einem auf einen anderen Teilnehmer verwiesen, was den Handel des Vermögenswertes unter den Teilnehmern nun ermöglicht. Im Rahmen der Möglichkeiten der unterliegenden Blockchain-Technologie kann der Token Contract aber auch mit anderen Funktionalitäten versehen werden. So kann er auf der Ethereum Blockchain beispielsweise mit verschiedenen Compliance-Regeln ausgestattet werden oder die Abwicklung von Corporate Actions im Rahmen von Kapitalmarktinstrumenten vorsehen.

Standardisierung als Innovationstreiber

Nils Bundi ist Mitglied des Kernteams des ACTUS-Projekts, einer Open Source-Initiative, die eine algorithmische Darstellung von Finanzinstrumenten entwickelt. Aufbauend auf ACTUS ist Nils Mitbegründer von atpar, das sich der Entwicklung des ACTUS-Finanzprotokolls widmet, eines Frameworks, mit dem digitale Finanzanlagen mit Bankqualität in die Blockchain aufgenommen werden können. Er war auch Mitbegründer von Ariadne, das Banking-Tools für klassische und digitale Assets entwickelt. Zuvor war Nils wissenschaftlicher Mitarbeiter an der Züricher Hochschule für Angewandte Wissenschaften (ZHAW) und „Associate“ Data Scientist am Datalab der ZHAW, wo er zu einer Vielzahl von Industrieprojekten an der Schnittstelle von Finanzdaten, Mathematik und Technologie beitrug.

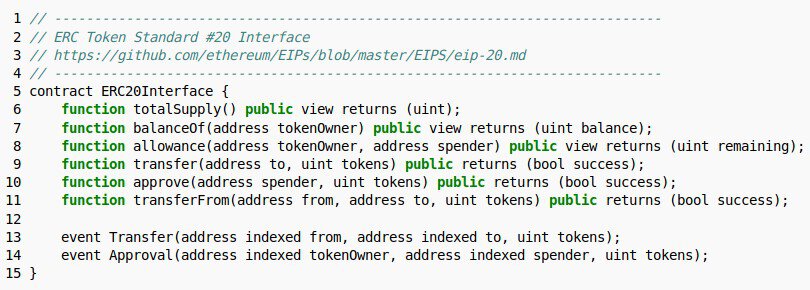

Nils Bundi ist Mitglied des Kernteams des ACTUS-Projekts, einer Open Source-Initiative, die eine algorithmische Darstellung von Finanzinstrumenten entwickelt. Aufbauend auf ACTUS ist Nils Mitbegründer von atpar, das sich der Entwicklung des ACTUS-Finanzprotokolls widmet, eines Frameworks, mit dem digitale Finanzanlagen mit Bankqualität in die Blockchain aufgenommen werden können. Er war auch Mitbegründer von Ariadne, das Banking-Tools für klassische und digitale Assets entwickelt. Zuvor war Nils wissenschaftlicher Mitarbeiter an der Züricher Hochschule für Angewandte Wissenschaften (ZHAW) und „Associate“ Data Scientist am Datalab der ZHAW, wo er zu einer Vielzahl von Industrieprojekten an der Schnittstelle von Finanzdaten, Mathematik und Technologie beitrug.Die Innovationswelle rund um die Tokenisierung im Ethereum-Ökosystem und darüber hinaus kann zu einem großen Teil der Etablierung des ERC20 Standards für Token Contracts zugeschrieben werden (siehe Bild unten). Und zwar definiert dieser Standard die minimale Struktur und Funktionalität eines Token Contracts durch die Vorgabe von Schnittstellen beispielsweise für die Abfrage der Anzahl Tokens, die ein spezifischer Teilnehmer hält, oder den Übertrag einer Anzahl Tokens von einem Teilnehmer zu einem anderen. Weiter definiert der Standard Events, die der Token Contract zum Beispiel bei einem Transfer den Knoten übermitteln soll.

Da sich Emittenten wie Investoren bei der Tokenisierung schlussendlich auf die verlässliche Implementierung eines Token Contracts verlassen, spielen Effizienz und Sicherheit dieser Applikation eine zentrale Rolle. Der ERC20 Standard hat gerade hier einen essentiellen Baustein zur Verfügung gestellt und zur Etablierung der Tokenisierung als anerkanntes Instrument in der Finanzindustrie entscheidend beigetragen. Gleichzeitig ermöglicht die Standardisierung gewisser Grundfunktionen von Token Contracts den reibungslosen Aufbau von bzw. Integration in Finanzinfrastruktur wie zum Beispiel Wallets, Custody-Lösungen oder Börsenplätze.

Chancen der Tokenisierung

Die Vorteile, die sich aus der digitalen Abbildung und Stückelung von Vermögenswerten ergeben, sind vielfältig. So ist der Vorgang der Tokenisierung sehr kosteneffizient und ermöglicht es so, auch sehr kleine Vermögenswerte kostengünstig zu stückeln und zu übertragen. Dies reduziert die Hürden für Emittent sowie Investor an Finanzmärkten teilzunehmen, was wiederum zur Folge hat, dass die Liquidität auf entsprechenden Märkten steigt.

Weiter ist der Prozess der Übertragung eines Tokens auf eine Drittpartei, der Handel von Token, aufgrund der unterliegenden Blockchain sehr schnell und ohne Einbezug von Intermediären abwickelbar. Einerseits kann dadurch das Settlement einer Übertragung von mehreren Tagen (T+2) auf wenige Minuten reduziert und damit verbundene Risiken drastisch reduziert werden. Andererseits vereinheitlicht die Blockchain das Führen von Registern darüber, wer welchen Token hält beziehungsweise an wen überträgt, womit die Fehleranfälligkeit reduziert wird. Es sei darauf verwiesen, dass die Besitzverhältnisse bezüglich den Endbegünstigten einer Aktie momentan über mehrere “Trusted Third Parties” (z.b. Central Securities Depositories, Broker, Custodian) verteilt geführt werden. Unter Einsatz der Blockchain und Tokenisierung können Fehler wie beispielsweise die vermeintliche Überzeichnung von Aktien wie im Falle Dole Foods nicht mehr auftreten. Durch die vereinfachte Registerführung und Reduktion von Intermediären werden dann auch die Transaktionskosten reduziert.

https://theethereum.wiki/w/index.php/ERC20_Token_Standard

Schlussendlich werden durch die elektronische Form der Abbildung von Besitzverhältnissen ganz neue, spannende Anwendungsbereiche eröffnet. So kann der Beweis für den Besitz eines Tokens ganz einfach und sicher auf elektronischen Geräten wie z. B. einem Mobiltelefon mitgeführt und vorgewiesen werden. Diese ermöglicht beispielsweise neue Formen der Kundenbindung mittels Vergabe von “Miniaktien” als Treuebonus. Der Kunde wird so nicht nur als Anteilseigner stärker an die Unternehmung gebunden, sondern Anteilseignern können gleichzeitig mittels Mobiltelefon Zugriff auf exklusive Angeboten gegeben werden.

Ein Ausblick

Aufgrund der starken Vorteile wird die Tokenisierung langfristig die herkömmliche Finanzmarktinfrastruktur ablösen. So haben sich Dienstleister wie die Swisscom und Deutsche Börse zusammengetan, um eine neue, revolutionäre Finanzmarktinfrastruktur zu entwickeln und zu unterhalten. Eine Vielzahl weiterer neuer Akteure auf den Token-Finanzmärkten zeugen vom Innovationspotenzial wie auch den Marktchancen. Gleichzeitig haben sich auch zentrale Infrastrukturanbieter herkömmlicher Finanzmärkte wie die Stuttgarter Börse oder die SIX Group bereits zur neuen Technologie und der Tokenisierung bekannt. In Zukunft könnten sich kleine und mittelständische Unternehmen direkt Kapital beschaffen, Kleininvestoren ein breit diversifiziertes Portfolio aus tokenisierten Aktien, Rohstoffen, Mehrfamilienhäuser und Kunst zusammenstellen oder treue Fußballfans von “Miniaktien” profitieren.aj

Sie finden diesen Artikel im Internet auf der Website:

https://itfm.link/90582

[/speaker-mute]

Schreiben Sie einen Kommentar