Banken und Innovation – Geht nicht? Geht doch! Interview mit Boris Marte, Innovationslabor Erste Bank

Maik Klotz

Digitalisierung der Banken? Eher friert die Hölle zu! Zumindest ist das unser Bild, wenn wir an die deutsche Kreditwirtschaft denken. Digitale Bankprodukte traut man vor allem den FinTech Startups zu, die es auch nicht geben würde, wenn denn der Banksektor nicht unerträglich langsam und zum Teil auch ignorant auf die Digitalisierung der Kunden reagiert hätte. Das auch traditionelle Banken ein wenig FinTech sein können, zeigen zwei Beispiele. Das erste Beispiel kommt aus Österreich, was immerhin in der Nähe liegt. Irgendwie.

von Maik Klotz

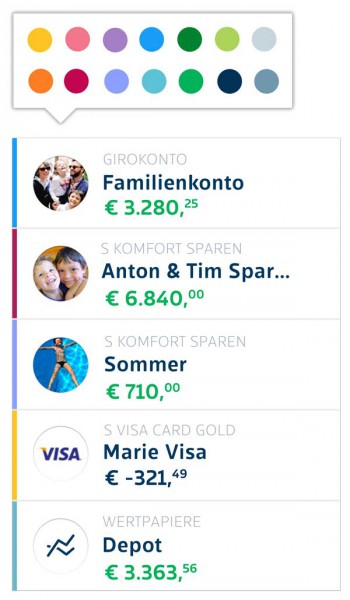

Ausgerechnet Österreich. Als wäre es nicht schon schlimm genug, dass das deutsche Vorzeige-FinTech number26 zwei österreichische Gründer hat, zeigen sie uns auch noch mit George (wir berichteten) wie es eine traditionelle Bank schafft, Online-Banking neu zu erfinden. Die Erste Bank Österreich, Leitinstitut der österreichischen Sparkassen, hat nämlich mit George ein Produkt entwickelt, was so gar nichts mit dem angestaubten Online-Banking zu tun hat, wie man es sonst kennt.

Erste Bank

Im Interview: Boris Marte, Leiter des Innovationslabors der Erste Bank

George wurde zu großen Teilen im 2014 gegründeten Erste Hub sowie dem dazugehörigen Start-up BeeOne konzipiert. Wir haben mit Boris Marte, dem Leiter des Innovationslabors der Erste Bank gesprochen, wie die Entwicklung angegangen wurde.

Bevor wir loslegen:

Warum „George“ und nicht „Paul“?

Wir sehen George, den Autopiloten, als Vorbild für George, das modernste Banking Österreichs. Eine Erfindung, die Routineaufgaben abnimmt, Finanzgeschäfte erleichtert und Sie intelligent unterstützt.”

Schaut man sich das Online-Banking traditioneller Banken an, hat sich seit vielen Jahren nichts geändert. Was war der Anstoß bei der Erste Bank, etwas zu ändern?

Wir wussten, dass wir die Bank völlig neu aufstellen mussten, um in Zukunft für unsere Kunden noch relevant zu sein. Es gab in den letzten Jahren gesellschaftliche Veränderungen, auch getrieben durch technologische Entwicklungen, die eine völlig neue Erwartungshaltung an uns mit sich brachte. Wir wollten als klassische Filialbank daher ‘First Mover’ sein in Österreich und hier wirklich neue Maßstäbe setzen im digitalen Bereich. Bis heute – bald 1,5 Jahre nachdem Launch von George – gibt es hier keine Bank, die nur annähernd was Vergleichbares geschafft hätte. Bei den verschiedenen FinTechs sehen wir zwar tolle Entwicklungen, aber unser Vorteil ist, dass wir unsere digitalen Services mit unseren modernisierten Filialen und den Menschen intelligent verknüpfen können. Außerdem haben wir 16 Millionen Kunden in der gesamten Gruppe, denen wir das in Zukunft zur Verfügung stellen werden. Damit haben wir eine ganz andere Durchschlagskraft. Bei einem FinTech knallen bei 10.000 Nutzern schon die Sektkorken.

Erste Bank

George sieht nicht nur anders aus, sondern fühlt sich auch anders an. Wie seid ihr bei der Entwicklung vorgegangen, welche Rolle spielte der Nutzer?

Da gab es immer nur eines: Der Kunde stand absolut im Mittelpunkt und wir folgen der berühmten 80:20 Regel. Zuerst haben wir uns die besten Entwickler und Designer vom Markt geholt, die großteils vorher noch nie was mit einer Bank zu tun hatten. Die haben wir mal machen lassen und dann sind wir damit an einen kleinen Kreis von Kunden und haben das mit denen weiterentwickelt. Es gab vor dem Launch einen längeren Beta-Test mit 1000 Kunden und 1000 Mitarbeitern. Und George sieht heute wirklich so aus, weil wir das Feedback ernst genommen und auch eingearbeitet haben.

George ist also ein Produkt der Freiheit von sehr guten Designern, Developern und unserer Kunden.”

Alte Dinge hinter sich zu lassen, bedeutet vielleicht auch Widerstand innerhalb der eigenen Organisation. Wie frei wart ihr in der Entwicklung von George?

Völlig frei. Unser Motto lautet „Wir hinterfragen alles“. Damit ist auch der Erste Hub angetreten, und das ist bis heute unser Anspruch. Und klar war das zu Beginn nicht ganz einfach, wenn da eine neue Truppe hereinmarschiert und alles besser weiß. Aber wir haben ein interdisziplinäres Team geschaffen, eine Hälfte mit Leuten aus der Bank, die andere Hälfte von außen. Und wir haben es wirklich geschafft, eine unfassbar gute emotionale und strategische Basis für Innovationen im Unternehmen zu etablieren.

Wie groß ist das Team um George?

Wir sind im Erste Hub rund 50 Personen – aber die beschäftigen sich nicht nur mit George. Da gibt es viele Themen, an denen wir arbeiten, um Innovation in die Bank zu bringen. Das reine Kernteam um George inklusive den Kollegen aus der IT besteht aber aus weit mehr Leuten.

Was sind die Pläne für die Zukunft rund um George?

George ist ein Produkt, das niemals fertig sein wird.”

Wir haben George so aufgebaut, dass es stark individualisierbar ist und jeder sich in einem Plug-in Store sein eigenes Banking bauen kann. Wir haben eine lange Roadmap und viele Ideen, wie wir den Kunden mit kleinen aber feinen Features dabei helfen können, ihr Geldleben zu organisieren. Und weil sich jeder nur das hinzufügt, was er wirklich braucht, wird George immer ein schlankes, übersichtliches Tool bleiben. Dazu gibt es noch eine Reihe von Apps rund um George, wo wir gerade dabei sind, auf Basis von Kundenfeedbacks einige Neuerungen vorzubereiten. Außerdem werden wir zukünftig Start-ups einladen, ihre Ideen auf der Plattform den George Usern anzubieten.

George ist auch ein Kooperationsmodell mit den FinTechs.”

Maik Klotz ist Berater, Sprecher und Autor zu den Themen Banking, Payment und Retail. Seit vielen Jahren berät Maik Unternehmen zu kundenzentrierten Innovationsmethoden und der Fokussierung auf den Nutzer.

Aktuell ist Maik Klotz als Senior Consultant bei der KI-Finance aktiv. Er ist Organisator der Reinventing Workshops (www.reinventing.events). Twitter: @klotzbrocken

Wie schätzt ihr die Situation der traditionellen Banken neben der Erste Bank gerade im Hinblick auf den deutschen Markt ein? Wo hängt es bei der Digitalisierung?

Ich glaube, viele meinen, sie kaufen sich ein Startup oder eine App und damit bringen sie Digitalisierung ins Unternehmen. Das ist aber der größte Irrtum. Um eine Bank ins 21. Jahrhundert zu heben und wirklich fit zu machen für die großen Herausforderungen, da braucht es einen ganzheitlichen Ansatz, der sich durch die gesamte Bank zieht. Und das allerwichtigste dabei – das muss vom Management abwärts voll mitgetragen werden, sonst wird das nichts. Darum war das bei uns so erfolgreich, weil der Vorstand 100% hinter unseren Aktivitäten steht und wir uns gemeinsam den Herausforderungen gestellt haben.

Fazit – eine Blaupause für deutsche Sparkassen?

Obwohl George ein Produkt der österreichischen Sparkassen ist und es ein Leichtes sein dürfte, George als Blaupause für die deutschen Sparkassen zu nutzen, passiert im Sparkassenverband diesbezüglich wenig. Vielleicht scheitert es an der Sprachbarriere. Man weiß es nicht. Bei der Deutschen Bank hat man inzwischen erkannt, wie wichtig es ist, auf die Bedürfnisse der Nutzer zu reagieren. Mehr dazu in Kürze bei unserem nächsten Interview.mk

Sie finden diesen Artikel im Internet auf der Website:

https://itfm.link/30326

Schreiben Sie einen Kommentar