Wichtig, aber vernachlässigt: Banken & Versicherer bemängeln die Qualität ihrer eigenen Kundendaten

Knapp jede dritte (32 Prozent) befragte Bank oder Versicherung ist mit der Qualität ihrer erfassten und bearbeiteten Kundendaten unzufrieden – und stuft diese als niedrig oder eher niedrig ein. Unvollständige Daten sowie doppelt oder mehrfach vorhandene Kundendaten (Dubletten) sind für 90 Prozent der Befragungsteilnehmer das größte Ärgernis, fand Uniserv bei der Befragung zur aktuellen DQ-Studie unter 154 Entscheidern in mittleren und großen Unternehmen aller Branchen sowie im Banken- und Versicherungssektor in Deutschland heraus.

Uniserv

Uniserv

Unternehmen führen Datenqualitätsmaßnahmen immer noch unzureichend durch

Ein Anlass zur Sorge bietet auch ein weiteres Ergebnis: Auch wenn Banken und Versicherer Datenqualitätsmaßnahmen ergreifen, führt immer noch jeder Vierte (25 Prozent) von ihnen derartige Schritte nur unregelmäßig durch. Einer schleichenden Alterung des Datenbestandes und der damit einhergehenden unaufhaltsam fortschreitenden Erosion der Datenqualität können Unternehmen so nicht entgegenwirken.

Uniserv

Gerade Kunden- und Geschäftspartnerdaten ändern sich regelmäßig durch Umzüge, Straßen- und Ortsumbenennungen oder Eingemeindungen. Laut Adress-Studie der Post sinkt die Qualität von Kundendaten seit 2015 kontinuierlich.

Im Rahmen der durchgeführten Maßnahmen messen die Befragten vor allem die Qualität ihrer Kundendaten (92 Prozent). Dieses Messen kann unter anderem Kriterien abfragen, ob die Daten vollständig, eindeutig, korrekt, aktuell und konsistent sind. Eine anschließende Bewertung dieser Messung nehmen jedoch nur noch 64 Prozent der Banken und Versicherungen vor.

Uniserv

Die Ergebnisse unserer Trendstudie zeigen, dass die Datenqualität in ihrem Stellenwert von Banken und Versicherungen durchaus anerkannt wird. Dass aber immer noch unvollständige, doppelte und veraltete Daten die Hitliste der Symptome schlechter Datenqualität anführen, liegt meiner Meinung nach vor allem daran, dass zum einen nicht immer unternehmensweit gedacht und agiert wird.”

Mathias Diener, Geschäftsführer bei Uniserv

Sprich Maßnahmen zur Steigerung der Datenqualität werden oft nicht kontinuierlich und planvoll genug ausgeführt, sind also wenig daten- und prozessorientiert, beispielsweise bei Banken im Hinblick auf das Geldwäschegesetz oder bei Versicherungen bezüglich einer spartenübergreifenden Betrachtungsweise.

Hinzu käme, dass Finanzinstitute und Assekuranzen oft nicht analysieren, warum ihre Datenqualität so ist, wie sie ist.

Dubletten und postalische Richtigkeit werden vor allem geprüft

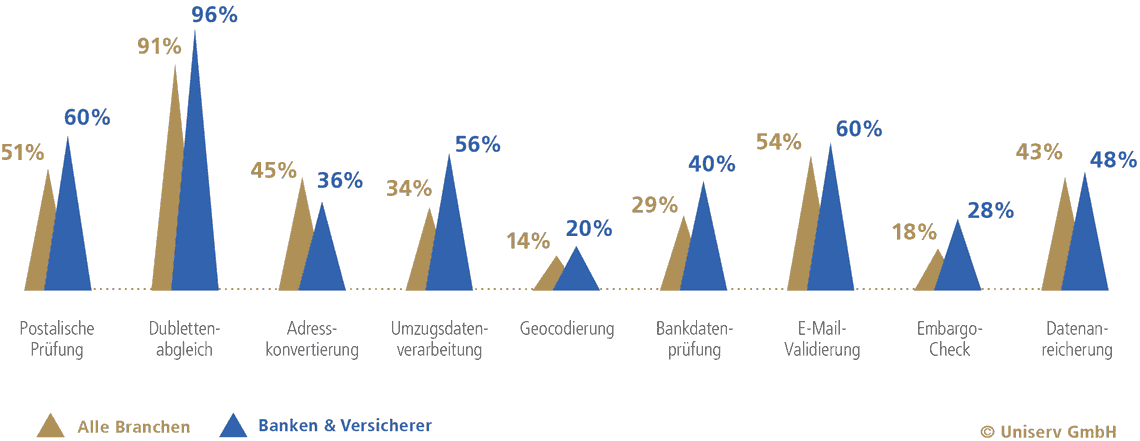

Im Rahmen der Umfrage hat Uniserv die Entscheider bei Banken und Versicherungen ebenso gefragt, wie sie konkret die Qualität ihrer Kundendaten verbessern, sofern sie auch tatsächlich Maßnahmen zur Datenqualitätssicherung durchführen.

Hoch im Kurs steht vor allem der Dublettenabgleich (bei 96 Prozent). Knapp jeder Dritte prüft seine Kundendaten immerhin noch auf postalische Richtigkeit – oder führt eine Validierung von E-Mail-Adressen durch (jeweils 60 Prozent).”

Weitere 48 Prozent reichern vorhandene Daten mit Telefonnummern, statistischen und demografischen Angaben oder Unternehmensinformationen an.

Uniserv

Dass hingegen nur 28 Prozent einen Embargo-Check oder eine Sanktionslistenprüfung bei Geschäftspartnern durchführen, ist gerade für den Bankensektor bedenklich. Denn nach der 3. Geldwäscherichtlinie sind sie dazu verpflichtet, persönliche Daten und Geschäftsdaten genau zu prüfen und mit Sanktions-, Watch- oder PEP-Listen abzugleichen.

Die Qualität von Daten bleibt daher auch künftig ein Top-Thema für Banken und Versicherungen. Doch wenn die Qualität nicht stimmt, Daten falsch, veraltet oder unzureichend sind, laufen kundenzentrierte Ansprachen oder Initiativen ins Leere und Compliance-Vorgaben sowie Regularien können nicht eingehalten werden.

Die Studie “TRENDSTUDIE CUSTOMER DATA MANAGEMENT 2019” kann hier (nach unten scrollen) angefordert werden (registrieren, E-Mail bestätigen, anschließend wird ein Downloadlink zugeschickt).aj

Sie finden diesen Artikel im Internet auf der Website:

https://itfm.link/94554

Schreiben Sie einen Kommentar