Das reine Girokonto war gestern: Multibanking mehr als nur ein Trend

Oliver Wyman

Neue regulatorische Anforderungen verändern das Privatkundengeschäft deutscher Banken maßgeblich und eröffnen auch im Bereich Multibanking neue Chancen. Eine aktuelle Analyse von Oliver Wyman zeigt, dass rund 75 Prozent aller Kunden, die Multibanking kennen, dieses auch nutzen, wobei es sich vor allem bei der Altersgruppe der 18- bis 39-Jährigen wachsender Beliebtheit erfreut. Während viele Banken das Potenzial von Multibanking heute noch verkennen, bringen sich immer mehr Vergleichsportale in Position. Nicht zuletzt angetrieben durch die PSD II vollzieht sich in der Kunde-Bank-Beziehung nun ein Paradigmenwechsel. Die Berater von Oliver Wyman sind sich sicher, dass jene Banken den Kampf um die Kundenschnittstelle gewinnen, die sich konsequent den neuen Bedürfnissen zuwenden.

Verändertes Kundenverhalten, technologische Innovationen und neue regulatorische Anforderungen führten in den letzten Jahren zu tiefgreifenden Veränderungen in der Bankenlandschaft. Dabei haben insbesondere die deutschen Bankhäuser verstärkt auf die aktuellen Herausforderungen reagiert, Digitalisierungsprojekte initiiert und neue Kundenangebote auf den Weg gebracht. Doch bei den vermeintlich neuen Geschäftsmodellen handelt es sich heute mehr um eine Verbesserung und Anpassung bereits bestehender Modelle, als dass diese einen disruptiven Charakter hätten.Und während eine Vielzahl von Banken bislang ausschließlich auf Cross-Selling-Strategien setzt, nutzen nur wenige Institute die sich aus den neuen regulatorischen Anforderungen ergebenden Chancen für eine Erweiterung oder Transformation des eigenen Geschäftsmodells. So bietet die Payment Services Directive II (PSD II) Bankhäusern unter anderem die Möglichkeit, die komplette Finanzsituation eines Kunden vollautomatisiert zu erfassen und zu bewerten. Hierauf basierend lassen sich Finanzplanungen erstellen, neue Produktangebote unterbreiten sowie über die Plattform eines Drittanbieters Zahlungen auf dem Girokonto seiner Bank auslösen.

Die neue Möglichkeit zur Multibanking-Aggregation hat das Zeug, das Bankgeschäft von morgen nachhaltig zu verändern. Doch viele Bankhäuser haben das Potenzial von Multibanking noch nicht erkannt oder nutzen es zumindest noch nicht konsequent. Gleichzeitig bringen sich vor allem neue Wettbewerber in Position.“

René Fischer, Partner Retailbanking bei Oliver Wyman

Multibanking als Alternative zum klassischen Geschäft

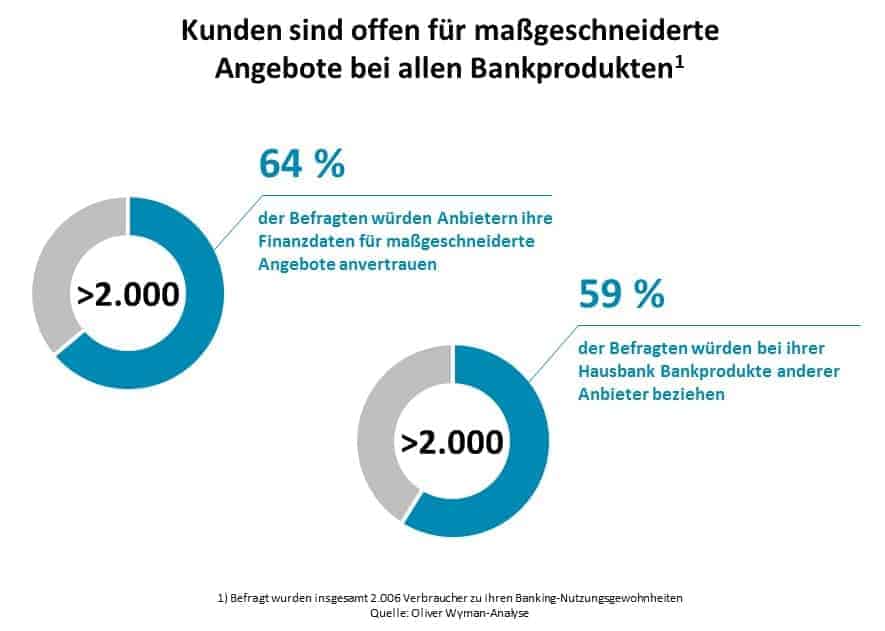

Multibanking bezeichnet die Möglichkeit, alle Kontoverbindungen gleich welcher Bank zentral aus einer Plattform heraus im Blick zu haben sowie zu steuern, das heißt Daueraufträge zu verwalten oder auch Überweisungen gebündelt zu tätigen. Dabei erfreut es sich wachsender Beliebtheit in Deutschland: Drei von vier Kunden, die Multibanking kennen, nutzen bereits das Angebot. Im Vergleich zu Robo Advisory oder Mobile Payment hat Multibanking dabei eine weitaus höhere Adaptionsrate. Ebenso auffällig ist die deutlich höhere aktive Nutzung durch jüngere Kunden: 20 Prozent aller 18- bis 39-Jährigen setzen bereits heute auf das Angebot, während bei den 40- bis 59-Jährigen der Anteil bei 13 Prozent liegt, wie die aktuelle Umfrage von Oliver Wyman zeigt, für die über 2000 Verbraucher zu ihren Nutzungsgewohnheiten beim Banking befragt wurden.

obs/Oliver Wyman

In puncto Multibanking ist die Hausbank traditionell in einer starken Position. So setzt über die Hälfte der Nutzer auf die eigene Hausbank und ist bereit, ihr persönliche Finanzdaten in der Erwartung maßgeschneiderter Angebote anzuvertrauen, während andere Anbieter wie FinTechs oder Versicherer weniger Zulauf erhalten. Gleichzeitig sind insgesamt 59 Prozent der Kunden bereit, bei ihrer Hausbank auch Bankprodukte anderer Anbieter zu beziehen. „In fünf bis zehn Jahren werden wir eine völlig andere Landschaft von Vertrieb und Produktion im deutschen Privatkundengeschäft sehen“, erklärt Jürgen von der Lehr, ebenfalls Partner bei Oliver Wyman. Der Trend zur Nutzung von Online- und Mobile-Banking-Angeboten ist dabei nicht neu, doch vor allem der Status als Hausbank ist ausschlaggebend für häufige Kontaktpunkte. Mehr als die Hälfte der Kunden nutzt mehrfach wöchentlich digitale Kanäle für das Banking bei ihrer Hausbank, dabei setzen insbesondere Kunden unter 40 Jahren stärker auf mobile als auf stationäre Online-Kanäle.

Vergleichsportale in Angriffsstellung

Während bislang nur wenige Banken das volle Potenzial von PSD II nutzen und die Direktive immer noch eher als Hemmschuh und Türöffner für die FinTech-Konkurrenz verstehen, haben insbesondere Preisvergleichsportale die Chancen des Multibanking-Angebots früh erkannt. Diese setzen vor allem auf ihre starke Markenbekanntheit sowie vermeintliche Neutralität, werden von den meisten Kunden jedoch noch primär als Anbieter für Einzelfragen und weniger als Multibanking-Provider gesehen.

Doch die Vergleichsportale und auch Aggregatoren aus der FinTech-Szene gewinnen im Multibanking an Bedeutung. So nutzen bereits heute 25 Prozent aller Multibanking-Nutzer die Funktion bei Nichtbanken – diese machen traditionellen Anbietern den Markt streitig.

Vergleichsmarktplätze gewinnen an Bedeutung. Sowohl bei Tagesgeld- oder Festgeldanlagen, der privaten Baufinanzierung als auch im Rahmen von Konsumentenkrediten werden immer mehr Neuverträge durch Preisvergleichsportale beziehungsweise Marktplätze abgeschlossen. Banken sollten sich verstärkt auf die neuen Kundenbedürfnisse einstellen, um den Kampf um die Kundenschnittstelle zu gewinnen.“

René Fischer, Partner Retailbanking bei Oliver Wyman

Türöffner für regelmäßige digitale Kundeninteraktion

Multibanking gilt heute als Schlüssel zur regelmäßigen digitalen Kundeninteraktion. Bankhäuser müssen demnach verstärkt das Potenzial, das sich aus regulatorischen Rahmenbedingungen ergibt, nutzen, ein differenzierendes Multibanking-Angebot aufsetzen und eine klare strategische Ausrichtung wählen, um sich im neuen Wettbewerb langfristig behaupten zu können. Multibanking ist dabei weitaus mehr als eine reine Funktionserweiterung.

Das Angebot muss einen echten Mehrwert bieten, bei dem Kunden unter anderem Kosten sparen oder mehr Zinsen erhalten können. Kunden könnten beispielsweise daran erinnert werden, bei Konsumausgaben innerhalb eines bestimmten Budgets zu bleiben oder Kontoüberziehungen im Sinne des Kunden automatisch durch Übertragungen von Tagesgeldkonten auszugleichen, um Kosten zu sparen. Ebenso sind automatisierte Rabatte im Rahmen eines übergreifenden Loyalitätsprogramms denkbar.“

René Fischer, Partner Retailbanking bei Oliver Wyman

Daneben gilt es, die interne Banksteuerung besser miteinander zu verzahnen, das Incentivierungsmodell für Bankberater zu adaptieren sowie das Online-Banking der Zukunft von Grund auf neu zu denken. Multibanking habe laut dem Oliver-Wyman-Consultant das Potenzial, das Bankgeschäft komplett zu transformieren. Banken sollten sich deshalb jetzt damit beschäftigen, welche Rolle sie in Bezug auf die Kundenschnittstelle einnehmen wollen, und eine Strategie für ein nachhaltiges profitables Geschäftsmodell, zum Beispiel durch Nutzung von Marktplatzlogiken und Kooperationen, entwickeln. tw

Sie finden diesen Artikel im Internet auf der Website:

https://itfm.link/71330

[/speaker-mute]

Schreiben Sie einen Kommentar