Deutscher FinTech-Sektor tut sich zunehmend schwer – das sind die Gründe

McKinsey

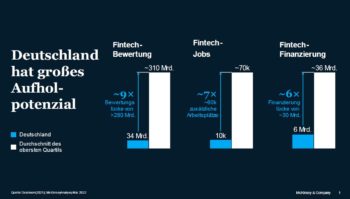

[speaker]Trotz aller Erfolge tut sich der deutsche FinTech-Sektor aktuell schwer, wie eine Studie der Unternehmensberatung McKinsey zeigt: weniger Neugründungen, geringere Investitionssummen und kaum Skalierung im europäischen Vergleich. Der deutsche FinTech-Sektor hat Aufholpotenzial gegenüber Europas Top-Ökosystemen. McKinsey beziffert zusätzliche 280 Milliarden Euro Bewertung und rund 60.000 Arbeitsplätze.

Das Umfeld für den deutschen FinTech-Sektor verschlechtert sich: Die Eintrübung des makroökonomischen Umfelds in den letzten Monaten hat junge Finanzunternehmen besonders hart getroffen. Der Zugang zu Finanzierungen wird schwieriger und Bewertungen gehen zurück.Dabei steckt in Deutschlands FinTech-Ökosystem erhebliches Potenzial, wie McKinsey ermittelt hat: Würde Deutschlands FinTech-Ökosystem u.a. bei Gründungsquote und Investitionen zu Großbritannien, Schweden und den Niederlanden aufschließen, könnte der Sektor den Standort Deutschland wesentlich stärken. Die kumulierte Bewertung des FinTech-Sektors könnte um mehr als 280 Milliarden Euro gesteigert werden. Zudem könnten rund 60.000 Arbeitsplätze der nächsten Generation entstehen – beispielsweise Data Scientists, Experten für digitales Marketing und IT sowie Designer.

FinTechs und ihre Relevanz für die Gesellschaft

Dies sind die zentralen Ergebnisse der neuen Studie „Europäische Fintech-Champions – Made in Germany“ der Unternehmensberatung McKinsey & Company. Trotz der Herausforderungen im aktuellen Umfeld sehen die Autor:innen der Studie einen positiven Trend im Fintech-Ökosystem Deutschlands: „FinTechs gewinnen an Relevanz für unsere Gesellschaft und werden die Finanz-Ökosysteme immer stärker prägen“, sagt Max Flötotto, Senior Partner im Münchener Büro von McKinsey und Co-Autor der Studie.

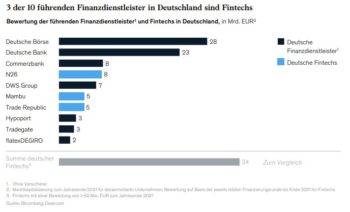

Mit ihrer Innovationskraft tragen die FinTechs zudem zum gesamtwirtschaftlichen Erfolg Deutschlands bei und schaffen zukunftsfähige Arbeitsplätze. Allein von 2019 bis 2021 verzeichneten die zehn führenden FinTechs in Deutschland ein Beschäftigungswachstum von 60%.

FinTechs als Wachstumsmotor

Die Marktchancen sind längst nicht ausgereizt: Bislang konzentrierten sich deutsche FinTechs auf das Geschäft mit Privatkunden (B2C), was der B2C-Fokus von fünf der sieben FinTech-Unicorns – Startups mit einer Bewertung von über 1 Mrd. US-Dollar – in Deutschland bestätigt.

In Zukunft könnten FinTechs vermehrt B2B-Finanzdienstleistungen revolutionieren und weitere Bereiche erschließen, etwa die Monetarisierung von Bank- und Marktdaten sowie Megatrends wie nachhaltige Investitionen.“

André Jerenz, Partner im Hamburger Büro von McKinsey

Auf nationaler Ebene ist Deutschlands FinTech-Sektor stark. Verglichen mit anderen europäischen FinTech-Ökosystemen zeigt sich jedoch ein deutliches Entwicklungspotenzial. So lag Deutschlands FinTech-Sektor in allen Phasen der Unternehmensentwicklung Ende 2021 hinter den europäischen Nachbarn:

McKinsey

Zum einen liegt Deutschland bei der Zahl der Gründungen pro Kopf mit sieben FinTechs pro einer Millionen Einwohner im unteren europäischen Mittelfeld hinter den Spitzenreitern Irland und Schweiz (jeweils 30), Großbritannien (26), Schweden (23) oder den Niederlanden (15) Hinzu kommt die schlechtere Finanzierung. Denn trotz Verzehnfachung der FinTech-Investitionen von 2016 bis 2021 auf 39 Euro pro Einwohner liegt Deutschlands FinTech-Ökosystem noch weit hinter führenden Märkten Schweden (170 Euro), Großbritannien (153 Euro) oder den USA (127 Euro)

Das volle Potenzial entfalten

Schwer tut sich Deutschland außerdem bei der Skalierung. Hier gibt es zwar aktuell mehr FinTechs mit einem Unternehmenswert zwischen 50 Millionen und 1 Milliarde US-Dollar (ca. 50) als in Frankreich (ca. 40), Schweden (ca. 30) oder den Niederlande (ca. 30), aber beim Wachstum jenseits der eine Milliarde US-Dollar gibt es offenbar Schwierigkeiten. Mit der gleichen Pro-Kopf-Quote wie in den USA (0,53) oder in Großbritannien (0,43) müsste es in Deutschland mehr als 30 FinTech-Einhörner geben.

Um den Rückstand des deutschen FinTech-Sektors zur europäischen Spitze aufzuholen, ist eine klar definierte programmatische Agenda erforderlich.

Alle Stakeholder – Investoren, etablierte Banken, Politik, Regulierungsbehörden und die FinTechs selbst – müssen die Ziele und Maßnahmen unterstützen und sich aktiv beteiligen.“

Eckart Windhagen, Senior Partner im Frankfurter Büro von McKinsey

Vier Bereiche stechen hier besonders hervor. So geht es einerseits um eine größere Auswahl und besseren Zugang für die Verbraucher. Denn FinTechs müssen der Kundschaft ein breiteres Spektrum an Produkten und Dienstleistungen bieten sowie unkomplizierte Anbieterwechsel ermöglichen Zudem muss das deutsch FinTech-Ökosystem zum Magneten für Talente weltweit werden und seine Attraktivität steigern, um mit führenden globalen Technologiezentren konkurrieren zu können Außerdem brauchen deutsche FinTechs über alle unternehmerischen Entwicklungsphasen hinweg einen besseren Zugang zu lokalen Finanzierungen, die weniger von der Volatilität internationaler Märkte und geopolitischen Entwicklungen abhängig sind. Und, last not least, geht es um kundenbezogene Regulierung mit innovativem Mindset: Das aufsichtsrechtliche Umfeld sollte Innovationen stärker fördern und Unternehmen die nötigen Voraussetzungen für Wettbewerbsfähigkeit im In- und Ausland bieten

Die komplette McKinsey-Studie kann hier kostenlos heruntergeladen werden.tw

Sie finden diesen Artikel im Internet auf der Website:

https://itfm.link/142435

[/speaker-mute]

Schreiben Sie einen Kommentar