Umfrage: Die eigene Organisation bremst Banken bei der Digitalisierung aus; Grund: Unflexible Prozesse

Cofinpro

Warum kommen Banken bei der Digitalisierung nur so schwer voran? Der Grund dafür läge laut der “PSD2”-Cofinpro-Studie in der Bank-Organisation selber – an überholtem Denken und nicht zeitgemäßen Strukturen. Cofinpro befragte 138 Experten.

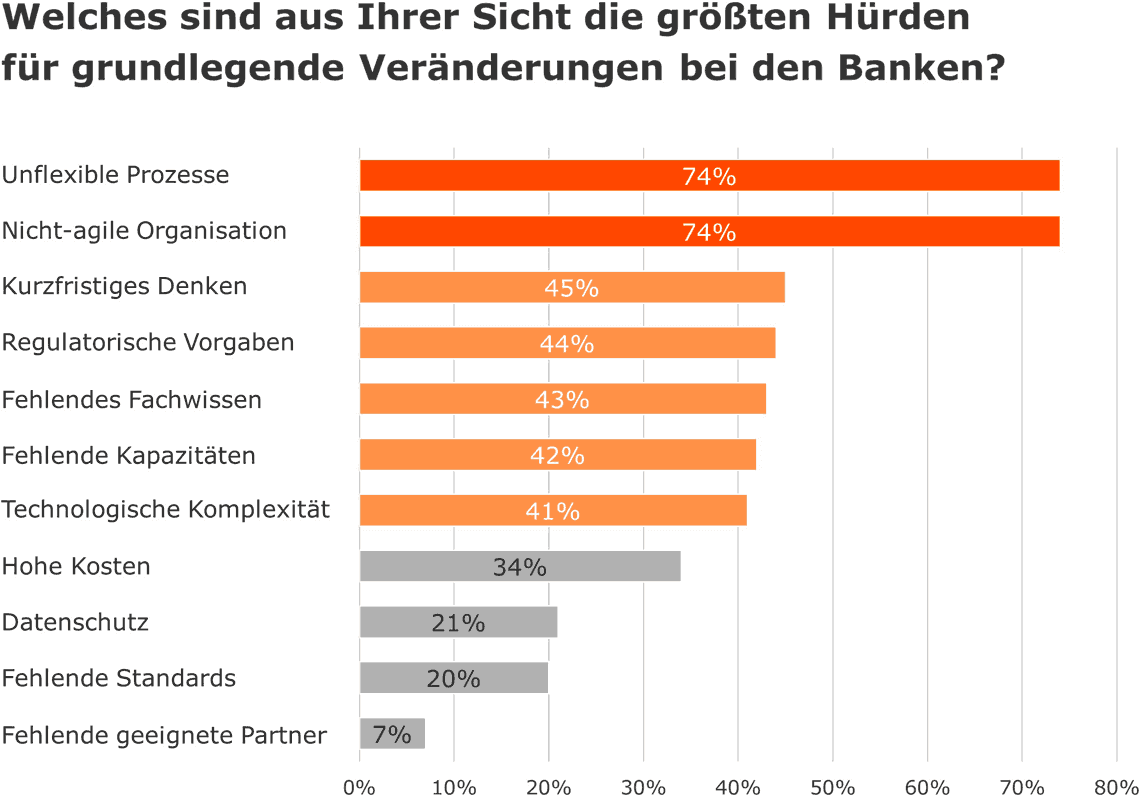

Unflexible Prozesse und nicht-agile Organisationen sind nach Überzeugung der befragten Bank- und IT-Experten mit je 74 Prozent die größten Hürden für Veränderungen bei den Instituten. Mit großem Abstand folgen ein kurzfristiges Denken (45 Prozent), regulatorische Vorgaben (44 Prozent) und fehlendes Fachwissen (43 Prozent). Die Umfrage zeige, dass es Instituten an der grundlegenden Fähigkeit zu Veränderungen mangelt. Aber nicht, weil es an Wissen und Kapazitäten fehlen würde, sondern weil die Organisationen zu wenig agil sind und der kulturelle Umbau auf sich warten lässt. Die bürokratischen Prozesse verhindern jegliche Flexibilität. Für die Kreditinstitute müsse die neue Ära daher mit dem Wandel in den Köpfen und in der eigenen Organisation beginnen.

Cofinpro

Viele Jahre hat die Regulatorik einen großen Teil der Kapazitäten der Banken beansprucht. Inzwischen stehen zwar genug Mittel für Digitalisierungsprojekte zur Verfügung, die Fortschritte dabei sind aber im Verhältnis zu den eingesetzten Budgets zu gering.“

Valentino Pola, Digitalisierungsexperte Cofinpro

Erste Stufe abgeschlossen – doch der Reifegrad fehlt

Zwar haben die Banken die erste Stufe der Digitalisierung abgeschlossen. Sie haben dabei unter anderem auch Startups oder eigene Plattformen gegründet und mit FinTechs kooperiert. Nun ginge es aber darum, den nächsten Reifegrad der Digitalisierung zu erreichen. Dazu müssen die Institute aber zunächst selber die eigene Organisation kritisch hinterfragen und verändern.

Cofinpro

In dieser nächsten Stufe gilt es, die Erkenntnisse aus den abgeschlossenen punktuellen Digitalisierungsprojekten auf die Gesamtorganisation zu übertragen, um für die Herausforderungen der Zukunft gewappnet zu sein. Das sollte in mehreren Dimensionen stattfinden und nicht nur die IT- und jeweiligen Projektabteilungen einbeziehen. Stattdessen gilt es, auch die eigenen Geschäftsmodelle, Prozesse und Systeme beispielsweise zur Führung, Entscheidung oder Personalentwicklung zu hinterfragen. „Interne Prozesse, Unternehmenskultur und Paradigmen gehören auf den Prüfstand“, fordert Pola die Banken auf.

PSD2 ist das Damoklesschwert der Digitalisierung

Dabei ist Schnelligkeit gefragt. Vor dem Hintergrund von PSD2 und drohenden neuen Wettbewerbern sollten die Institute alles tun, um ihre eigenen Marken und Reichweiten zu nutzen und das digitale Banking in die Breite der Bevölkerung zu bringen.

Die Kunden fordern von den Banken, sich den Gepflogenheiten der digitalen Welt anzupassen. Und die Kreditinstitute werden ihre starke Stellung nur dann behaupten können, wenn sie schnell handeln – es ist sprichwörtlich fünf vor zwölf. Banken tun deshalb gut daran, die Veränderungen gleichzeitig als Chancen für ihr Geschäft zu begreifen.“

Valentino Pola, Digitalisierungsexperte Cofinpro

Das letzte Kapitel der PSD2-Studie kann hier gegen Adressangabe angefordert werden (Sie erhalten dann einen Download-Link per E-Mail zugesendet).aj

Sie finden diesen Artikel im Internet auf der Website:

https://itfm.link/61688

Schreiben Sie einen Kommentar