Finanzdienstleister gegen Big-Tech: Wettlauf um die Gunst der Kunden

echoevg / Bigstock

Noch ist das Rennen zwischen den Großen der Tech-Branche und den Banken offen. Wer vermag es besser, sich im Rennen um die Kunden durchzusetzen? Das ist die zentrale Frage, die der „State of the Financial Services“-Report 2018 von Oliver Wyman beleuchtet. Die Studie analysiert die Auswirkungen der digitalen Transformation auf die Finanzbranche und geht der Frage nach, wie diese zukünftig einen echten Mehrwert für ihre Kunden generieren kann.

Unternehmen aus verschiedenen Branchen dringen in die Welt der Finanzdienstleistungen vor. Traditionelle Wertschöpfungsquellen schrumpfen dabei, strukturelle Vorteile der führenden Finanzunternehmen schwinden und neue Produkte mit größerem Kundennutzen werden oft in anderen Branchen entwickelt. Das geht aus der 21. Ausgabe des „State of the Financial Services“-Berichts der Strategieberatung Oliver Wyman hervor, der heute im Rahmen des Weltwirtschaftsforums in Davos veröffentlicht wurde.Technologieunternehmen dringen in das Terrain der Finanzdienstleister vor

Dabei geht es der Branche heute, zehn Jahre nach Ausbruch der Finanzkrise, vergleichsweise gut. Doch auch wenn das Geschäft aktuell läuft – die Konkurrenz schläft nicht. Traditionelle Finanzdienstleistungsunternehmen werden deutliche Fortschritte beim Kundennutzen machen müssen. Andernfalls riskieren sie, dass das Interesse der Kunden zu Firmen aus anderen Bereichen abwandert, in erster Linie zu den sogenannten „Big-Tech“-Unternehmen wie Google, Amazon oder Alibaba, die mit einer beachtlichen Bandbreite innovativer Technologien im Gepäck in die Welt der Finanzdienstleister vordringen. Dieser Gruppe erfolgreicher Big-Techs ist es gelungen, bedeutend schneller neuen Kundennutzen zu schaffen als den Finanzdienstleistern.

Im vergangenen Jahrzehnt haben die Big-Techs nicht nur ihren Gewinn enorm gesteigert und ihre Kundenakzeptanz ausgebaut. Es ist ihnen auch gelungen, die Spielregeln des Wettbewerbs zu verändern. Produkte stehen nicht mehr im Vordergrund, sondern aktive Lösungen. Es geht weniger um den Vertrieb als um Konzepte zur Lösung zentraler Kundenprobleme bei kontinuierlicher Verbesserung der Kundenzufriedenheit.“

Finja Carolin Kütz, Deutschlandchefin von Oliver Wyman

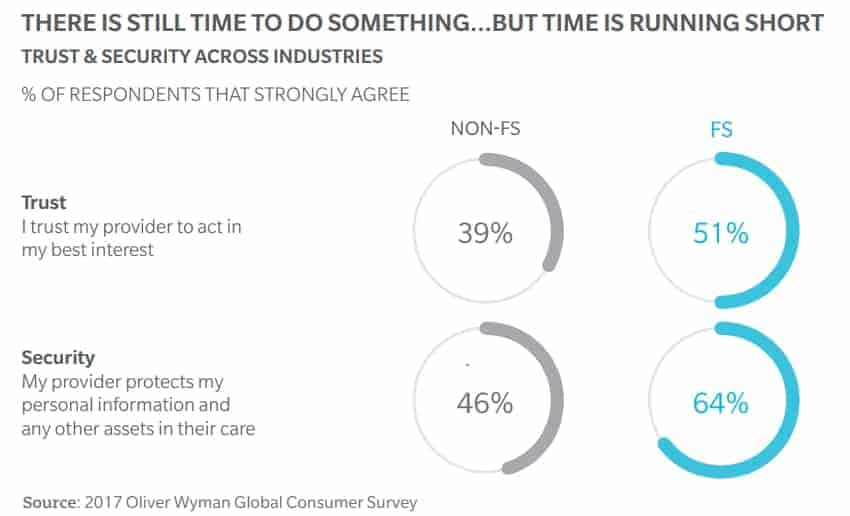

Erschwerend kommt für Finanzdienstleister hinzu, dass die Zinseinkommen als historisch starke Ertragsquelle über die letzten Jahrzehnte eingebrochen sind. Inwieweit hier in absehbarer Zeit auf Besserung zu hoffen ist, ist ungewiss, das Zinsniveau dürfte zumindest mittelfristig niedrig bleiben. Aber es gibt Hoffnung für die Finanzdienstleister, wie die Oliver Wyman-Analyse unter 4000 Privatkunden zeigt. Denn gegenüber anderen Industrien haben sie einen beträchtlichen Vorteil: sie genießen das Vertrauen ihrer Kunden. So vertrauen 51 Prozent der Befragten darauf, dass ihr Anbieter in ihrem Sinne handelt – gegenüber 39 Prozent bei Unternehmen, die nicht aus der Finanzbranche stammen. Bei der Frage nach Sicherheit und Schutz der eigenen Daten halten sogar 64 Prozent der Befragten Finanzdienstleister für vertrauensvoller gegenüber 46 Prozent.

Oliver Wyman

Entscheidend für Finanzdienstleister wird künftig sein, den Kunden besser zu verstehen und entsprechend seiner Bedürfnisse zu beraten. Bislang haben sich die etablierten Finanzinstitute auf drei Kategorien des Finanzbedarfs konzentriert: Kreditvergabe/-aufnahme, Vermögenssicherung und Vermögensbildung.

Kunden haben heute andere Bedürfnisse, die die Banken nicht abdecken

Den Beratern von Oliver Wyman zufolge haben Kunden heute jedoch ganz andere Bedürfnisse, auf die es sich zu fokussieren gilt: Geldtransfer (wie Überweisungen und Zahlungen), Ausgabenmanagement und Verbesserung des Einkommens. „Die Ergebnisse der globalen Kundenumfrage zeigen, dass sich derzeit die dringlichsten Kundenbedürfnisse auf die drei letztgenannten Kategorien beziehen, die von Finanzdienstleistern derzeit noch nicht breit abgedeckt werden“, erläutert Kütz. „Finanzdienstleister, denen es gelingt, die Bedürfnisse der Kunden abzudecken und sie erfolgreich zu managen, werden auch langfristig in der Gunst der Kunden weit vorne liegen“, so Kütz.

Die Berater gehen von folgendem Szenario aus: Gelingt es einem Finanzdienstleister einen durchschnittlichen deutschen Haushalt durch entsprechende Beratung oder Apps dabei zu unterstützen, seine Ausgaben um vier Prozent zu senken, schafft er sich damit einen jährlichen Mehrwert von ca. 1188 Euro. Das entspricht in etwa den durchschnittlichen jährlichen Ausgaben eines Haushalts für Gesundheit. Um einen analogen Effekt aus sicheren Tagesgeld-Anlagen zu erwirtschaften, bräuchte man rund 120.000 Euro an Kapitalstock oder alternativ bei riskanteren Immobilienfonds immer noch knapp 24.000 Euro.

Genau hier verbirgt sich unserer Einschätzung nach künftig das größte Wertschöpfungspotenzial in der Finanzdienstleistungsbranche. Wenn es den Finanzdienstleistern gelingt, ihren Vertrauensvorsprung gegenüber den Technologieunternehmen zu halten und gleichzeitig den Bedürfnissen der Kunden zu entsprechen, sind sie gegen Angriffe aus anderen Industrien gerüstet.“

Finja Carolin Kütz, Deutschlandchefin von Oliver Wyman

Der vollständige „State of the Financial Services 2018“-Bericht steht auf der Website von Oliver Wyman zum kostenlosen Download zur Verfügung. Grundlage des Berichts bildet eine umfassende Primär- und Sekundärforschung, einschließlich einer Umfrage von rund 4.000 Kunden im Privatkunden Segment bezüglich der von Kunden wahrgenommenen Wertschöpfung und ihrer unerfüllten finanziellen Bedürfnisse.tw

Sie finden diesen Artikel im Internet auf der Website:

https://itfm.link/64450

[/speaker-mute]

Schreiben Sie einen Kommentar