IBM Studie: Wie Banken sich neu erfinden – Digitale Reinvention und Business Value im Bankwesen

IBM Institutes for Business Value

Berichte über den Niedergang des Bankings sind stark übertrieben – sagt IBM. Banking und Banken haben eine bleibende Funktion. Jedoch – die Art und Weise, wie Banking (samt Business Value) gemacht wird, verändert sich. IBM begründet das mit seiner neuen Studie “Die Zukunft bereits heute gestalten – Digitale Reinvention im Bankwesen”

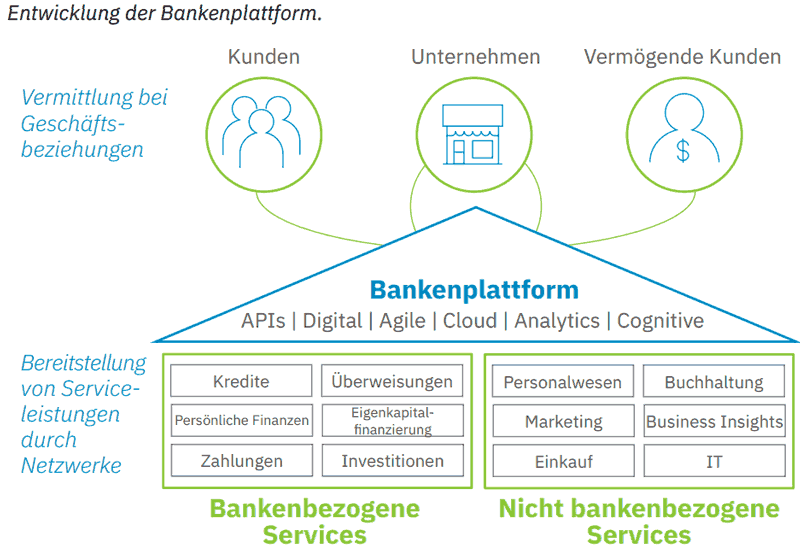

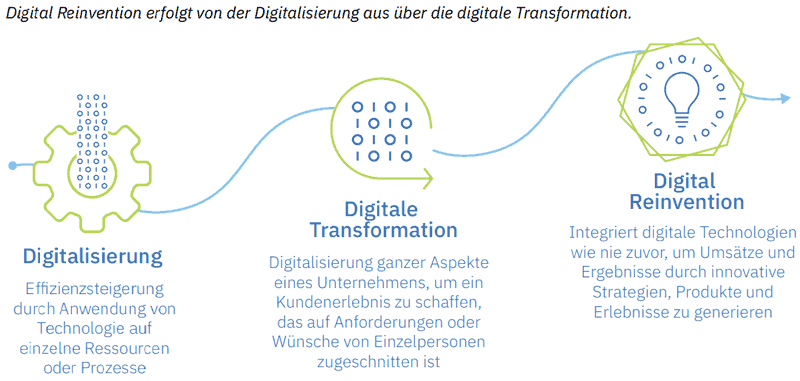

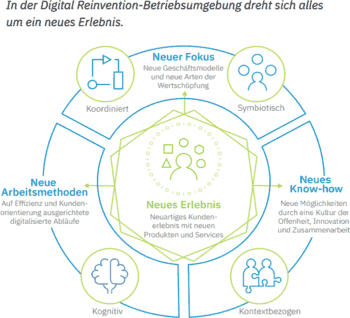

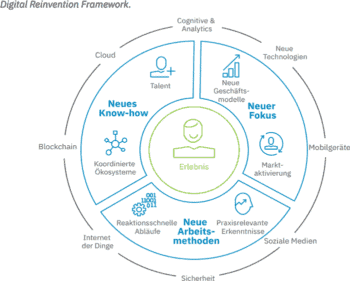

IBM sagt: Vorausschauende Banker priorisieren künftig die Schaffung sicherer Banking-Plattformen und -Ökosysteme. Und diese neuen Werkzeuge beruhen auf anspruchsvollen digitalen Technologien. Banken überdenken dabei ihre Rollen und Aktivitäten von Grund auf und von außen nach innen. Wir nennen diesen Prozess eine “digitale Neuerfindung”.

IBM Institutes for Business Value

Banken in der Zukunft: eine Neudefinition – auch der Business Value

Der globale Bankensektor setzt seinen Vormarsch in die digitale Zukunft in einer Zeit dramatischer Veränderungen fort. Konfrontiert mit hohem Regulierungsniveau sowie politischer und wirtschaftlicher Unsicherheit, erfährt die Führungsetage großer Banken nach wie vor von Medien und Öffentlichkeit negative Resonanz. Aber traditionelle Banken sind keineswegs am Ende. Die zugrunde liegenden Prozesse, mit denen Finanzmittel in und zwischen Volkswirtschaften übertragen werden, ändern sich nur langsam. Die Art und Weise, wie Banking durchgeführt wird und welche Unternehmen tatsächlich Banktransaktionen durchführen, erlebt indes eine schnelle Entwicklung.

IBM Institutes for Business Value

Eine Mehrheit der vom IBM Institute for Business Value jüngst befragten Bankentscheider erkennt die Veränderungen, die sich um sie herum ergeben. In der kürzlich durchgeführten Umfrage in Zusammenarbeit mit der Economist Intelligence Unit sagten 66 Prozent der global befragten Bankmanager, dass ihre traditionellen Wertschöpfungsketten ersetzt werden durch neue. 57 Prozent kamen zu dem Schluss, dass die Grenzen zwischen der Bankenbranche und anderen Branchen wie Einzelhandel und Telekommunikation verschwimmen werden. Und 61 Prozent sagten, dass die Konkurrenz, der sie gegenüberstehen, aus neuen, unerwarteten Bereichen kommt.

Das Gesicht des heutigen Bankwesens verändert sich hauptsächlich aufgrund von:

1. allgegenwärtiger Digitalisierung, kombiniert mit durchgängiger Mobilität und Cloud-Computing-Nutzung, bedeutenden Fortschritten in der künstlichen Intelligenz (AI) und im analytischen Computing.

2. einer sowohl technisch als auch technisch anspruchsvolleren Kundenbasis im Retail- und im institutionellen Bereich.

IBM Institutes for Business Value

Angesichts dieser weitreichenden und dramatischen Veränderungen bestand der erste Reflex vieler traditioneller Banken darin, sich zu schützen und zu verteidigen. Die rasante Entwicklung durch Finanztechnologie-Firmen – FinTechs – wurde oft ignoriert oder angegriffen. Bei vielen Banken wurde diese Wagenburgmentalität jedoch schnell von einer aufgeschlosseneren Strategie abgelöst. Diese ist, wie zunehmend deutlich wird, unbedingt erforderlich für die Erfassung, Erleichterung und Erweiterung von Innovationen. Vordenker-Banken positionieren sich zunehmend im Zentrum des heutigen Bankgeschäft-Ökosystems.

Banking neu gedacht: Im Zentrum eines Ökosystems

Mit ihrer substantiellen Erfahrung und Expertise in den Bereichen Compliance und Regulierung und mit breit angelegten Kundenbeziehungen arbeiten Banken zunehmend mit in der Transformation oder investieren in den Kauf der erfolgreichsten und dynamischsten FinTech-Transformatoren. Auf diese Weise spielen Banken zunehmend die Rolle des Taktgebers in einem Ökosystem, analog zu einem Dirigenten. Sie schaffen eine Plattform, eine Umgebung und Governance-Regeln, über die Dritte wie FinTechs zum Nutzen von Kunden, Partnern und sich selbst interagieren, zusammenarbeiten und innovieren können. Traditionell dominierten Banken alle Facetten ihres Geschäfts. Sie nahmen Einlagen entgegen und machten Kredite mit ausgereifter Risikomodellierung und -bewertung sowie Channel-Management. Im institutionellen Umfeld fungierte eine Bank als vertrauenswürdiger Vermittler oder Dienstleister und auch als Aktivposten-Manager und Market-Maker.

Da immer mehr Organisationen daran teilnehmen, Innovationen einführen und in einer Ökosystemumgebung konkurrieren, ist der erste Effekt, dass die Bankaktivitäten dynamischer und spezialisierter werden. Neben der Orchestrierung agieren Banken zunehmend als Spezialisten (im Gegensatz zu Generalisten), Dienstleistern und Intermediären zwischen Kunden, Anbietern, Käufern und Verkäufern.

IBM Institutes for Business Value

Zweitens operieren die Banken zunehmend als Distributoren und nicht als Originatoren. Mit Kanälen und Beziehungen, die über Jahrzehnte aufgebaut wurden, wird von Banken erwartet, dass sie ihre eigenen Kanäle verwenden, um innovative Produkte zu verbreiten, die von Ökosystempartnern zusätzlich zu sich selbst erstellt werden.

Und drittens, in Übereinstimmung mit Kräften, die eine stärkere Spezialisierung fördern, spielen Banken zunehmend eine Rolle als Asset-Management- oder Instrumentenfabrik und schaffen neue Produkte, die verteilt werden durch Ökosystempartner sowie auf ihren eigenen Plattformen. Da Ökosysteme immer mehr in die Psyche der Banker Einzug halten, werden sie zunehmend die transparente Distribution von Produkten und Dienstleistungen auf ihren eigenen Plattformen managen und ihnen so ermöglichen, überzeugende Kundenerlebnisse zu schaffen, die einen eigenen, validen Wettbewerbsvorteil bieten.

Die IBM-Studie können Sie hier kostenlos herunterladen.aj

Sie finden diesen Artikel im Internet auf der Website:

https://itfm.link/67134

Schreiben Sie einen Kommentar