InsurTechs punkten durch Prozesse: Versicherer können dagegen halten – mit Geschäftsregeln

Progress

Angetrieben durch die Digitalisierung und die Nachfragemacht der Verbraucher vollziehen Versicherungsunternehmen einen Wandel hin zu einer stärker kundenzentrierten Organisation. Erste Verbesserungen zeigen sich vor allem im Bereich der abwicklungsrelevanten Geschäftsprozesse bei Verträgen sowie einer vereinfachten und schnelleren Schadensregulierung.

von Olf Jännsch, Regional Vice President Progress

InsurTechs sind für die Versicherungsbranche das, was die FinTechs für die Bankenbranche sind. Während sich die FinTechs auf neue Technologien und Lösungen beim Bezahlen, Absichern und Anlegen konzentrieren, geht es den InsurTechs um digitale Versicherungsleistungen wie den Beratungsservice auf Vergleichsportalen oder ein Versicherungsmodell auf Gegenseitigkeit. Gemeinsam ist den FinTechs und InsurTechs, dass sie mit ihren digitalisierten Geschäftsmodellen vor allem im Neukundengeschäft eine massive Herausforderung für die etablierten Banken und Versicherungsunternehmen bilden.Der Erfolg der InsurTechs ist nicht zuletzt auf die zunehmende Digitalisierung in vielen Bereichen des Privatlebens zurückzuführen. Kunden erwarten bei Produkten und Services eine schnelle, einfache und komfortable Abwicklung – und davon kann bei Versicherungsservices oft noch nicht die Rede sein, egal ob beim Abschluss eines neuen Vertrags oder der Schadensregulierung.

Operative Kernprozesse anpassen

Die Anpassung operativer Kernprozesse ist einer der Stellhebel, um Geschäftsprozesse zu beschleunigen und eine höhere Effizienz zu erzielen. Ein Beispiel dafür ist die Prämienkalkulation für Fahrzeuge im Omnichannel-Vertrieb. Im digitalen Zeitalter wollen Kunden über alle Kommunikationskanäle ihrer Versicherung hinweg die gleichen Informationen bei einer Tarifkalkulation bekommen – egal, ob sie in einem Callcenter anrufen, mit einer Agentur vor Ort oder einem unabhängigen Makler sprechen.

Geänderte Kundenerwartung stellt Versicherungen in vielen Fällen noch vor große Herausforderungen. Die dafür benötigte Omnichannel-Fähigkeit können sie oft noch nicht sicherstellen. Der größte Schwachpunkt bisher genutzter Lösungen besteht darin, dass die Geschäftsregeln programmtechnisch starr mit den zugrundeliegenden betriebswirtschaftlichen Kernsystemen verknüpft sind. Erfolgen Änderungen an einer oder gar mehreren Geschäftsregeln muss dies mit Programmcode nachvollzogen, getestet und implementiert werden. Das führt zu einer geringen Flexibilität bei den anzuwendenden Regeln einer Tarifkalkulation und einer mangelnde Reaktionsfähigkeit beim Mehrkanalzugang.

Geschäftsprozesse und Geschäftsregeln entkoppeln

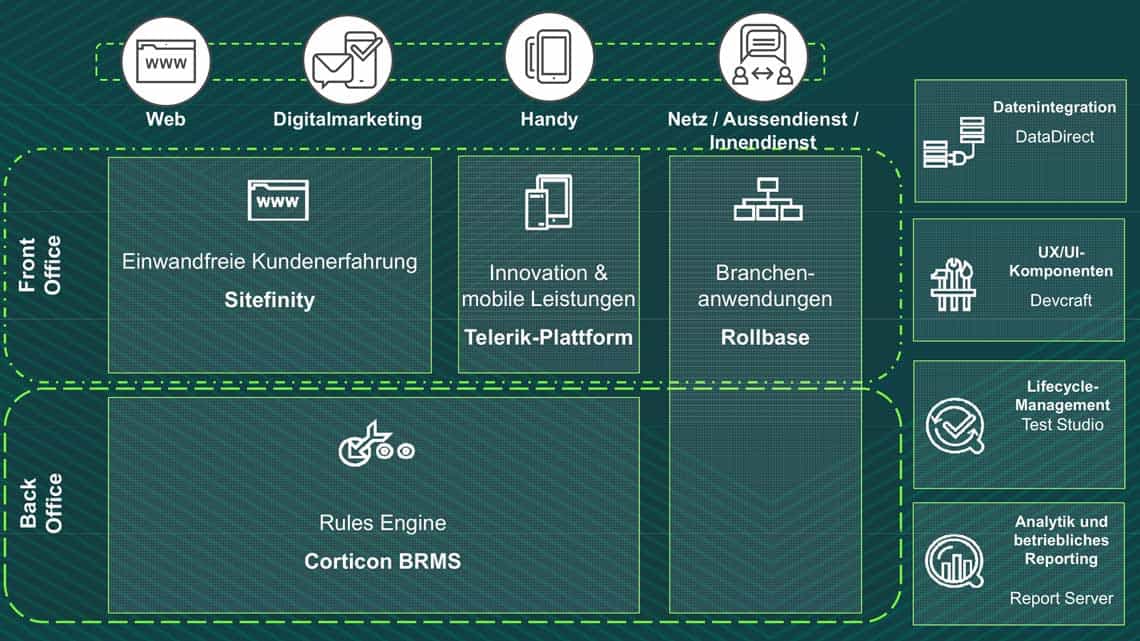

In einem ersten Schritt ist es daher notwendig, Geschäftsprozesse und die Regeln, die sie steuern, zu entkoppeln. Während Geschäftsprozesse wie etwa Vertragsabschlüsse vergleichsweise stabil sind, müssen Geschäftsregeln häufiger angepasst werden. Durch eine Auslagerung der Geschäftsregeln in ein Business Rules Management System (BRMS) wie Progress Corticon sind Experten aus einer Fachabteilung in der Lage, die Logik der Geschäftsregeln anstatt in Form von Programmcode in einer intuitiven, tabellarischen Darstellung festzulegen und zu verwalten.

Mit einer BRMS-Lösung können Tarife einfacher und flexibler nach Ebenen modelliert werden, beispielsweise bezüglich Versicherungsmathematik, Steuern, Ermäßigungen und Provisionen. Eine weitere Möglichkeit bietet die intensivere Nutzung von Kundendaten für eine individuelle Prämienkalkulation.

Schadensabwicklung beschleunigen

Verbraucher erwarten von Versicherungsunternehmen nicht nur ein möglichst umfassendes digitales und persönlich auf sie zugeschnittenes Angebot, sondern auch eine bessere User Experience. Die Lösung dafür liefern mobile Apps. Damit lassen sich zum Beispiel Arztrechnungen per QR-Code erfassen und einreichen oder Schäden bei der Kfz-Versicherung melden. Im letztgenannten Fall erfasst der Autofahrer selbst den Schaden und per GPS ist eine schnelle Lokalisierung des Unfallorts möglich.

Zu weiteren Services gehört, dass die App anzeigt, wo sich die nächstgelegene Vertragswerkstatt befindet und sie kann bei Bedarf auch veranlassen, dass dort ein Mietwagen bereitgestellt wird. Der Austausch der Rechnungen zwischen der Werkstatt und dem Versicherungsunternehmen erfolgt ebenfalls online. Bei der gesamten Schadensmeldung und -begleichung werden alle Prozesse über Regeln gesteuert und wo immer möglich ohne weiter manuelle Eingriffe abgewickelt.

So viel Automatisierung wie möglich – realisiert durch einen weitreichenden Umbau grundlegender Geschäftsprozesse – ist für Versicherungsunternehmen einer der wichtigsten Stellhebel, um gegen InsurTechs bestehen zu können. Deren Erfolg beruht vor allem darauf, dass sie die gestiegenen Anforderungen vieler Kunden erfüllen. Durch die weitreichende Umsetzung einer regelgesteuerten Prozessautomatisierung sind auch etablierte Versicherungsunternehmen in der Lage, ihre Effizienz und Flexibilität zu steigern.aj

Sie finden diesen Artikel im Internet auf der Website:

https://itfm.link/41322

Schreiben Sie einen Kommentar