InsurTechs sammeln wieder mehr Kapital ein

Aufgrund der Corona-Pandemie brach die Finanzierung von InsurTechs im ersten Quartal des Jahres stark ein. Doch die Zurückhaltung der Kapitalgeber scheint überwunden: Um 71 Prozent sprangen die Investitionen im Q2 nach oben, berichtet Willis Towers Watson.

Willis Towers Watson

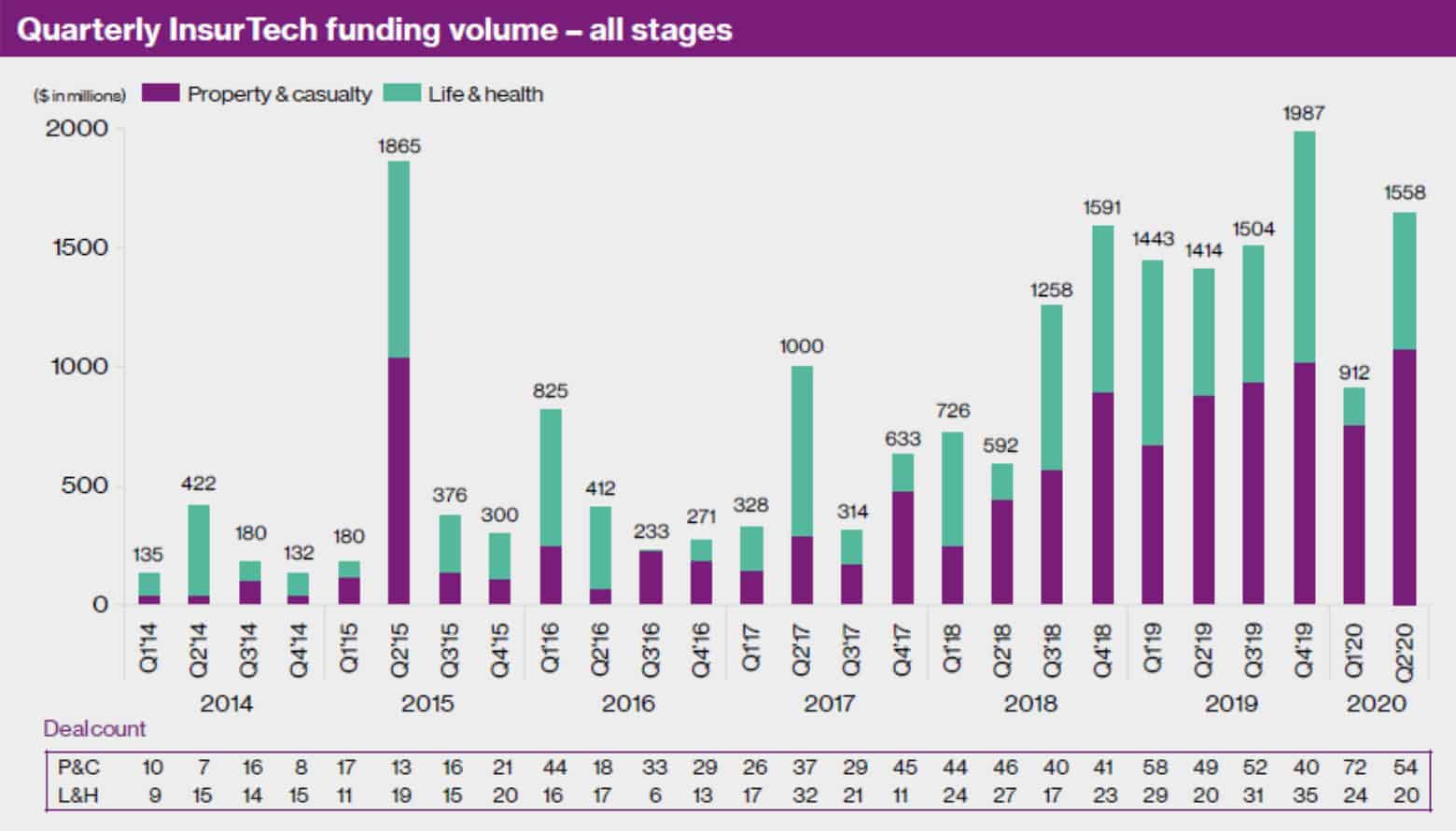

Während die Kapitalgeber im letzten Quartal des Jahres 2019 noch knapp 2 Mrd. US-Dollar weltweit zur Finanzierung von InsurTechs aufbrachten, hielten sie sich angesichts der aufflammenden Pandemie zu Anfang des Jahres extrem zurück. Die Anbieter digitaler Versicherungslösungen konnten von Januar bis März lediglich 912 Mio. Dollar an Investorengeldern einsammeln, so wenig wie seit zwei Jahren nicht mehr. Auch die durchschnittliche Deal-Summe fiel mit 9,5 Mio. Dollar auf ein neues Tief, berichtet Willis Towers Watson im aktuellen InsurTech Briefing Q2/2020.

Für das zweite Quartal melden die Finanzanalysten dagegen wieder einen deutlichen Anstieg. Im Vergleich zu Q1 beträgt der Zuwachs 71 Prozent, im Vergleich zum Vorjahresquartal sind es immerhin gut 10 Prozent mehr. Besonders gefragt waren Later-Stage-Finanzierungen. Allein in diesem Bereich waren vier Abschlüsse mit jeweils über 100 Mio. US-Dollar angesiedelt.

Trend oder Zwischenhoch?

Diese Megadeals könnten die Entwicklung unter Umständen verzerrt haben. Michael Klüttgens, Leiter der Versicherungsberatung bei Willis Towers Watson Deutschland, warnt jedenfalls vor zu hohem Optimismus: „Auch wenn die Gesamtsumme der Investitionen in diesem Quartal deutlich angestiegen ist, sollten wir hieraus keine Erwartung für die kommenden Monate ableiten.“ Einen klaren Trend könne man erst mit einem gewissen Abstand erkennen.

Willis Towers Watson

„Ob und wie der InsurTech-Markt sich von den Auswirkungen der COVID-19 Pandemie erholen wird und wie sich die Lage weiterentwickelt, werden wir erst in ein bis zwei Jahren sehen.“

Michael Klüttgens, Willis Towers Watson Deutschland

Diese Zurückhaltung kommt nicht von ungefähr. Denn die Zahl der Abschlüsse ist gegenüber dem ersten Quartal, das sich durch sehr viele kleine Deals ausgezeichnet hatte, um 23 Prozent zurückgegangen. Niki Winter, Director und Digitalisierungsexperte bei Willis Towers Watson, führt die divergierenden Entwicklungen auf ein verändertes Investitionsverhalten zurück. Die Geldgeber fokussierten sich derzeit wieder vermehrt auf Investitionen in reifere InsurTechs, zu Lasten von kleineren Early-Stage-Finanzierungen. Daraus ergäben sich hohe Finanzierungsrunden, welche die gestiegene Gesamtsumme bei geringerer Anzahl an Abschlüssen erklären, so der WTW-Experte.

Branchenmix ebenfalls im Wandel

Die meisten Finanzierungen flossen laut Willis Towers Watson in InsurTechs aus dem Segment Schaden- und Unfallversicherung. Sie konnten sich 68 Prozent aller Investitionen sichern. Aufgeholt haben InsurTechs aus dem Lebens- und Krankenversicherungsbereich. Ihr Anteil am frischen Kapital lag bei 32 Prozent – ein Anstieg um 17 Prozent gegenüber dem vorangegangenen Krisenquartal. Laut Winter könnte dies darauf hinweisen, dass diese Sparte in Pandemie-Zeiten größere Aufmerksamkeit erhält.

Willis Towers Watson

„Der Stellenwert von Technologie im Lebens- und Krankensektor steigt – vor allem im Bereich der Telemedizin, die in den vergangenen Wochen an Bedeutung gewonnen hat.“

Niki Winter, Willis Towers Watson

Smart Home bietet InsurTechs neue Chancen

In seinem Spartenausblick befasst sich das WTW-InsurTech-Briefing (PDF) mit den Möglichkeiten, die das Smart Home im Bereich der Wohngebäudeversicherungen bietet. IoT-Geräte wie Sensoren zur Erkennung von Wasserschäden, intelligente Bewegungsmelder sowie Smart-Meter zum automatischen Ermitteln des Energieverbrauchs erleichtern es Immobilienbesitzern nach Ansicht der WTW-Experten, ihr Zuhause vor bestimmten Risiken zu schützen.

Klüttgens empfiehlt, die anfallenden Daten zu nutzen, um durch individuelle Risikoeinstufungen ein angepasstes Pricing bei Wohngebäudeversicherungen zu ermöglichen. Eine solche Transparenz könne sich auch auf Seiten der Rückversicherer lohnen. Der WTW-Experte schränkt jedoch ein, dass eine solche Anpassung – womöglich in Echtzeit – nur möglich sei, wenn der Versicherungsnehmer der Assekuranz die geforderten Daten auch zur Verfügung stellt.

Entscheidend sei in diesem Fall, dass die Versicherer überhaupt in der Lage sind, solche Daten sinnvoll zu nutzen. Für InsurTechs könnte sich hier ein neues Betätigungsfeld ergeben. Denn dynamische Preisanpassungen ermöglichten es Versicherern, ihre Profitabilität zu steigern. Das gelte auch für dieses Branchensegment, betont Klüttgens. hj

Sie finden diesen Artikel im Internet auf der Website:

https://itfm.link/110097

Schreiben Sie einen Kommentar