Kernbankensysteme pimpen: smarte Ergänzungen für Datenkontrollen

Foconis

Banken und Sparkassen, so wird ihnen nachgesagt, halten gern an bestehenden Strukturen fest. Zu Unrecht? Am Beispiel der zum Einsatz kommenden IT-Lösungen wird deutlich, dass Institute sich einerseits gerne an alte Bekannte sowie standardisierte Systeme (Kernbankensysteme) und Methoden halten. Gleichzeitig werden jedoch nicht selten genau dort fehlende Innovationen oder – angesichts immer strenger werdender Regulatorik – nicht ausreichende, kaum automatisierte Prozesse und Funktionalitäten bemängelt. Andererseits riskiert so mancher einen Blick über den Tellerrand hinaus, um wiederum schnell festzustellen, dass ein Schuldiger der massiven Bremswirkung der aktuell regelrecht indoktrinierte Sparkurs zu sein scheint.

von Olaf Pulwey, Vorstand, Foconis

Die deutsche Bankenlandschaft schnürt bereits seit einigen Jahren den Gürtel enger, wenn es um Investitionen oder generell Ausgaben geht.Einfach ist es also nicht. Aber das war es auch noch nie.

Klar ist: Zentrale Systeme und Dienstleistungen müssen standardisiert und massenkompatibel sein. Es ist nicht der Auftrag eines IT-Dienstleisters, der hunderte Kunden mit seinen Lösungen ausstattet, jede Anforderung umzusetzen.”

Doch in dieser Not liegt auch eine Tugend, denn: In so vielen Bereichen tut Genossenschaftsbanken und Sparkassen eigener Handlungsspielraum gut. Vor allem im Bereich Datenqualität zeigt sich, dass die Gegebenheiten zwar die Basics des Solls liefern und sicherlich an der ein oder anderen Stelle Arbeits- und Prozesserleichterungen schaffen. Mit dem Blick auf das große Ganze fehlt es dem Konstrukt meist an Konsequenz, Kontinuität und Nachhaltigkeit. Hier gilt es, durch smarte Ergänzungen den Prozess, der so wichtig für die Zukunftsfähigkeit einer ganzen Branche ist, ideal voran zu führen.

Olaf Pulwey ist Mitglied des Vorstands der Foconis. Pulwey stieß im Jahr 2005 zur Foconis, die mit dem Flagship Foconis-ZAK seit zehn Jahren Banken und Sparkassen bei der Automatisierung von Kontrollen und Prozessen mit sensiblen Aufsichtspflichten unterstützt, wo er fortan für die Bereiche Vertrieb, Marketing und B2B verantwortlich zeichnete. Zuvor leitete Olaf Pulwey ein auf den Mittelstand spezialisiertes Software- und Dienstleistungsunternehmen.

Olaf Pulwey ist Mitglied des Vorstands der Foconis. Pulwey stieß im Jahr 2005 zur Foconis, die mit dem Flagship Foconis-ZAK seit zehn Jahren Banken und Sparkassen bei der Automatisierung von Kontrollen und Prozessen mit sensiblen Aufsichtspflichten unterstützt, wo er fortan für die Bereiche Vertrieb, Marketing und B2B verantwortlich zeichnete. Zuvor leitete Olaf Pulwey ein auf den Mittelstand spezialisiertes Software- und Dienstleistungsunternehmen.Lösung für Kernbankensysteme in Sicht

Sensible Verstöße gegen das Wertpapierhandelsgesetz (WpHG), lückenhaft dokumentierte oder durchgeführte Kontrolltätigkeiten, dramatische, oft völlig unbewusste Datenschutzverstöße, ignorierte Compliance-Regularien: Das und noch sehr viel mehr muss längst kein erhöhtes Risikopotenzial mehr darstellen, wenn sich Banken und Sparkassen smarter Lösungen bedienen, die ihr Kernbankensystem auf intelligente Weise und praxiserprobt ergänzen.

Die Standard-Systeme der IT-Dienstleister liefern bereits adäquate Werkzeuge und Prozesse zur Anlage, Pflege und Bewirtschaftung von Datensätzen innerhalb des Datenbestands, zur Dokumentation von Beratungen, zur Änderung von Daten, zur Einhaltung standardisierter Prozesse und sogar zur finanziellen Planung eines gesamten Menschenlebens.

Was sie jedoch selten liefern, sind automatisierte, intelligente und gesetzeskonforme Überwachungs- und Kontrollalgorithmen, …”

… die Institute, denen die regulatorischen Pflichten obliegen, dabei unterstützen, die strengen Auflagen konsequent, lückenlos und dokumentiert umzusetzen; gleichzeitig jedoch den vor Jahren eingeschlagenen Sparkurs unterstützen und obendrein Vertriebskraft und Beratungsqualität auf einen neuen Level heben sollen. Hier können sinnvolle Erweiterungen spürbar und mit greifbaren Mehrwerten entlasten.

Immerhin beeinflussen das Betriebsergebnis der Institute nicht nur die Geschäfte, die abgeschlossen wurden. Vor allem die, die nicht abgeschlossen werden konnten, entscheiden am Ende über Anstieg oder Fall der Gewinnkurve. Wer sich nicht langfristig, konsequent und dokumentiert um die Qualität seiner Daten kümmert, wird über kurz oder lang zum Verwalter von Kundendatenruinen. Banken und Sparkassen haben die Möglichkeit, die härteste Währung unserer Zeit in Kapital umzumünzen – nämlich riesige Datenbestände mittels intelligenter Erweiterungen in Potenziale, Erträge, Ersparnisse, Sicherheit und Risikominimierung zu verwandeln. Im Wesentlichen kommt es lediglich darauf an, Veränderungen zu bemerken, Fehler zu entdecken, logische Verbindungen herzustellen und implausible Kombinationen zu entknoten – idealerweise umgesetzt mit Hilfe die Kernbanksysteme ergänzende Methoden und Lösungen, die nicht den Charakter eines Fremdkörpers spiegeln.

Anforderungen an ergänzende Lösungen

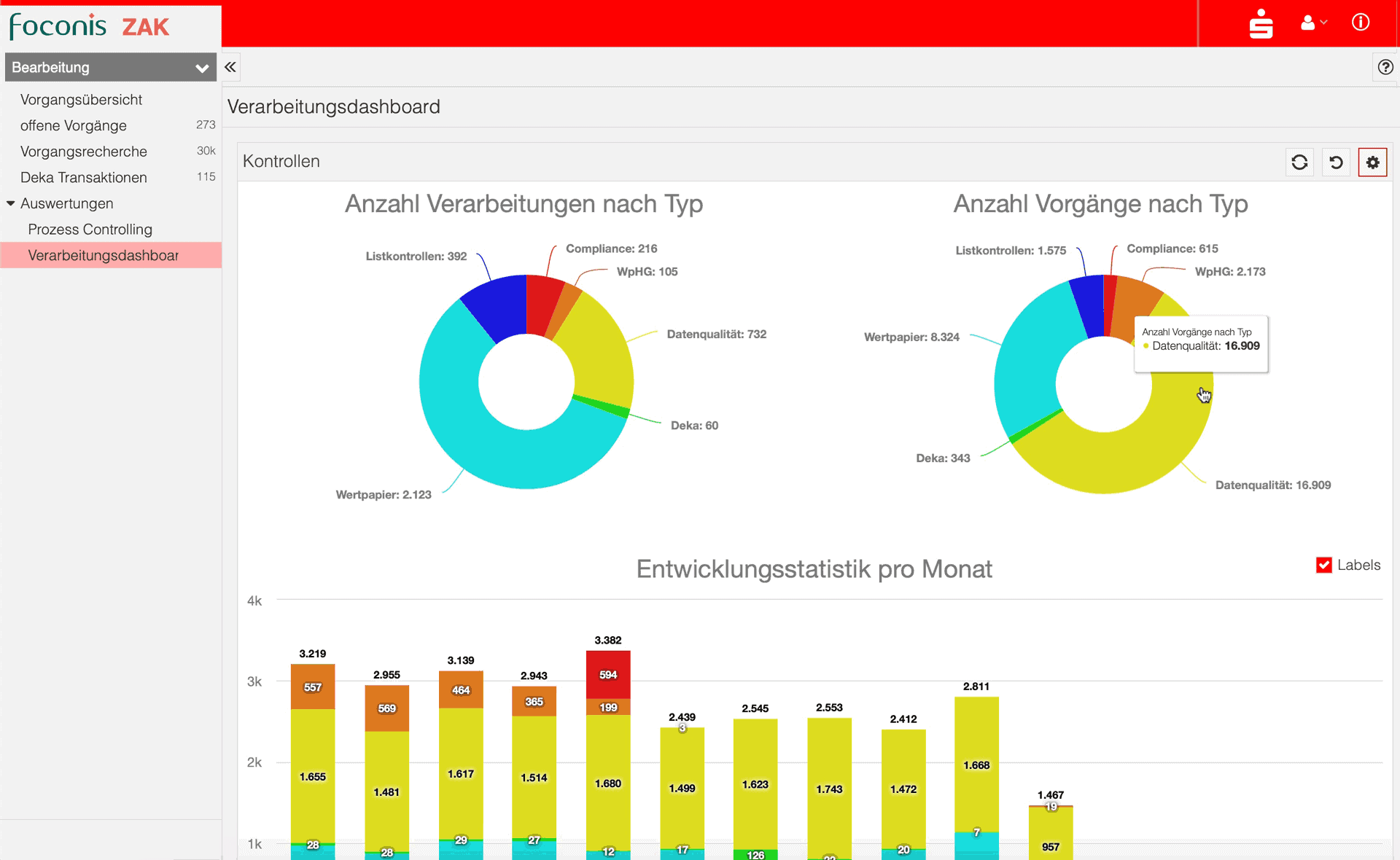

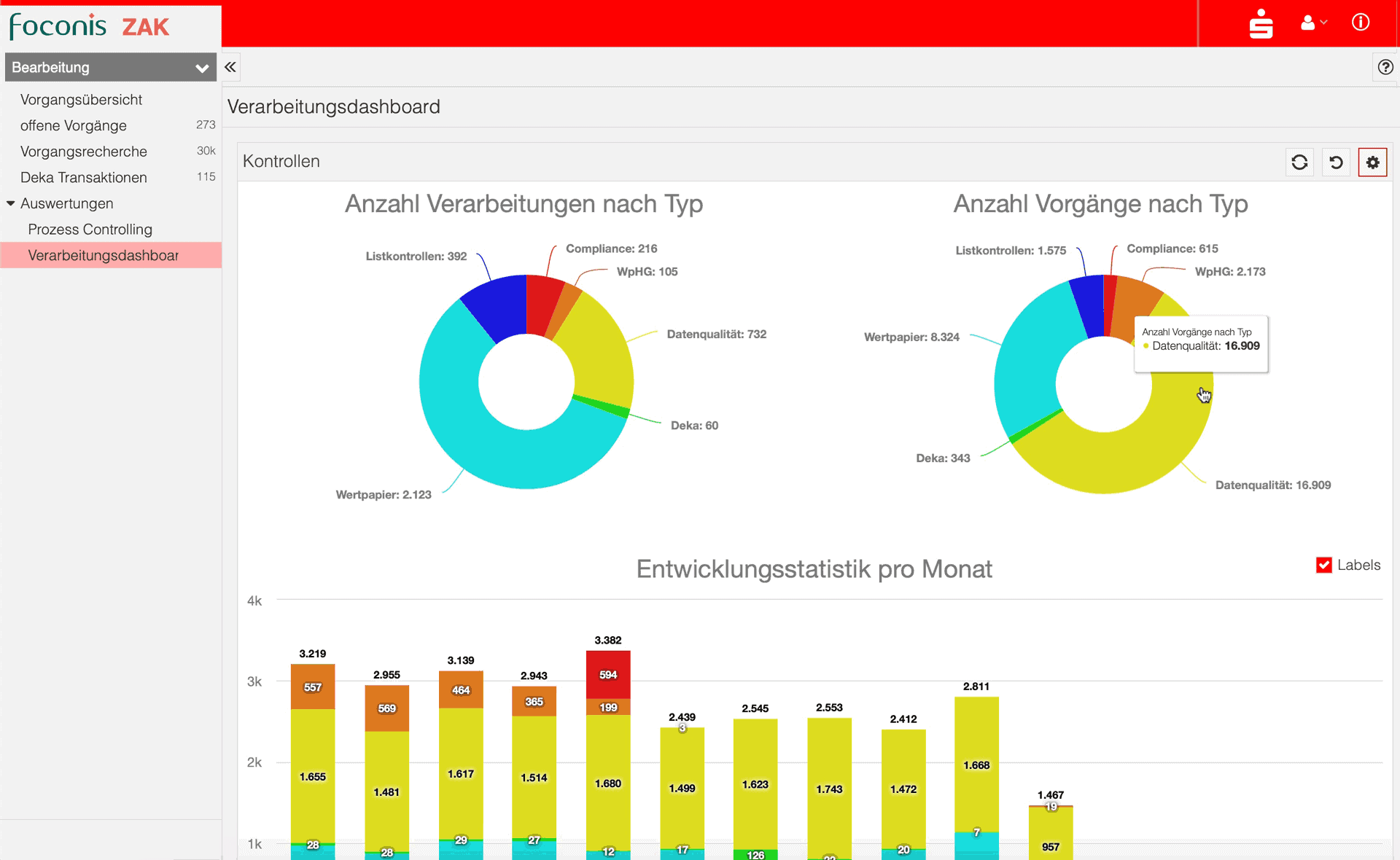

Foconis-ZAK Ein Beispiel für effektive Unterstützung und Ergänzung der Infrastruktur von Kreditinstituten ist das seit zehn Jahren am Markt etablierte Kontrollprozess-System Foconis-ZAK. Es besitzt einen modularem Aufbau und hilft dort, wo es benötigt wird, kontrolliert, bereitet auf, greift zu Gunsten der Personalkapazitäten bei regulatorischen Pflichten unter die Arme, senkt Prozess- und Bereichskosten und deckt unerkannte Chancen auf. ZAK wurde entwickelt, um sich nahtlos in die Strukturen der jeweiligen Anwender einzufügen – unabhängig davon, welchem IT-Dienstleister das Institut angeschlossen ist.Viele Institute erkennen die Chancen, die sich am Markt auftun und ergänzen vorhandene Standards. So innovativ, benutzerfreundlich, funktional und effektiv eine Software auch sein mag: Sie muss sich unter der Haube nicht nur nahtlos in bestehende Systeme und deren Technik einfügen. Vor allem muss sie in der Lage sein, bestehende Systeme optimal, unterbrechungsfrei und automatisiert lesen zu können, mit ihnen aktiv kommunizieren zu können – in die eine und in die andere Richtung. Vermeintliche Lösungen, die wie aus dem Nichts kommen, wirksam mit aktuellen Fach-Vokabeln winken und ihrem Hersteller das schnelle Geld bescheren sollen, gibt es wie Sand am Meer. Die praxiserprobten, ausgereiften, zukunftssicheren Systeme allerdings gehen in die Tiefe, kommunizieren mit den Standard-Systemen bis auf die niedrigste Ebene und agieren weitgehend automatisiert. Wirklich gute, seriöse Anbieter und Lösungen sprechen die Sprache ihrer Anwender, agieren auf Management- und Fachebene auf gleicher Flughöhe. Auch hier gilt: Wer wirklich Hilfe bieten will, muss die zu unterstützenden Systeme nicht nur grob skizzieren können, sondern muss sie so gut kennen, dass eine blinde und für die Systeme unmissverständliche Kommunikation erfolgt – effizient und möglichst lautlos in das Tagesgeschäft eingegliedert.

Ein Beispiel für effektive Unterstützung und Ergänzung der Infrastruktur von Kreditinstituten ist das seit zehn Jahren am Markt etablierte Kontrollprozess-System Foconis-ZAK. Es besitzt einen modularem Aufbau und hilft dort, wo es benötigt wird, kontrolliert, bereitet auf, greift zu Gunsten der Personalkapazitäten bei regulatorischen Pflichten unter die Arme, senkt Prozess- und Bereichskosten und deckt unerkannte Chancen auf. ZAK wurde entwickelt, um sich nahtlos in die Strukturen der jeweiligen Anwender einzufügen – unabhängig davon, welchem IT-Dienstleister das Institut angeschlossen ist.Viele Institute erkennen die Chancen, die sich am Markt auftun und ergänzen vorhandene Standards. So innovativ, benutzerfreundlich, funktional und effektiv eine Software auch sein mag: Sie muss sich unter der Haube nicht nur nahtlos in bestehende Systeme und deren Technik einfügen. Vor allem muss sie in der Lage sein, bestehende Systeme optimal, unterbrechungsfrei und automatisiert lesen zu können, mit ihnen aktiv kommunizieren zu können – in die eine und in die andere Richtung. Vermeintliche Lösungen, die wie aus dem Nichts kommen, wirksam mit aktuellen Fach-Vokabeln winken und ihrem Hersteller das schnelle Geld bescheren sollen, gibt es wie Sand am Meer. Die praxiserprobten, ausgereiften, zukunftssicheren Systeme allerdings gehen in die Tiefe, kommunizieren mit den Standard-Systemen bis auf die niedrigste Ebene und agieren weitgehend automatisiert. Wirklich gute, seriöse Anbieter und Lösungen sprechen die Sprache ihrer Anwender, agieren auf Management- und Fachebene auf gleicher Flughöhe. Auch hier gilt: Wer wirklich Hilfe bieten will, muss die zu unterstützenden Systeme nicht nur grob skizzieren können, sondern muss sie so gut kennen, dass eine blinde und für die Systeme unmissverständliche Kommunikation erfolgt – effizient und möglichst lautlos in das Tagesgeschäft eingegliedert.

Greifbarer Nutzen – ohne Nachteile?

Ein Beispiel für effektive Unterstützung und Ergänzung der Infrastruktur von Kreditinstituten ist das seit zehn Jahren am Markt etablierte Kontrollprozess-System Foconis-ZAK. Es besitzt einen modularem Aufbau und hilft dort, wo es benötigt wird, kontrolliert, bereitet auf, greift zu Gunsten der Personalkapazitäten bei regulatorischen Pflichten unter die Arme, senkt Prozess- und Bereichskosten und deckt unerkannte Chancen auf. ZAK wurde entwickelt, um sich nahtlos in die Strukturen der jeweiligen Anwender einzufügen – unabhängig davon, welchem IT-Dienstleister das Institut angeschlossen ist.

Ein Beispiel für effektive Unterstützung und Ergänzung der Infrastruktur von Kreditinstituten ist das seit zehn Jahren am Markt etablierte Kontrollprozess-System Foconis-ZAK. Es besitzt einen modularem Aufbau und hilft dort, wo es benötigt wird, kontrolliert, bereitet auf, greift zu Gunsten der Personalkapazitäten bei regulatorischen Pflichten unter die Arme, senkt Prozess- und Bereichskosten und deckt unerkannte Chancen auf. ZAK wurde entwickelt, um sich nahtlos in die Strukturen der jeweiligen Anwender einzufügen – unabhängig davon, welchem IT-Dienstleister das Institut angeschlossen ist.Ein essenzieller Bestandteil einer Investitionsbewertung ist das Thema Zukunftssicherheit. Eher unbekannte FinTechs haben es im Vergleich zu langjährigen, etablierten Partnern erwiesenermaßen deutlich schwerer, sich am Markt einen Namen zu machen. Was übrigens nicht heißt, dass junge Unternehmen qualitativ schlechtere Software anbieten – ganz im Gegenteil. Darüber hinaus aber geht es eben nicht nur um Vorteil und Nutzen smarter Ergänzungen, sondern vor allem um die langfristige Investitionssicherheit. Ständiger Anwender- und Administrationssupport, regelmäßige technische Weiterentwicklung, vor allem aber die flexible Anpassung an neue Anforderungen, gesetzliche Pflichten oder technische Umstellung der zu ergänzenden Systeme sind ausschlaggebende Faktoren, die in die Bewertung von Lösungen und deren Anbietern einfließen müssen. Hinzu kommen wichtige Fragen nach anwendungsbezogenen Sicherheitskonzepten, Zertifikaten oder ggf. aktiven Partnerschaften mit dem Verbund oder IT-Dienstleister. Wenn diese Rahmenbedingungen dauerhaft gelten, überwiegt der Nutzen ergänzender Lösungen erfahrungsgemäß deutlich.

Fazit

Mögen die kostenreduzierenden Daumenschrauben den Sparkassen und Banken auch noch so zu schaffen machen: Der Markt bietet teilweise erstaunlich günstige und praxisbewährte Lösungen – etwa als Software as a Service (SaaS) – die einen nachweislichen Beitrag für eine deutlich spürbare Prozessverschlankung bei gleichzeitiger Qualitätssteigerung und langfristiger Kostensenkung leisten.

Am Beispiel rechtlich vorgeschriebener Kontrollen und Prozesse wird immer wieder sichtbar, dass mit wenig Aufwand großer Nutzen entsteht. Die Institute sollten darum offen für smarte Ergänzungen standardisierter Kernbanksysteme bleiben.”aj

Sie finden diesen Artikel im Internet auf der Website:

https://itfm.link/91483

Schreiben Sie einen Kommentar