Warum der Mainframe für KI-Innovationen nicht ausreicht: KI kann mehr als Konversation

Künstliche Intelligenz (KI) kann mehr als Konversation – doch Finanzinstitute scheinen sich hierzulande gemäß der aktuellen Avanade-Studie hauptsächlich darauf zu konzentrieren. Warum das fahrlässig ist …

von Dr. Robert Laube und Dirk Wohlmann, Financial Services DACH bei Avanade

Avanade

Falls die Überschrift nicht ausreichend gefettet ist: KI kann mehr als Konversation!

Der mediale Hype um generative KI übertüncht diese Tatsache womöglich gerade etwas, aber KI, das ist in erster Linie eine Daten-Initiative.”

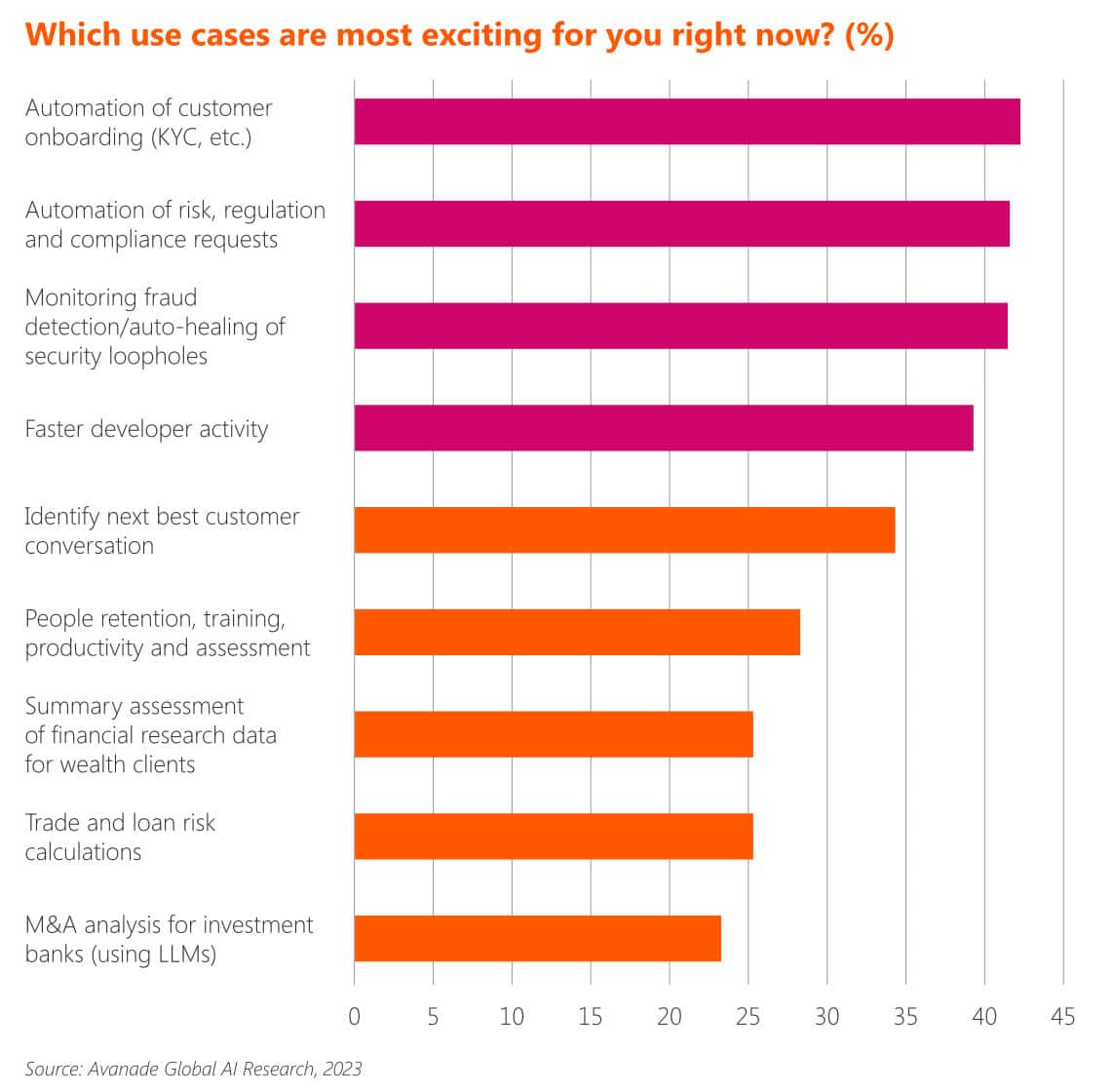

Dass sich auf dieser Basis nicht nur Gespräche führen lassen, ist somit eigentlich ersichtlich. Und insofern wäre es auch fahrlässig, KI darauf zu reduzieren. Warum? Weil die direkt kosten- bzw. ertragswirksamen Aspekte in den Hintergrund rücken und damit ungenutzt bleiben – das oben skizzierte Ranking der Studie ist definitiv eine rote Warnleuchte … wie aber priorisieren die Kolleginnen und Kollegen in den anderen Ländern im Vergleich und im Detail?

Spoiler: Umfassender KI-Einsatz lohnt sich

Ehe darauf eingegangen wird, zwei Zahlen aus einer anderen Studie: 200 bis 340 Milliarden US-Dollar. Das ist gemäß McKinsey der mögliche jährliche Mehrwert durch KI im Finanzsektor, global kumuliert; diese Zahl resultiert aus einer Steigerung der Produktivität um 2,8 bis 4,7 Prozent. Das dürfte auch jenseits Ackermannscher Peanuts sein und unterstreicht nochmals die Aussage, dass KI bitteschön mit weit mehr Anwendungsszenarien aufwarten kann, als einem digitalen Avatar eine Stimme zu verleihen.

Zurück zur Avanade-Studie, der übrigens eine Stichprobe von 334 zu Grunde liegt und für die Führungskräfte und Entscheider großer Geldhäuser in Australien, Brasilien, Deutschland, Frankreich, Italien, Japan, Kanada, Spanien sowie den USA und dem Vereinigten Königreich befragt wurden. Die Antworten besagter Gruppe lassen durchaus einige weitere interessante Rückschlüsse zu.

Die deutsche Nummer 2 – die Automatisierung von Risiko-, Regulierungs- und Compliance-Anfragen – ist im Schnitt mit 19 Prozent auf Rang 3; nur in Italien und Spanien wird diesem Thema mehr Bedeutung zugemessen (33 bzw. 23 Prozent).”

Avanade

Offen bleibt die Frage, ob das am Nachholbedarf oder an lokalen bzw. europäischen Besonderheiten liegt. Andere Länder haben jedenfalls signifikant weniger Interesse …

Deutsche Banker halten dieses Thema offenbar für wichtiger als die Einsatzmöglichkeiten rund um die Cybersicherheit. Hier belegt Deutschland in der Studie im Ländervergleich den vorletzten Platz: Nur sieben Prozent der Befragten lenken ihren KI-Fokus darauf – weniger sind es nur in Spanien. Der Mittelwert liegt mit 14 Prozent bereits doppelt so hoch; an der Spitze stehen Kanada und UK mit 20 bzw. 19 Prozent. Eine im Lauf der Befragung durchgeführte weitere Gewichtung dieses Themas unterstreicht, dass Cybersicherheit und KI als Kombination hierzulande anscheinend nicht sexy für Banken sind.

Der Elefant im Rechenzentrum

Dr. Robert Laube verantwortet bei Avanade (Website) Deutschland, Österreich und der Schweiz seit Juli 2020 die Betreuung von Unternehmen der Finanzbranche. Er ist bereits seit 2002 bei Avanade tätig und war während dieser Zeit unter anderem Chief Technology & Innovation Officer (CTIO).

Dr. Robert Laube verantwortet bei Avanade (Website) Deutschland, Österreich und der Schweiz seit Juli 2020 die Betreuung von Unternehmen der Finanzbranche. Er ist bereits seit 2002 bei Avanade tätig und war während dieser Zeit unter anderem Chief Technology & Innovation Officer (CTIO).

Dirk Wohlmann ist seit 2022 bei Avanade und dort Industry Lead für Financial Services im Advisory-Team des Unternehmens. Zuvor war er ebenfalls im Consulting-Bereich aktiv und unter anderem bei Cancom, CGI Deutschland, MHP, Ernst & Young sowie für Capgemini beschäftigt.

Dirk Wohlmann ist seit 2022 bei Avanade und dort Industry Lead für Financial Services im Advisory-Team des Unternehmens. Zuvor war er ebenfalls im Consulting-Bereich aktiv und unter anderem bei Cancom, CGI Deutschland, MHP, Ernst & Young sowie für Capgemini beschäftigt.

Ein Zwischenfazit lautet demnach:

Deutsche Banken verorten KI hauptsächlich im Bereich Marketing sowie Regulierung; Chancen rund um das Kennenlernen und Verstehen des Kunden sind weniger von Interesse, Cybersicherheit ebenso.”

Taktisch gesehen vermag dieses Ergebnis zumindest teilweise zu überraschen, sowohl was den großen Themenkreis der IT-Sicherheit angeht als auch im Hinblick auf ungenutzte Potenziale zur Kostensenkung bzw. Umsatzsteigerung mittels eines Paradigmas, den Kunden zu kennen und zu verstehen. Strategisch gesehen ist die Verwunderung vielleicht gar nicht mehr so groß, denn Ursache und Symptome passen gut zueinander: Es ist ein Elefant im Rechenzentrum. Die Rede ist natürlich vom Mainframe.

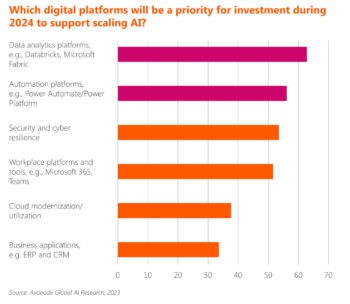

Die Beschleunigung der Entwicklung von Anwendungen ist für die im EU-Raum befragten Banken von geringem Interesse. Deutschland liegt mit seinen 11 Prozent vor Frankreich (8 %) und Spanien (5 %). Nicht EU-Länder wie das Vereinigte Königreich (16 %) oder die USA (19 %) setzen hier hingegen große bzw. die größten Schwerpunkte. Nach wie vor herrscht bei europäischen Entscheidern und Einflussnehmern rund um das Rechenzentrum relative Cloud-Skepsis.

Gemäß Studie hat sich EU-Raum anders als außerhalb eine Erkenntnis offenbar noch nicht weit genug durchgesetzt: Die Cloud passt besser zu KI als der Mainframe.”

Der internationale Wettbewerb hat hier die Nase vorn und kann somit Services schneller und vielleicht sogar besser bereitstellen – wobei KI bereits eine wichtige Rolle spielt und eine immer größere spielen wird.

Vier Aufgaben für Banken in Sachen KI

Mit Blick auf die Studienergebnisse stehen europäische und besonders deutsche Banken vor vier Aufgaben: 1.) Daten bereitmachen für eine Welt, in der KI weiter an Einfluss gewinnen wird; 2.) die eigene Cloud-Nutzung vorantreiben und optimieren; 3.) KI auch für robuste Security-Ansätze nutzen, wofür 4.) der Einsatz von echten KI- statt Mainframe-Plattformen erforderlich ist. Gutes Gelingen!Dr. Robert Laube, Dirk Wohlmann, Avanade

Sie finden diesen Artikel im Internet auf der Website:

https://itfm.link/209394

Schreiben Sie einen Kommentar