Oliver Wyman: Wie Banken zum europäischen Aufschwung beitragen können

Oliver Wyman

Ein ambivalentes Bild zeichnet die internationale Strategieberatung Oliver Wyman vom europäischen Bankensystem. Einerseits hat die Corona-Pandemie in der Finanzbranche weniger Schäden angerichtet als befürchtet, andererseits sind die Zukunftsaussichten relativ düster. Zum 5-Punkte-Plan, den die Strategieberater vorschlagen, zählen auch verstärkte Digitalisierungsanstrengungen.

Der Europäische Banken-Report von Oliver Wyman (Download) widmet sich in diesem Jahr der Frage, welchen Beitrag die Finanzinstitute nach dem schwierigen Covid-Jahr 2020 zum Aufschwung in Europa leisten können. Das sei auch im eigenen Interesse nötig: Wenn es der Branche nicht gelingt, einen Beitrag zur Lösung einer Reihe neuer Herausforderungen zu leisten, vor die sich die Gesellschaft durch die Pandemie gestellt sieht, so der Report, stehen bis zu einem Viertel der Erträge im europäischen Bankensektor auf dem Spiel.

Oliver Wyman

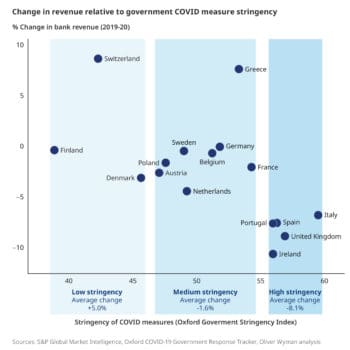

Schon die aktuelle Situation ist zwiespältig. Mit guten Eigenkapitalquoten und der Auflösung nicht benötigter Rückstellungen für befürchtete Kreditausfälle ist die Liquidität der Bankhäuser derzeit gesichert. Die Schattenseiten sieht die Strategieberatung in drohenden Inflationsgefahren und Blasenbildung an den Kapitalmärkten sowie einem spekulativen Goldrausch. Negativ schlagen zudem die um bis zu 11 Prozent gesunkenen Erträge und der Rückgang der risikogewichteten Aktiva um knapp 5 Prozent zu Buche.

Fünf Herausforderungen

Die Banken in Europa hätten nun die historische Chance, Teil der Lösung und nicht Teil des Problems zu sein, sagt Thomas Schnarr, Partner und Leiter Financial Services bei Oliver Wyman. Sie müssten fünf Herausforderungen meistern, um der Wirtschaft zurückzuhelfen auf den Wachstumspfad:

- Beenden der Notfallkreditprogramme

- Umstellung auf die Maßnahmen der EU zur Erholung der Kapitalmärkte im Rahmen der Kapitalmarktunion und des Corona-Wiederaufbaufonds „Next Generation EU“

- Finanzierung des Übergangs zu einer kohlenstoffarmen bzw. -freien Wirtschaft

- Bereitstellung von Zahlungsverkehr, Kreditvergabe und anderer Bankprodukte in einer digitalen Wirtschaft

- Aufbau der Finanzinfrastruktur der Zukunft, einschließlich digitalem Zentralbankgeld

Oliver Wyman

Die europäischen Banken haben jetzt die einmalige Chance, die Wirtschaft dabei zu unterstützen, sich von den Folgen der Coronakrise zu erholen und einige der größten Herausforderungen zu bewältigen, vor denen wir in Europa stehen. Mit Abklingen der Pandemieeffekte geht es dabei um nicht weniger als ein Viertel der Erträge des Bankensektors. Das Bankensystem muss mit der Politik in Dialog treten, seine zentrale Rolle in der Wirtschaft neu verankern und das Vertrauen seiner Kunden stärken.“

Thomas Schnarr, Oliver Wyman Deutschland

Digitalisierung nimmt Fahrt auf

Die Strategieberater verweisen darauf, dass in Europa die Verlagerung hin zu modularem Banking langsamer verlaufen ist als etwa in Asien. Dennoch hat sich auch hier inzwischen eine breite Palette von Anbietern in digitalen Ökosystemen etabliert, die in den kommenden 10 Jahren zwischen 10 und 15 Prozent des Kapitalmarktes erobern können. Angesichts der Tatsache, dass diese neuen Ökosysteme tendenziell kurzfristige Produkte mit höheren Margen anbieten, könnte dies einem Umsatz von 40 Milliarden Euro entsprechen.

Die Experten von Oliver Wyman plädieren dafür, dass Banken ihre immer noch vorhandenen Vorteile in die Waagschale werfen sollten, wie die hohe Kundenzahl und den Vertrauensvorschuss. Aber auch die vorhandenen Zahlungsdaten sollten stärker genutzt werden, ebenso die breite Palette an Vertriebskanälen, um Kunden maßgeschneiderte Produkte und Dienstleistungen anzubieten, die über das Bankwesen hinausgehen und ihren Bedürfnissen entsprechen.

Eine alternative Strategie sehen die Experten darin, mit den Konkurrenten zu kooperieren statt sie zu bekämpfen. Einerseits werde es einen harten Konkurrenzkampf der Banken untereinander geben, die sich den Big-Tech-Konzernen andienen, die in einem Koopetition-Modell sowohl Partner als auch Wettbewerber sind. Dazu bedürfe es allerdings einer ausgefeilten Strategie, die im C-Level angesiedelt wird, denn ein wesentlicher Erfolgsfaktor werde sein, nicht nur eine 1:1-Beziehung zu pflegen, sondern ein breites Ökosystem zu orchestrieren.

Reduzierte Einlagen wegen CBDCs

Eine weitere Gefahr für die Einnahmensituation droht laut dem Report aus digitalem Zentralbankgeld (CBDC). Einem Weißbuchszenario der Bank of England zufolge könnten Digitaler Euro und andere Digitalwährungen zu einem Rückgang der Einlagen bei Banken um 20 Prozent führen. Damit einher gehen Einnahmeausfälle von 10 bis 25 Milliarden Euro.

Das Bankensystem muss daher an vorderster Front stehen und mit politischen Entscheidungsträgern und Regulierungsbehörden sowie untereinander zusammenarbeiten, um systemweite Verbesserungen für die Kunden zu identifizieren und zu liefern und so die zukünftige Finanzinfrastruktur zu gestalten, so die Empfehlung von Oliver Wyman. Weitere gemeinsame Initiativen in den Bereichen Kosteneffizienz, Datenmanagement und notleidende Vermögen seien nötig, um das Bankensystem widerstandsfähiger und effizienter zu machen.

Daneben könnte die Entwicklung einer digitale Identität für alle Europäer, wie von der EU-Kommission vorgeschlagen, den Banken eine Chance bieten, den Eingriff von Big Tech in Finanzdienstleistungen zu begrenzen, ihre Bindung zu Kunden zu stärken, Effizienzeinsparungen in den täglichen Prozessen zu erzielen und neue Einnahmen aus Authentifizierungsdiensten zu generieren. hj

Sie finden diesen Artikel im Internet auf der Website:

https://itfm.link/122731

[/speaker-mute]

Schreiben Sie einen Kommentar