Onboarding: Vorteile von Business Process Management und Low-Code-Plattformen für Banken und Versicherer

Die Fluktuationsrate im Finanzsektor ist bei Neukunden nahezu dreimal so hoch wie bei Bestandskunden. Dem Onboarding-Prozess kommt also eine besondere Bedeutung zu. Business-Process-Management (BPM)-Lösungen können die „Time-to-Customer Service“ (Zeit bis zur tatsächlichen Kundenbetreuung) entscheidend verkürzen.

von Arsalan Minhas, Director Solution Consulting OpenText

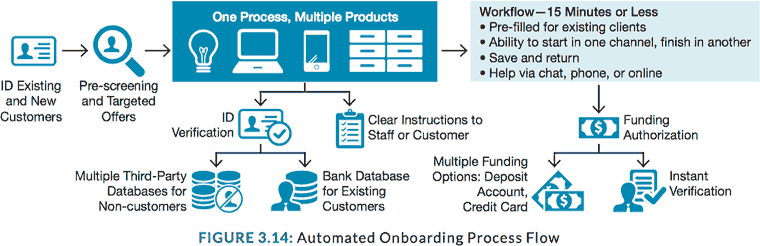

Das Onboarding von neuen Kunden ist bei Banken und Versicherungen nicht selten eine Reise durch Papierwüsten. In der Regel müssen Berge an Formularen ausgefüllt und anschließend von Hand in veraltete Datenbanksysteme übertragen werden. Das ist nicht nur ineffizient, sondern auch äußerst fehleranfällig. Mit BPM-Lösungen aus dem Bereich des Enterprise Information Managements (EIM) lassen sich diese Prozesse automatisieren. So werden beispielsweise parallel zur Eröffnung eines neuen Kontos umfangreiche Background-Checks gefahren.Gleichzeitig ermöglichen es solche Systeme, dass das Account-Team über digitale Kanäle in einer sicheren Kollaborationsumgebung mit Neukunden kommunizieren kann. So lassen sich beispielsweise Informationen austauschen oder Kontaktdetails pflegen. BPM sorgt dafür, dass der gesamte Prozess im Rahmen von Compliance-Richtlinien prüfbar ist.

OpenText

Onboarding: Schlanke Prozesse für besseren Kundenservice

BPM ist also ein essentieller Bestandteil jeder EIM-Lösung. BPM überwacht Prozesse effizient und zuverlässig, wenn neue Abläufe initialisiert, Aufgaben definiert und verteilt oder Fortschritte aufgezeichnet werden. Gleiches gilt, wenn über den Ausgang eines Compliance-Prozesses berichtet werden muss. Wann immer ein Prozess vollendet ist, wird ein vollständiges Audit erstellt. Jeder Prozess ist also stets nachvollziehbar und überprüfbar.

Ein Beispiel dafür, wie BPM im Finanzsektor in der Praxis aussieht, zeigt die First United Bank and Trust, eine der größten privat geführten Gemeinschaftsbanken der Südwest-USA. Im Rahmen einer sechsjährigen Expansionsperiode übernahm die First United zahlreiche Banken, jede mit eigenen administrativen und hauptsächlich papiergestützten Prozessen. Mit einer Fall-Management- und BPM-Plattform konnte die Bank das Chaos mit papiergestützten Prozessen meistern.

Seit Implementierung der BPM-Lösung konnte First United beispielsweise mehr als 2,5 Millionen Dokumente und Bilder digitalisieren. Elektronische Formulare für die Neukontoeröffnung werden nun direkt in eine konsolidierte Datenbank eingetragen.”

Kunden können also direkt Transaktionen durchführen – statt wie bisher 24 Stunden oder länger warten zu müssen. Darüber hinaus bietet die Lösung umfassende Analytics-Funktionen und Executive-Dashboards. So hat die Managementebene stets direkte Prozessanalysen zur Verfügung, sogar bei den komplexesten Geschäftsszenarien.

Mit Digitalisierung zur Marktführerschaft

BPM-Lösungen bieten Finanzinstituten eine deutlich verbesserte Sichtbarkeit von Prozessen. Außerdem helfen sie dabei, effizienter zu arbeiten. Unternehmen können sich darüber hinaus gegenüber dem Wettbewerb absetzen, indem sie BPM für die Digitalisierung der unterschiedlichsten Kundenprozesse einsetzen. Eröffnung neuer Konten, Kunden-Onboarding, Kredit- und Dispo-Anträge und Guthabentransfer sind nur einige der Vorgänge, die effizienter gestaltet werden können. Insgesamt beschleunigen und vereinfachen BPM und EIM sämtliche Kundentransaktionen. So können Banken und Versicherungen nicht nur bestehende Kunden effizienter zufriedenstellen. Auch Neukunden lassen sich besser halten – und das sorgt für den entscheidenden Wettbewerbsvorsprung im Finanzsektor.aj

Sie finden diesen Artikel im Internet auf der Website:

https://itfm.link/62333

Schreiben Sie einen Kommentar