Optimierung von Portfolio-Entscheidungen mit künstlicher Intelligenz und mathematischen Methoden

Der jüngste Digitalisierungsindex des Bundesministeriums für Wirtschaft und Klimaschutz verdeutlicht: Die Digitalisierung der deutschen Wirtschaft stagniert weiterhin. Dabei bietet sie nicht nur die Möglichkeit, veränderten Kundenbedürfnissen gerecht zu werden, sondern auch die Chance, sich neu und besser auf dem Markt zu positionieren sowie Wachstumsstrategien zu verfolgen. Der Fokus vieler Banken liegt bisher überwiegend auf der Digitalisierung bestehender Prozesse entlang der Customer Journey. Diese Strategie reicht jedoch für eine mittel- und langfristige Differenzierung und zur Erreichung der Geschäftsziele nicht aus. Portfolioentscheidungen können per KI und mathematischen Methoden abgesichert werden.

Fico

von Dr. Jens Schulz, Senior Director Product Management bei Fico

Viele Banken verfolgen das Ziel, bestehende Daten besser zu nutzen. Durch die Analyse dieser Daten wollen sie ihren Kunden einen besseren Service und attraktivere Angebote bieten. Gleichzeitig streben sie im Rahmen der Portfoliostrategie geschäftspolitische Ziele wie Wachstum und höhere Profitabilität an. Um dies erfolgreich umzusetzen, ist es unerlässlich automatisierte, kundenindividuelle Entscheidungen in ihre digitalen Prozesse zu integrieren. Diese Entscheidungen müssen flexibel und transparent gemanagt werden, um als Treiber des Erfolgs zu dienen.Banken stehen vor drei bedeutenden Herausforderungen und erwarten von ihrer IT-Abteilung die Schaffung der notwendigen technischen Voraussetzungen, um damit umzugehen:

- Ermittlung des erwarteten Wertbeitrags für jeden Kunden und alle Entscheidungsoptionen.

- Schaffung von Transparenz über die zu erwartenden Portfolioergebnisse durch Simulationen. Dies geschieht innerhalb bestehender interner und externer Restriktionen sowie teilweise konkurrierender Ziele. Es gilt, Entscheidungen über Portfoliostrategien zu erleichtern und abzusichern.

- Bestimmung der optimalen Strategie mithilfe mathematischer Optimierung. Diese soll innerhalb der gegebenen Ziele und Restriktionen zu optimalen Ergebnissen führen und im (digitalen) Prozess operationalisiert werden.

Prognosen, die auf historischen Daten und Predictive Analytics basieren, sind unzureichend

Angesichts eines volatilen Marktumfeldes und gestiegener Kundenanforderungen gewinnen Simulationen und Stresstests für Banken und Finanzinstitute zunehmend an Bedeutung.”

Neue Szenarien bedürfen einer sorgfältigen Analyse, um die Auswirkungen auf Portfolios zu evaluieren. Angepasste Entscheidungsstrategien müssen unverzüglich implementiert werden, um KPIs in einem sich wandelnden Umfeld aktiv zu managen. Die automatisierte Evaluierung von Kunden und die Umsetzung kundenzentrierter Aktionen rücken dabei in den Vordergrund. Modelle werden agil an neue Daten angepasst, um auf Veränderungen effizient zu reagieren.

Traditionelle Ansätze zur Segmentierung von Portfolios und zur Vorhersage des individuellen Kundenverhaltens sind definitiv unzureichend.”

Die Entwicklung datenbasierter Strategien und der Einsatz von Predictive Analytics bieten lediglich begrenzte Unterstützung bei der Entscheidungsfindung. Denn diese Methoden können nur in zwei Aspekten weiterhelfen:

- Sie klären, welche Ergebnisse zu erwarten sind, wenn eine bereits definierte spezifische Aktion für einen Kunden gewählt wird.

- Sie identifizieren die beste Entscheidung für den Kunden, isoliert betrachtet.

Entscheidungsmodellierung und Optimierung mittels Künstlicher Intelligenz heben den Predictive-Analytics-Ansatz auf eine neue Entwicklungsstufe.”

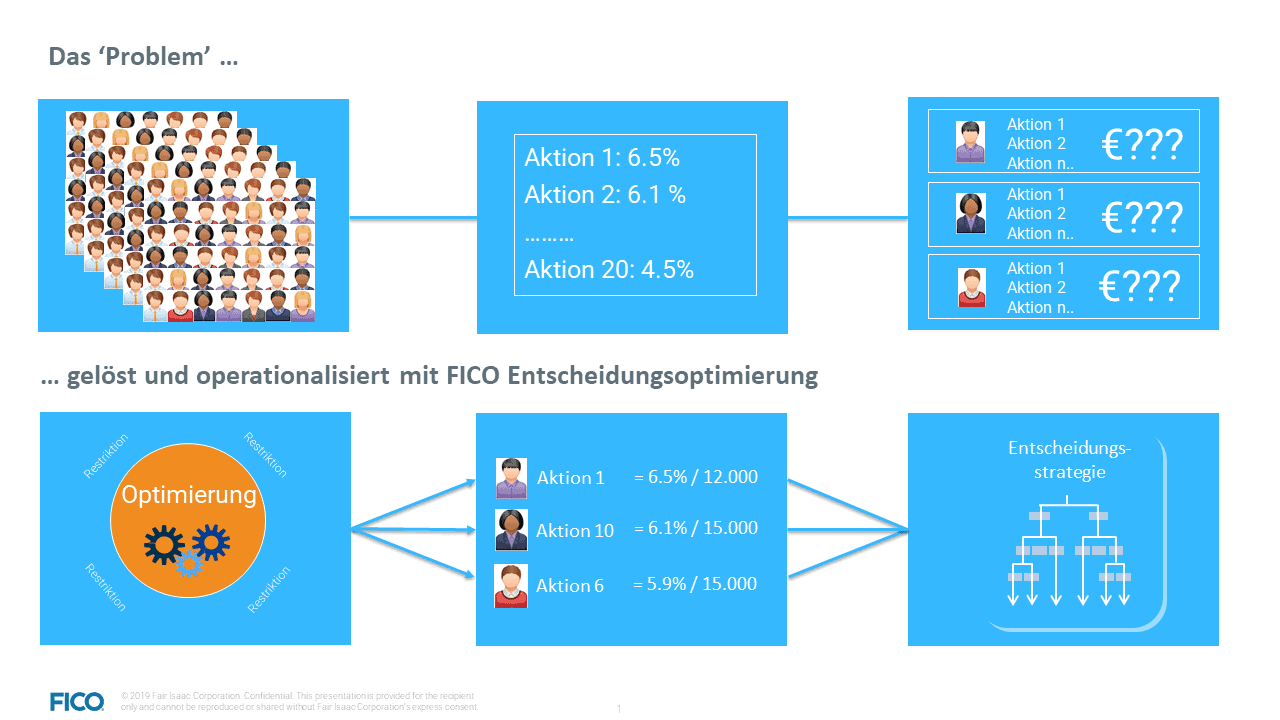

Sie ermöglichen Simulationen, um die beste Entscheidungsstrategie zur Erreichung definierter Portfolioziele zu identifizieren. Täglich werden in allen Instituten individuelle Kundenentscheidungen im Rahmen einer solchen Strategie getroffen. Dabei besteht das ‚Problem‘ darin, dass es für jeden Kunden nicht nur eine einzige mögliche Entscheidung gibt, sondern eine Vielzahl. Jede dieser Entscheidungen trägt unterschiedlich zur Erreichung der Portfolioziele bei.

Es gilt, sowohl erwartete Erträge, Verluste und Kosten als auch die voraussichtliche Kundenreaktion auf verschiedene Entscheidungen zu berücksichtigen. Abbildung 1 veranschaulicht dies anhand einer einfachen Preisentscheidung.

Fico

Ein simples, hypothetisches Kundenbeispiel

Fico

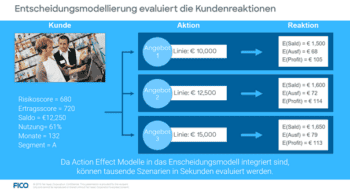

Gehen wir von einem Kreditnehmer mit einem Risikoscore von 680, einem Umsatzscore von 720 sowie weiteren Ausgangswerten wie in Abbildung 2 aus.

Wir berücksichtigen zudem drei verschiedene Kreditlinien, die dem Kunden angeboten werden könnten. Diese repräsentieren die potenziellen Handlungsoptionen. Auf der rechten Seite sind die erwarteten Auswirkungen auf Kundenseite dargestellt. Mit zunehmender Kredithöhe steigen zunächst Saldo, Verlust und Gewinn.

Bei konstanter Erhöhung des Kreditbetrags steigen sowohl Saldo als auch Verlust. Allerdings verändern die marginalen Unterschiede den erwarteten Gewinn, insbesondere beim Übergang vom zweiten zum dritten Kreditangebot – dieser sinkt erneut.

Die Erwartungsmodelle, die auch Kundenreaktionen berücksichtigen, sind in die Entscheidungsmodelle integriert. Dadurch können tausende Szenarien sehr schnell simuliert werden.”

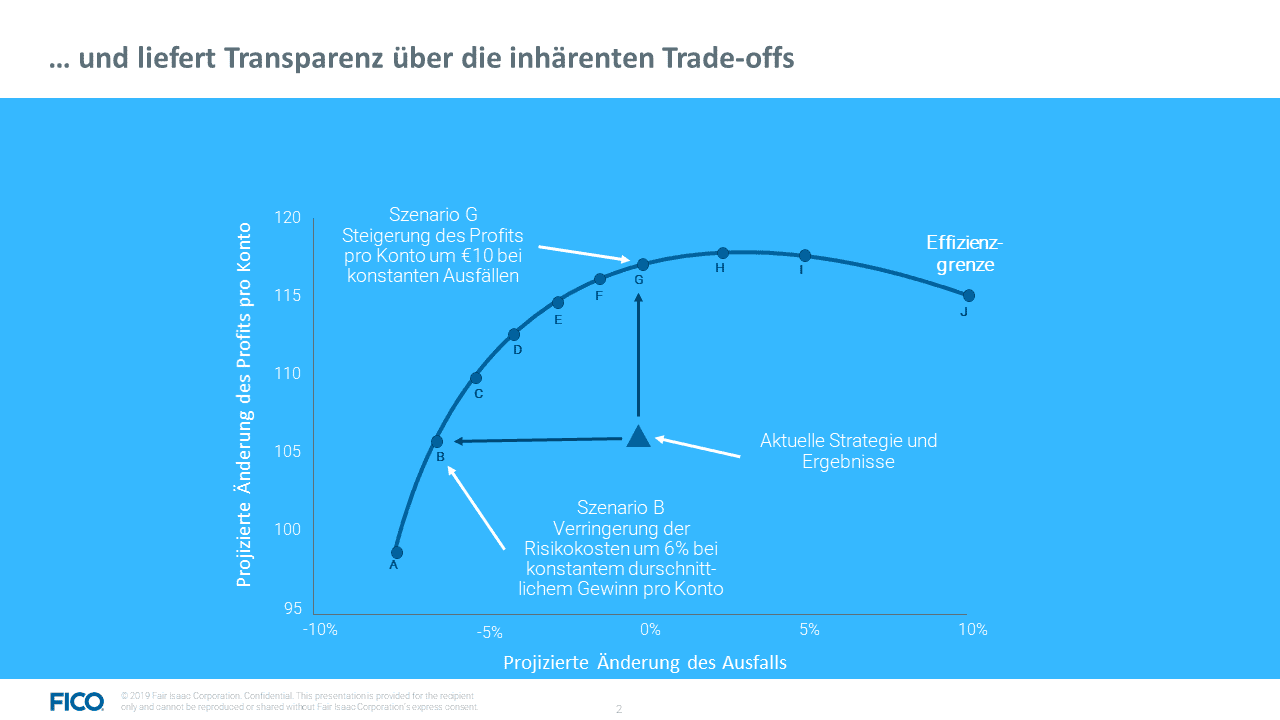

Diese Szenarien dienen als Grundlage für Optimierungen. Sie verdeutlichen die möglichen Entscheidungsstrategien entlang einer sogenannten Pareto-Front (siehe Abbildung 3). Unter der Pareto-Front versteht man alle Zustände / Entscheidungen, bei denen es nicht möglich ist, eine Zielgröße zu verbessern ohne zugleich andere zu verschlechtern.

Fico

Das in Abbildung 3 dargestellte Dreieck markiert den aktuellen operativen Punkt. Alle Punkte auf der Linie repräsentieren verschiedene Entscheidungsstrategien. In diesem Beispiel wird die Beziehung zwischen Änderungen im durchschnittlichen Profit pro Konto und den Ausfallkosten untersucht. Es ergeben sich mehrere operative Punkte, zu denen das Portfolio gesteuert werden kann: Im Szenario G steigt beispielsweise der Gewinn pro Konto bei konstantem Risiko, während im Szenario B die Risikokosten sinken bei gleichbleibendem Gewinn pro Konto. Mit dieser Betrachtung können die verantwortlichen Mitarbeiter in der Bank umfassende Einblicke gewinnen, welche die strategischen Entscheidungen auf ein höheres Niveau heben und wirklich individuell gestalten.

Effektivere Entscheidungsprozesse etablieren

In der Praxis stellen Decision Impact Modelling und mathematische Optimierung die bevorzugten Methoden dar, um unzählige unterschiedliche Szenarien zu simulieren.”

Beispielsweise kann analysiert werden, was geschieht, wenn das bestehende Preismodell beibehalten wird, der Nettozinsertrag maximiert oder das Neugeschäftsvolumen gesteigert wird. Ebenso lässt sich ermitteln, welche Maßnahmen erforderlich sind, um sowohl den Nettozinsertrag als auch das Neugeschäftsvolumen zu erhöhen.

Diese Ansätze ermöglichen es, den optimalen Kompromiss zwischen verschiedenen Szenarien zu identifizieren und zu bewerten. Mit anderen Worten:

Die Anwendung mathematischer Optimierungstechniken im Entscheidungsmanagement verbessert das Portfoliomanagement in sämtlichen Bereichen.”

KI-basierte Modelle ordnen jedem Kunden eine spezifische Handlung zu, wobei das Ergebnis dieser Entscheidung am besten zur Erreichung der definierten Portfolioziele beiträgt.

Jens Schulz hat in mathematischer Optimierung an der TU Berlin in 2013 promoviert. Er ist seit 2018 leitender Produktmanager für Fico Xpress Optimierung (Website). Hier hilft er Kunden aus allen Branchen, Entscheidungsprozesse mit Advanced Analytics-Methoden zu digitalisieren, um inhärente Trade-offs zu erkennen und optimale Entscheidungsstrategien zu entwickeln. Zuvor arbeitete er mehr als 8 Jahre in der Entwicklung & Einführung von Advanced-Analytics-Methoden.

Jens Schulz hat in mathematischer Optimierung an der TU Berlin in 2013 promoviert. Er ist seit 2018 leitender Produktmanager für Fico Xpress Optimierung (Website). Hier hilft er Kunden aus allen Branchen, Entscheidungsprozesse mit Advanced Analytics-Methoden zu digitalisieren, um inhärente Trade-offs zu erkennen und optimale Entscheidungsstrategien zu entwickeln. Zuvor arbeitete er mehr als 8 Jahre in der Entwicklung & Einführung von Advanced-Analytics-Methoden.Anstatt das Portfolio zu segmentieren und jedem Mikrosegment eine spezifische Aktion zuzuweisen, wie es im klassischen Portfoliomanagement üblich ist, betrachtet die KI-basierte Entscheidungsoptimierung alle möglichen Aktionen für jeden einzelnen Kunden.”

Dabei werden dieselben Daten wie beim traditionellen Ansatz verwendet, jedoch kommen zusätzlich erprobte Vorhersagemodelle zum Einsatz. So lassen sich sämtliche möglichen Entscheidungen zeitnah testen, berechnen und die Erreichung der Portfolioziele präzise projizieren.

Sobald ein Finanzinstitut eine Plattform für Entscheidungsoptimierung am Laufen hat, können die Auswirkungen für jeden Kunden und jede mögliche Aktion berechnet werden.”

Sie gibt den Rahmen und ermöglicht die mathematische Optimierung im Hinblick auf die Portfolioziele und -bedingungen.

Ein einschlägiges Beispiel in diesem Zusammenhang ist HSBC. Die Bank fokussiert auf die Schaffung benutzerfreundlicher, maßgeschneiderter Kundenerlebnisse einerseits, um im heißumkämpften Wettbewerbsumfeld zu bestehen, und auf langfristigem Ertragswachstum anderseits. Ein wesentlicher Bereich für nachhaltiges Wachstum ist das Kreditkartenportfolio der HSBC. Hierbei werden den Kunden individuelle Angebote zur Erhöhung ihres Kreditrahmens unterbreitet.

Die Implementierung neuer Kreditlimits durch herkömmliche Testprogramme erwies sich als ineffizient und birgt das Risiko, Kundenbeziehungen zu beeinträchtigen. Mittels mathematischer Optimierung von FICO ist es möglich, Simulationen bezüglich Kundenengagement, Ausgabenverhalten, Aktivierungsquoten, Verlustraten, Rentabilität und Kundenergebnisse durchzuführen. Dabei werden ökonomische sowie regulatorische Veränderungen berücksichtigt. Ferner gelingt es uns nun, die Bedürfnisse der Kunden präziser zu adressieren – insbesondere mit gezielten Angeboten für jene Kunden, die eine Erhöhung ihres Kreditrahmens wünschen und in Anspruch nehmen wollen.“

Mike Roberts, Head of Unsecured Retail Risk, HSBC UK

Entscheidungsmodelle und -optimierung bieten rasche Lösungen für komplexe Fragestellungen in verschiedensten Szenarien

Zusammenfassend lässt sich feststellen, dass die Entscheidungsmodellierung und -optimierung essenzielle Antworten auf typische Fragestellungen von Finanzinstituten liefert. Insbesondere dann, wenn es darum geht, ihre Entscheidungsstrategien zu verbessern. Die zentrale Frage lautet: Wie wirken sich strategische Anpassungen unter bestimmten Rahmenbedingungen auf die Ziele aus? Bei jeder Entscheidung müssen konkurrierende Ziele berücksichtigt werden. Banken sind daher kontinuierlich gefordert, die maßgeblichen Punkte oder Strategien entlang der Pareto-Front zu identifizieren, an denen sie ihr Portfolio optimieren können.

Mit der Einführung KI-basierter Lösungen, die mathematische Optimierung zur Entscheidungsfindung nutzen, können IT-Verantwortliche einen wichtigen Mehrwert für ihr Finanzinstitut schaffen.”

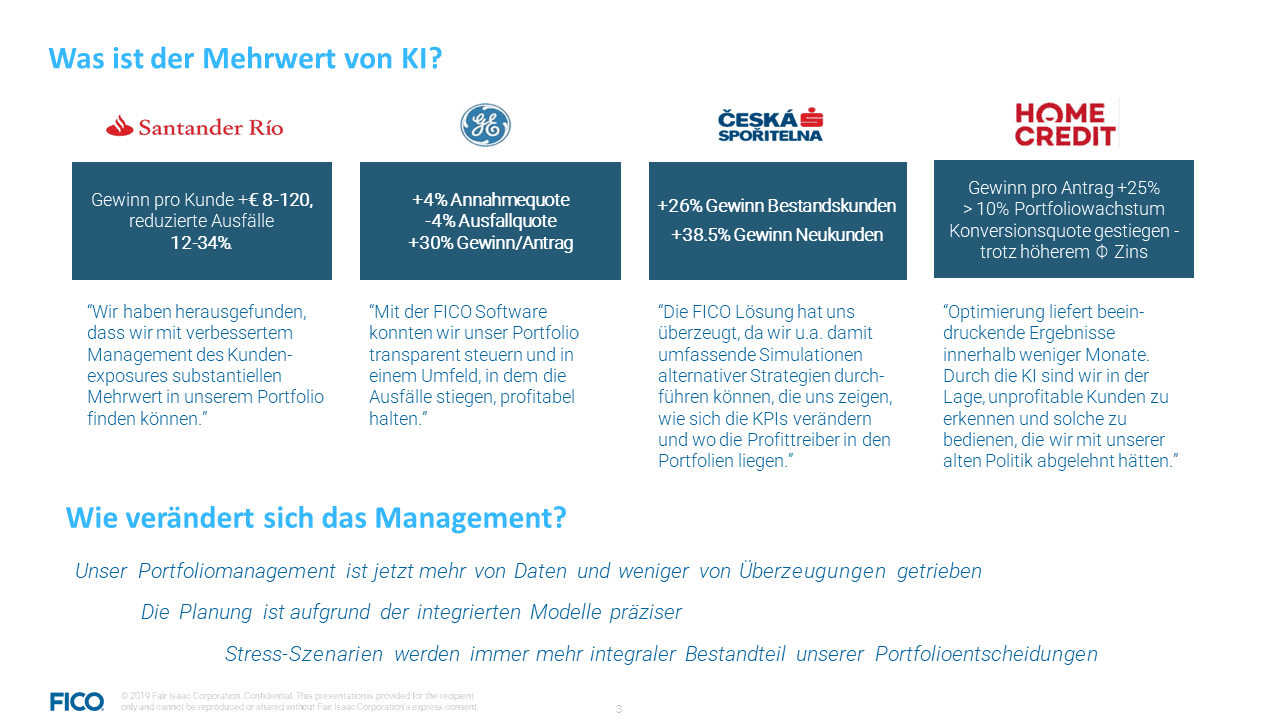

Die KI-basierte Entscheidungsoptimierung, wie sie durch Software und Algorithmen dargestellt wird, liefert präzise Antworten auf komplexe Fragestellungen. Die bisher bei Kunden erzielten Ergebnisse bestätigen diesen Ansatz (siehe Abbildung 4). Er ermöglicht nicht nur verbesserte Entscheidungen für jeden Kunden, die zu einer höheren Portfolioprofitabilität führen, sondern gewährt auch tiefe Einblicke in das Portfolio und dessen Mikrosegmente. Diese Transparenz ist eine notwendige Voraussetzung, um auch in einem Umfeld von dynamischem Wettbewerb und sich ändernden wirtschaftlichen Rahmenbedingungen profitable Portfolios aufzusetzen und zu managen.

Fico

Sie finden diesen Artikel im Internet auf der Website:

https://itfm.link/215234

Schreiben Sie einen Kommentar