solarisBank-Milestone: Eine Million Endkunden – Doppelinterview mit Fintech‑CTO & ‑CPO

Max Threlfall/solarisBank

Die Geschwindigkeit, mit der sich die solarisBank entwickelt, ist enorm: Erst im März von FinTech-Inkubator FinLeap gestartet (mehr…), dann diverse Anbieter angeschlossen (1,2,3,4,5,…) und vorige Woche die “Principal Membership” mit und bei MasterCard. Jetzt habe die neue Bank die Eine-Million-Endkunden-Marke geknackt und suche die Kooperation zu etablierten Banken, um als Schnittstelle zwischen den Systemen zu fungieren. CTO Peter Grosskopf und CPO Daniel Keller im Doppelinterview.

Herr Grosskopf, welche Dienstleistung starten Sie, wenn Sie von der nächsten FinTech-Bank angegriffen werden?

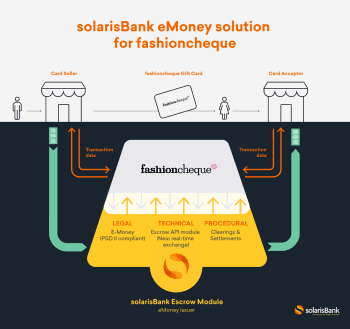

Peter Grosskopf: Als erstes Unternehmen, das Banking-as-a-Platform anbietet, konzentrieren wir uns nicht auf bestimmte Dienstleistungen, sondern auf skalierbare Banking-Module. Im Moment sind dies das Sofortkredit-Modul, das e-Geld-Modul sowie das Digital Banking-Modul. Unser gesamter Fokus gilt aktuell diesen Modulen, die von unseren Partnern per API extrem schnell und reibungslos eingebunden werden können. Damit sind wir nicht nur der Partner von FinTechs sondern von allen Digitalunternehmen.

Dieser Markt hat ein enormes Potenzial. Allein der E-Commerce-Markt in Deutschland umfasst ein Volumen von 50 Milliarden Euro.”

Auch der Gutscheinmarkt in Europa ist ein Milliardenmarkt. Wir sind die erste Banking-Plattform, die mit Unternehmen aus diesen Branchen kooperiert und ihnen ermöglichen kann, selbst Finanz-Pioniere zu werden. Das ist natürlich ein Wettbewerbsvorteil.

Der Markt ist aber groß genug, dass wir uns über weitere Marktbegleiter sogar freuen würden.”

Neo-Banken, die in Konkurrenz zum Retail-Geschäft traditioneller Institute stehen, sehen wir somit nicht als potenzielle Angreifer unseres Geschäftsmodells

solarisBank

Herr Keller, neben Ihrer solarisBank, gibt es z. B. die FidorBank und n26 – alles FinTech-Banken. Was wird sie auf Dauer unterscheiden?

Daniel Keller: Wir sind die einzige unabhängige Banking-Plattform für digitale Unternehmen.

Wir bauen weder eine eigene App noch wollen wir ein kostenloses Girokonto anbieten.”

Mit den Bausteinen der solarisBank entwickeln FinTechs, Marktplätze, E-Commerce-Unternehmen und andere digitalen Unternehmen Finanzprodukte. Aber auch andere Banken fragen unsere Services an und wollen die Vorteile unserer digitalen Plattform für sich nutzen. Wir bieten Banking-Bausteine an, aus denen in Zusammenarbeit mit unseren Partnern einsetzbare Module entstehen. Diese Innovationskraft unterscheidet die solarisBank von allen mir bekannten Wettbewerbern.

Ich hörte, Sie setzen auf ein ganz klassisches SAP-Kernbanksystem und haben das um einen API-Layer erweitert. Stimmt das?

Peter Grosskopf: Vor dem Launch der solarisBank mussten wir in vielen Fragen die Entscheidung „Make or Buy“ treffen. So natürlich auch beim Kernbankensystem. Wir wollten die solarisBank in einer Rekordzeit an den Markt bringen. Dazu war es notwendig, beim Kernbankensystem auf „Buy“ zu setzen, das ist korrekt. Ein SAP-System ist es aber nicht. Uns war immer klar, dass unser Marktvorteil im Middlelayer liegt. Dieser ermöglicht uns, komplexe Banking-Vorgänge in einfach integrierbare Module zu zerlegen und diese per RESTful API unseren Partnern anzubieten.

Zudem abstrahieren wir vom Core Banking und schaffen uns damit strategische Freiheiten. Damit können wir in Zukunft unsere eigenen Core Banking Komponenten bauen, die dem Banking der nächsten Jahrzehnte entsprechen.”

Das heißt, Sie setzen nur für die Datenhaltung auf ein klassische Kernbanksystem (welches nun eigentlich?) – und die komplette Logikschicht programmieren Sie selber?

Peter Grosskopf: Ja, aktuell laufen alle Daten in unserem Kernbanksystem zusammen. Das ist auch unsere aktuelle Plattform für alle regulatorischen Anforderungen. Die Logik- bzw. Abstraktionsschicht haben wir aber selber entwickelt. Das gibt uns die Möglichkeit, dass wir in Zukunft die Entwicklung eigener Core Banking Module in die Hand nehmen können.

Wie flexibel kann man sich den Layer vorstellen? Stellt die nur eine API zu Kunden dar, oder ist es eher mit einem Framework vergleichbar?

Daniel Keller: Wir bieten APIs – keine Frameworks. Kunden können Endpunkte flexibel miteinander kombinieren. Wir bieten aber auch Higher Level Components. Beispielsweise geht die Antragsstrecke unseres Sofortkredit-Moduls bis hin zum User Interface, während wir beim e-Geld-Modul komplett als Banking-Partner im Hintergrund agieren und für den Endkunden unsichtbar Compliance sowie Datentransfers in near real time garantieren.

Ich weiß, Sie hören den Vergleich bestimmt nicht gerne – aber number26 hat rund ein halbes bis dreiviertel Jahr nach dem Start mit der europäischen Expansion in sechs Nachbarländer angefangen. Planen Sie Ähnliches?

Peter Grosskopf: Wir haben unsere europäische Expansion sogar schon an Tag Eins der solarisBank gestartet. Unser erster Partner fashioncheque ist ein niederländisches Unternehmen, für das wir bereits in fünf Ländern aktiv sind.

Unsere e-Geld-Lizenz haben wir nach Österreich, Griechenland, Belgien, Großbritannien und natürlich in die Niederlande gepassportet.”

Somit haben wir die solarisBank von Anfang an als europäisches und nicht als deutsches Unternehmen aufgebaut.

Dank Passporting können wir in Europa jeden potenziellen Partner bedienen. Und die Nachfrage aus europäischen Ländern außerhalb Deutschlands zeigt uns, dass Banking-as-a-platform ein international erfolgreiches Konzept ist. Dank unserer modularen Banking-Plattform können wir jeden Partner, egal wo in Europa er sein Headquarter hat, bedienen.

Sie docken Stück für Stück Dienstleister mit verschiedensten Leistungen an Ihr System an. Ein klassischer Banking-Hub. Suchen Sie sich aus, wen Sie andocken, oder kommen die FinTechs auf Sie zu?

SolarisBank

Daniel Keller: Banking as a platform ist natürlich für viele FinTechs extrem interessant. Im Gegensatz zum klassischen White-Label-Banking, das auf einer „1 zu 1“ Beziehung beruht, sind im Marktplatz-Modell der Banking-Plattform „n zu n“ Beziehungen möglich. Das ist sowohl für FinTechs, die unser Partner werden wollen, als auch für FinTechs, die ihre Dienste auf die solarisBank-Plattform bringen wollen, sehr interessant. Kein anderer Banking-Partner bietet aktuell für FinTechs aber auch alle weiteren Digitalunternehmen dieses Potenzial. Natürlich haben wir aber auch Wunschpartner und Supplier, die wir aktiv ansprechen, um eine Zusammenarbeit zu ermöglichen.

Welche Voraussetzungen müssen FinTechs mitbringen, um an das SolarisBank-Kernsystem zu dürfen?

Peter Grosskopf: Technisch gesehen gibt es keine wirkliche Einschränkung. Dank der APIs können wir theoretisch jedes FinTech an die solarisBank Banking-Plattform anbinden. Alle Compliance-Anforderungen haben wir zudem in unserer Tech-Architektur berücksichtigt, so dass wir nicht nur sicherstellen können, dass unsere Partner zu jederzeit compliant arbeiten, sondern auch, dass wir sehr einfach sämtliche Reporting-Anforderungen erfüllen können.

Wie stellen Sie sicher, dass sich “Ihre” FinTech-Kunden an die durch die Regulierung festgelegten Regeln halten bzw. neue, noch kommende Regulierungen umsetzen? Drohen Sie mit Sanktionen? Ziehen Sie im Notfall den API-Stecker?

Peter Grosskopf: Ein solches Risiko gehen wir nicht ein. Prozesse, die Compliance-relevant sind, werden im technischen Machtbereich der solarisBank belassen.

Das ist ein wichtiger Service für unsere Partner: Wir kümmern uns darum, dass prozessual alles immer zu 100 Prozent compliant abläuft.

Unsere Kunden kümmern sich um das Geschäft. Somit müssen wir keine Drohungen aussprechen oder den Stecker ziehen. Dank unserer modularen Architektur können wir zudem schnell und agil auf kommende Regulierungen reagieren.

Angenommen eine etablierte Bank käme auf die Idee einen Banking-Hub aufzubauen. Welchen Rat würden Sie den Kollegen geben?

Peter Grosskopf: Sie sollten mich am besten auf Twitter mit konkreten Fragen kontaktieren: @peterlih.

Ich helfe immer gern – das ist unser Startup-Mindset.”

Sie hatten mal gesagt, dass Sie sich auch einer Kooperation mit klassischen Banken nicht verschließen. Wie könnte so eine Kooperation aussehen?

Daniel Keller: Wir können als missing link zwischen der Welt der traditionellen Banken und der Digitalwelt fungieren. Momentan können viele Kooperationen zwischen diesen Seiten nicht zustande kommen, da es neben sehr unterschiedlichen Mindsets vor allem an einer kompatiblen Tech-Infrastruktur fehlt. Hier können wir der Brückenbauer sein. Ein potenzielles Beispiel ist unsere AutoScout24-Partnerschaft. AutoScout24 hat unser Sofortkredit-Modul eingebunden und bietet somit den eigenen Endkunden eine schnelle, reibungslose und komplett digitale Möglichkeit der Autofinanzierung. Als lizensierte Bank können wir die Kredite auf unser Buch nehmen.

Es gibt aber auch viele traditionelle Institute, die händeringend nach Wegen suchen, Einlagen herauszugeben. Wieso sollten wir also nicht auch ermöglichen, dass traditionelle Banken mit Unternehmen wie AutoScout24 Kredite herausgeben können?

Im Großen und Ganzen bieten wir traditionellen Banken aber einen massiven Vorteil: Wenn sie per API an unsere Plattform angeschlossen sind, erhalten sie Zugang zu einem ganzen Ökosystem aus FinTech- und Banking-Partnern. Ohne die solarisBank müssten sie mit allen Parteien einzeln Verträge abschließen und Infrastrukturen aufbauen. Wir können somit für eine digitale Transformation sorgen, ohne dass traditionelle Institute ihre gesamte Architektur neu bauen müssen.

Wie lange werden Sie noch brauchen, bis Sie alle Banking-Bausteine angedockt haben, die Sie zum Betrieb benötigen? Und was machen Sie dann?

Postbank

Peter Grosskopf: Wir konzentrieren uns momentan vor allem auf drei Module: Sofortkredit, e-Geld sowie Digital Banking. Diese Module sind bereits einsatzbereit, aber natürlich streben wir nach kontinuierlicher Verbesserung. Wir sind immerhin erst ein gutes halbes Jahr am Markt. Gerade im Bereich des Digital Banking arbeiten wir noch an dem einen oder anderen Baustein, der in naher Zukunft hinzugefügt wird. Neben weiteren Bausteinen werden wir aber künftig vor allem das internationale Ausrollen unserer Module vorantreiben. Damit haben wir in den nächsten Monaten erst mal alle Hände voll zu tun.

Wie viele Endkunden haben Sie bis heute auf Ihrem System? Und wie viele sollen es in einem Jahr sein?

Daniel Keller: Unser Ziel war es, in den ersten 12 Monaten über eine Millionen Endkunden mit unseren Banking-Modulen zu erreichen. Dieses Ziel haben wir heute schon erreicht. Wir sind in der komfortablen Lage, dass wir momentan mit über 80 potenziellen Partnern Gespräche führen. Wenn wir auch nur einen Teil dieser Unternehmen auf der Plattform onboarden, werden wir in einem Jahr über unsere Partner ein Vielfaches an Endkunden erreichen.

Herr Grosskopf, Herr Keller – vielen herzlichen Dank!aj

Sie finden diesen Artikel im Internet auf der Website:

https://itfm.link/38166

Schreiben Sie einen Kommentar