Umfrage: Kunden brechen Kreditanträge wegen mangelnder Digitalisierung ab

bigstock.com/Lichtmeister

Neben den Herausforderungen bei der Rückzahlung stellen auch die Schritte zur Kreditaufnahme oft eine Hürde dar, zum Beispiel aufgrund nicht ausreichender digitaler Prozesse. So gaben 16 % der Befragten in Deutschland an, einen Kreditantrag nicht gestellt zu haben, weil sie die erforderlichen Unterlagen nur manuell einreichen konnten. 17 % der Befragten haben Kreditanträge bereits abgebrochen und sind zu Anbietern mit einfacheren Verfahren gewechselt. Darüber hinaus gaben 22 % der Befragten an, dass ihr Kreditantrag abgelehnt wurde, weil sie die Voraussetzungen der Kreditgeber nicht erfüllten.

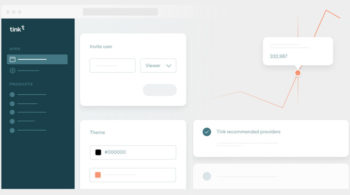

Tink

Da viele traditionelle Kreditprüfungen den Zugang zu Krediten erschweren, greifen diejenigen, die dringend finanzielle Unterstützung benötigen, zu verzweifelten Maßnahmen. Datengesteuerte Finanzierungsmodelle erleichtern den Zugang für Verbraucher und schützen gleichzeitig Kreditnehmer, in eine finanzielle Notlage zu geraten. So können Kreditgeber fundierte Entscheidungen treffen.“

Amadeus von Kummer, Banking Sales Director bei Tink

Personalisierte Prozesse für einen besseren digitalen Zugang zu Krediten

63 % der befragten Deutschen wünschen sich, dass der Kreditantragsprozess nicht nur digitalisiert, sondern auch personalisiert wird. Mehr als die Hälfte der Befragten (51 %) ist daran interessiert, dass Kredite individuell an ihre finanzielle Situation angepasst werden. 43 % der Befragten halten es für eine gute Idee, wenn Kreditgeber digitale Transaktionsdaten von Bankkonten nutzen könnten, um den Antragsprozess zu vereinfachen, insbesondere wenn es um die oft mühsame manuelle Einreichung verschiedener Dokumente geht.

Tink

Open Banking ermögliche, dass Konsumenten mit einem Konto-Login ihre Finanzdaten in Echtzeit, sicher und digital an den Finanzdienstleister übermitteln könnten. Dieser Ansatz ermögliche eine ganzheitliche Betrachtung des Einkommens- und Ausgabeverhaltens, um die Kreditwürdigkeit und Zahlungsfähigkeit zu beurteilen. Dadurch werde die finanzielle Inklusion gefördert, der Zugang zu Krediten verbessert und Hindernisse bei der Kreditaufnahme für bestimmte Verbrauchergruppen, beispielsweise Personen mit unregelmäßigem Einkommen aus unterschiedlichen Quellen, minimiert. Im Gegensatz dazu könnten die oft papiergestützten, traditionellen Kreditwürdigkeitsprüfungen zeitaufwändige Nachweisverfahren zu einer höheren Quote von Antragsabbrüchen oder -ablehnungen führen.

Zur Methodik der Befragung

Die Verbraucherumfrage wurde im September 2023 von OpinionWay im Auftrag von Tink (Website) durchgeführt und richtete sich an 1.000 deutsche Kreditnehmer im Alter von über 18 Jahren (d.h. die derzeit entweder eine Hypothek oder einen Kredit haben). Ein Whitepaper zu der Befragung gibt es leider nicht.ft

Sie finden diesen Artikel im Internet auf der Website:

https://itfm.link/165191

[/speaker-mute]

Schreiben Sie einen Kommentar