treefin: Erstes Versicherungs-FinTech ohne Maklerlizenz

treefin

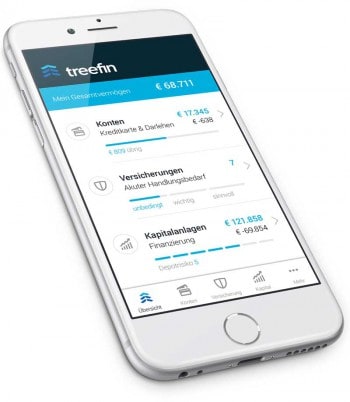

Gefühlt gibt es jeden Tag ein neues FinTech, doch die wenigsten differenzieren sich über ihr Geschäftsmodell. Am wenigsten bei Versicherern. Das brandneue treefin will unabhängiger Finanzassistent für Banking und Versicherungen werden – ein Versicherungs-FinTech, das aber nicht an der Versicherungsprovision verdient, sondern an den hergestellten Kundenkontakten. Auch mit Banken. Die Dienstleistung: Den Usern einen klaren Überblick über die gesamte persönliche Finanzsituation geben. Wir wollten einen klaren Blick auf treefin erhalten und baten Andreas Gensch, Vorstand der treefin AG, zum Interview.

Herr Gensch, es gibt doch schon einige FinTechs im Markt, die Finanzdaten aggregieren und sogar Empfehlungen geben. Was unterscheidet Sie von denen?

Was uns maßgeblich von unseren Mitbewerbern unterscheidet, ist – neben der einzigartigen Darstellung sämtlicher Konten, Versicherungen und Geldanlagen – ganz klar, das Geschäftsmodell. Unsere Konkurrenten verfolgen alle den Ansatz des Maklers, handeln provisionsgetrieben und sind somit nicht vollends unabhängig. Außerdem haben sie ein sehr enges Produktportfolio und setzen entweder Ihren Fokus rein auf Banking oder als digitaler Versicherungsmakler.

Unsere hochgradig benutzerfreundliche Anwendung identifiziert auf Basis der Ist-Situation Einsparungen und Verbesserungsmöglichkeiten (z. B. Versorgungslücken im Versicherungsbereich). Um das Verbesserungspotenzial zu nutzen, kann der Kunde wahlweise einen unabhängigen Berater oder ein Vergleichsportal zurate ziehen. treefin selbst steht zu 100 % im Lager des Kunden.

Warum legen Sie so viel Wert auf die Aussage, dass treefin kein Makler ist?

Das Thema der Unabhängigkeit ist uns extrem wichtig. Das differenziert uns nicht nur nachhaltig vom Wettbewerb, sondern ist auch aus Kundensicht extrem wichtig.

Also – Sie sind kein Makler – haben es also nicht auf die Maklerprovision abgesehen und Sie wollen erst verdienen, wenn Ihr Nutzer mit Dritten Kontakt aufnimmt. Von wem bekommen Sie also wann genau Geld?

treefin

Das Geschäftsmodell basiert auf einem Lead-Modell.

Wie finanzieren Sie sich? Haben Sie schon erste Einnahmen?

Derzeit finanzieren wir uns durch Business Angels aus der Finanz- und IT-Branche.

Wie sind Sie eigentlich auf die Idee gekommen?

Zum Ersten: Unzufriedenheit mit der heutigen Situation: Um vollständig und qualifiziert über seine Finanzen und Versicherungen informiert zu sein und zu bleiben, bedarf es immer noch der mühsamen Erstellung von Exel-Listen und Ordnern. Hinzu kommt noch die Befürchtung, dass man in Finanzdingen in erster Linie Produkte angeboten bekommt, die dem Gegenüber und nicht ausschließlich dem Kunden Vorteile verschaffen.

Zum Zweiten sind wir zutiefst überzeugt, dass im Finanzwesen eine umfassende Innovationswelle bevorsteht – ähnlich jener, die im Retail-Sektor vor einigen Jahren zu großen Veränderungen geführt hat. Schon seit geraumer Zeit geht der Trend immer mehr in Richtung Digital-Dienstleistung, sodass wir nach einer Lösung suchten, die Offline- und Online-Welt mit Hilfe unseres Expertenwissens und den zugrunde liegenden Ressourcen zu verknüpfen.

Des Weiteren hat hat unser Gründeraktionär/Ankerinvestor in den letzten 15 Jahren eine Software entwickelt, die bereits von mehr als 20.000 Finanzberatern genutzt wird. Mit dieser Erfahrung sehen wir uns mehr als andere in der Lage, ein in dieser Richtung zugeschnittenes Produkt zu entwickeln und auf den Markt zu bringen. Daher war die Gründung der treefin AG für uns ein folgerichtiger Schritt.

Wie stehen Sie zu klassischen Banken und Versicherern? Möchten Sie eher deren Partner sein oder sehen Sie sich als Herausforderer bzw. Angreifer?

treefin

Wir sehen die gesamte Diskussion rund um das Thema Disruption im FinTech-Segment eher etwas nüchterner. Etablierte Finanzinstitute haben natürlich den Vorteil, neben einer bereits bestehenden Kundenbeziehung auch über das Vertrauen des Kunden zu verfügen.

Fast allen FinTechs steht die Herausforderung noch bevor, ein nachhaltiges und tragfähiges Geschäftsmodell aufzubauen. Hier, denke ich, wird es in Zukunft auch vermehrt Kooperationen zwischen etablierten Kreditinstituten und FinTechs geben.

Und ja, natürlich ist jedes Startup auch ein Stück weit Angreifer – so auch wir. Eine Kooperation mit etablierten Instituten können wir uns grundsätzlich vorstellen. Am Ende ist natürlich entscheidend, welchen Beitrag die Parteien leisten. Das, denke ich, sollte von Fall zu Fall evaluiert werden.

Unser Geschäftsmodell basiert heute bereits auf einer Zusammenarbeit. Wir arbeiten mit unabhängigen Beratern und auch mit Vergleichsportalen zusammen.

Wollen Sie sich später an eine Bank oder einen Versicherer ankoppeln – oder streben sie gar darüber einen Exit an?

Wie gesagt, das ist zu diesem frühen Zeitpunkt noch offen. Eines weiß ich gewiss, am Ende so einer Entscheidungsfindung würde immer die Frage zu beantworten sein: Was macht aus Kunden-Perspektive Sinn? Ein nachhaltiger Unternehmenswert lässt sich nur mit dem Vertrauen des Kunden aufbauen.

Wickeln Sie die Zahlungen eigentlich selber ab – also haben Sie eine Banklizenz oder streben Sie eine an – oder wer macht das für Sie?

Bei treefin gibt es selbstverständlich die Möglichkeit auch Transaktionen in Form einer Überweisung abzuwickeln. Hier nutzen wir die HBCI/FinTS-Schnittstelle. Ergänzend hierzu haben wir eigene Schnittstellen entwickelt, um wichtige Banken, die derzeit HBCI nicht unterstützen, anbieten zu können

Das heißt auch, mit den Daten, die Ihre Kunden bei Ihnen angeben, können Sie sämtliche Kontoaktivitäten und Versicherungsverträge der Kunden einsehen. Stimmt das?

Mehrwerte entstehen durch ein Aufbrechen der bisherigen Datensilos Bank, Vermögen und Versicherung und deren intelligente Verknüpfung zum Wohle der Kunden. Ergänzend dazu sind vor allem digital affine Kunden immer online. In von uns durchgeführten Umfragen wurde klar durch diese Zielgruppe formuliert, den digitalen Finanzassistenten, egal ob in der U-Bahn per Smartphone, während der Mittagspause über den Browser oder abends vorm Fernseher mittels Touchpad nutzen zu wollen. Um dieses Kundenerlebnis zu schaffen, ist eine zentrale Datenhaltung – mit dessen Zugriffsrechte der Administratoren verbunden sind – analog Fiducia & GAD bei den Raiffeisenbanken sowie Finanz Informatik bei den Sparkassen erforderlich.

Analysieren Sie die Kontobewegungen der Kunden?

Ja, das ist korrekt – das kommunizieren wir auch sehr aktiv. Nur so können wir einen entscheidenden Mehrwert wie Ausweis der noch verfügbaren finanziellen Mittel im laufenden Monat bzw. perspektivische Darstellung der Ausgabenkategorien liefern.

Diese Konto- und Versicherungs-Informationen sind für Vermarkter Gold wert. Haben Sie vor, die gewonnen Daten (mglw. anonymisiert) zum Kauf anzubieten?

treefin

Alle Kundendaten bleiben in jeder Phase Eigentum des Kunden und werden niemals weiterveräußert.

Nutzen Sie BI oder Big Data-Systeme um Vorhersagen zum Beispiel über Zahlungsströme zu machen?

Nein – das steht bei uns nicht im Fokus.

Was ist (aus Ihrer Sicht) die interessanteste Entwicklung im Banking der nächsten Jahre?

Die Banken sitzen natürlich auf einem gigantischen Datenschatz. Hier wird spannend sein, ob und ich welcher Form Sie diese in Zukunft monetisieren können. Einige Banken sind ja bereits mit Teams genau an diesem Thema dran und haben diese bereits dem Verbraucherschutzministerium in Berlin vorgestellt. Wir sind gespannt!

Welche Erfahrungen haben Sie bisher mit der Regulierung und der BaFin gemacht? Wurden Sie schon geprüft?

Erfreulicherweise steht auf europäischer Ebene mit der PSD II erstmals eine Regulierung unseres Geschäftsmodells an, so dass wir dadurch noch näher Richtung Bank rücken. Bedingt durch unsere langjährige Erfahrung mit regulatorischen Themen im Bereich der Anlageberatung sowie IT-Governance ist für uns Regulatorik aber nichts Neues. Sofern die geforderten Prozesse penibel eingehalten sowie Dokumentationen erstellt werden, sind auch externe Prüfungen durch von der BaFin beauftragte Wirtschaftsprüfer mühelos machbar.

Persönlich erwarten wir, dass die dann umzusetzenden Prozesse zu einer Konsolidierung sowie Professionalisierung der Marktteilnehmer im Mobile-Banking-Segment führen.

Wenn Sie einen Wunsch frei hätten: Welche Regulierung würden Sie am liebsten sofort abschaffen?

Wenn sich Märkte sich nicht selber regulieren, reguliert früher oder später der Gesetzgeber. Dabei wäre wünschenswert, dass es zu einem „Level-Playing-Field“ kommt, d.h. dass sämtliche Akteure der gleichen Regulatorik unterliegen. Sofern dies der Fall ist, erfolgen die regulatorischen Umsetzungen in der Regel zum Wohle der Allgemeinheit.

In fünf Jahren – was wird sich an treefin verändert haben? Wohin entwickeln Sie Ihr System?

Mit treefin wollen wir die Chance nutzen, die erste digitale Drehscheibe für sämtliche Financial Services im europäischen Raum zu etablieren. Als vollumfänglich „im Lager des Kunden stehend“ wollen wir die Transparenz für den Kunden durch eine kontinuierliche Weiterentwicklung der Features erhöhen, um für ihn Verbesserungs- und Sparpotenziale aufzuzeigen. Einer steht dabei immer an oberster Stelle: Der Kunde.

Vielen Dank Herr Gensch!aj

Sie finden diesen Artikel im Internet auf der Website:

https://itfm.link/17907

[/speaker-mute]

Schreiben Sie einen Kommentar