Künstliche Intelligenz bringt Vermögensverwaltern bis zu 1,9 Mrd. Euro Sparpotenzial

bigstock.com/World Image

[speaker]Das vergangene Jahr erwies sich für die meisten Vermögensverwalter als äußerst herausfordernd, da sie mit erheblichen Rückschlägen konfrontiert waren. Durchschnittlich verzeichneten sie einen Rückgang der verwalteten Vermögen um 11%, einen Umsatzrückgang von 15% und einen Einbruch der Profite um 16%. Um Kosten zu reduzieren und Effizienz zu steigern, stehen Vermögensverwaltern verschiedene Optionen zur Verfügung. Eine vielversprechende Möglichkeit, die Kosten langfristig erheblich zu senken und enorme Kosteneinsparungen von nahezu 2 Milliarden Euro zu erzielen, ist die Integration generativer Künstlicher Intelligenz (KI). Das zeigt eine neue Studie von Strategy&, die ausführt, warum die Technologie das Potenzial hat, die Abläufe von Vermögensverwaltern zu optimieren und ihre Effizienz zu steigern.

Die Flaute an den globalen Aktienmärkten im vergangenen Jahr hat fast allen Vermögensverwaltern deutlich zugesetzt und zwingt sie zu Sparmaßnahmen. Das zeigt die aktuelle Studie „Cost and growth in Asset Management“ von Strategy&, der globalen Strategieberatung von PwC. Im Jahr 2022 sanken im weltweiten Durchschnitt die verwalteten Vermögen (Assets under Management, AuM) um 11%. Auch die Umsätze sanken um 15 Prozent, die Gewinne um 16 Prozent.Getrieben durch Lohndruck, regulatorische Anforderungen und Investitionen in Zukunftstechnologien stiegen gleichzeitig die Kosten der Vermögensverwalter. Entsprechend verschlechterten sich wichtige Kennzahlen wie die Cost-Income-Ratio (CIR) oder die durchschnittlichen operativen Kosten pro Vermögen (OpEx pro AuM). Die durchschnittliche CIR stieg von 62% im Jahr 2021 auf 66% im vergangenen Jahr. Besonders beunruhigend: Obwohl sich die Aktienmärkte im ersten Quartal 2023 erholten und die verwalteten Vermögen sowie die Umsätze der Vermögensverwalter wieder stiegen, sind die Gewinne der Vermögensverwalter weiter gesunken.

Vermögensverwalter auf Sparkurs eingestellt

Kleine und mittelgroße Vermögensverwalter erzielten im insgesamt schwierigen Marktumfeld des vergangenen Jahres, das von hohen Zinsen und geopolitischen Unsicherheiten geprägt war, die besten Ergebnisse. Die erfolgreichsten Unternehmen verfolgten entweder aktiv gemanagte Anlagestrategien, ähnlich denen von Private-Equity-Gesellschaften, oder setzten auf möglichst breite, ETF-basierte Anlagen. Darüber hinaus ist es alternativen Vermögensverwaltern gelungen, sich vom Durchschnitt abzuheben. Im internationalen Vergleich ist es den großen US-amerikanischen Vermögensverwaltern auch im schlechtesten Börsenjahr seit 2008 gelungen, ihre Dominanz gegenüber der europäischen Konkurrenz auszubauen. Im Zeitraum von 2016 bis 2022 konnten sie ihre verwalteten Vermögen im Durchschnitt um 56 Prozent steigern, während die europäischen Asset Manager nur auf ein Wachstum von 36 Prozent kamen.

Strategy&

Nach den Boomjahren von 2019 bis 2021 beobachten wir derzeit eine angeschlagene und im Wandel begriffene Branche, die sich erst einmal neu orientieren muss. Dabei greifen viele Asset Manager schon jetzt auf Sparmaßnahmen zurück, wie wir sie üblicherweise in Baisse-Phasen sehen, etwa Personalrückbau oder Outsourcing.“

Philipp Wackerbeck, Global Head of Financial Services bei Strategy&

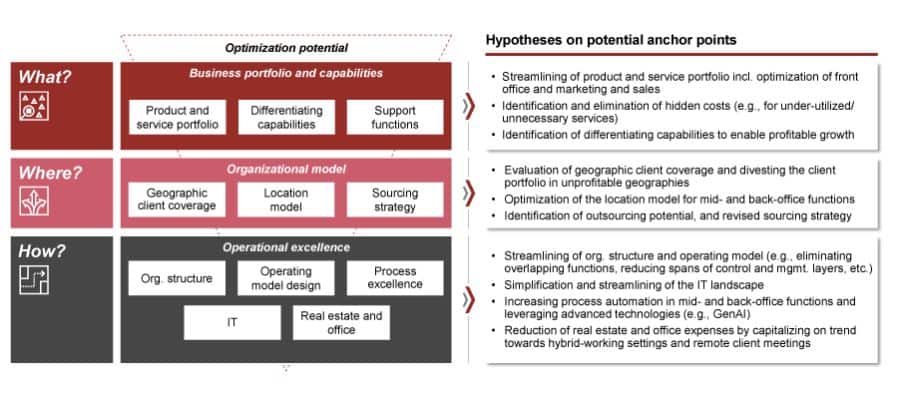

Wackerbeck erklärt, dass sich neben dem klassischen Repertoire verschiedene weitere Optionen anbieten, die Vermögensverwalter jetzt in Betracht ziehen sollten. Potenzial sehen wir etwa in der Straffung des Dienstleistungs- und Produktportfolios, in der Verschlankung von IT-Strukturen sowie in der Senkung der Immobilienkosten durch hybride Arbeitsmodelle. In Zukunft werde außerdem generative KI eine immer wichtigere Rolle spielen und enorme Effizienzpotenziale ermöglichen. In der Tat könnte der Einsatz von generativer KI die Kosten der Vermögensverwalter mittelfristig zwischen 5% und 15% senken.

In den Bereichen Sales und Operations liegen mit Effizienzsteigerungen von jeweils 10% bis 15% die größten Potenziale. Auf 5% bis 10% beziffert die Studie die Einsparmöglichkeiten in den Bereichen Portfolio Management und Business Management. Im Bereich der IT liegt die Bandbreite der möglichen Kostensenkungen zwischen 5 % und 15 %. Die Analyse zeigt zudem, dass viele Asset Manager generative KI bereits erfolgreich einsetzen, etwa um aus Kundendaten individuelle Anlageempfehlungen abzuleiten, mit Hilfe von Chatbots Beratungsservices anzubieten oder durch die Auswertung großer Mengen von Medienbeiträgen und Social-Media-Posts die Dynamik von Märkten vorherzusagen.

Mit KI schnelle Effizienzzuwächse realisieren

Wer sich derzeit im Markt umhöre, erkenne schnell, dass generative KI nicht bloß ein Hype sei, sondern die Branche grundlegend verändere und dabei enorme Effizienzen freilegen könne.

Gleichzeitig kristallisiert sich heraus, dass generative KI in nächster Zeit nur im Zusammenspiel mit dem Menschen funktionieren kann, allein schon aus Gründen der Transparenz und wegen Compliance-Richtlinien, aber auch weil die KI derzeit noch zu fehleranfällig ist.“

Utz Helmuth, Managing Director bei Strategy& Schweiz

Um die vorhandenen Potenziale von KI zu heben, komme es in Zukunft vor allem darauf an, sie sinnvoll in die Organisationsstruktur zu integrieren, regulatorische Fragen zu berücksichtigen und die Mitarbeiter weiterzubilden. Außerdem brauche es die notwendige Cloud-Infrastruktur sowie eine hohe Datenqualität. „Wer diese Punkte jetzt angeht, kann sofort Quick Wins realisieren und hat für die Zukunft einen enormen Hebel, um auch in schwierigen Zeiten wie aktuell gegen den Wettbewerb zu bestehen.“

Die vollständigen Ergebnisse der englischsprachigen Studie „Cost and growth in Asset Management – Benchmarking analysis and implications for German and Swiss Asset Managers“ finden Interessierte unter diesem Link zum kostenlosen Download. tw

Sie finden diesen Artikel im Internet auf der Website:

https://itfm.link/162227

[/speaker-mute]

Schreiben Sie einen Kommentar