ZAG und PSD2: Neue Monetarisierungschancen für Banken durch APIs

Nitrobox

von Henner Heistermann, Nitrobox

Vor dem Inkrafttreten des ZAG bzw. der PSD2-Richtlinie hatten ausschließlich die Hausbanken Zugriff auf die Zahlungshistorie und die Kreditwürdigkeit ihrer Kunden.Nunmehr haben Bankkunden die Autonomie, selbst zu entscheiden, in welchem Ausmaß sie ihre persönlichen Informationen schützen und wem sie Zugriff gewähren. Dabei dürfen sie auch Serviceleistungen Dritter in Anspruch nehmen.”

Aus Sicht der Kunden soll diese Wahlmöglichkeit von Finanzdienstleistungen vor allem Bankgeschäfte demokratisieren und etwa das Online-Shopping oder die Verwaltung von Konten erleichtern.

Hohe Sicherheit durch APIs

In diesem Zusammenhang müssen Banken allerdings sehr hohe Sicherheitsanforderungen erfüllen. Das schreibt das ZAG bzw. die dort enthaltene PSD2-Richtlinie vor. Denn: Kunden haben ein Recht auf Datenschutz und Datensicherheit; selbst dann, wenn sie Drittanbietern per API-Schnittstelle Zugriff auf das eigene Konto gewähren. So schreibt das Gesetz eine Zwei-Faktor-Authentifizierung vor. Das Ziel ist es, demokratisierte Banking Services mindestens genauso sicher wie jedes andere Online-Banking zu gestalten. Die Konsequenz sind hohe Sicherheitsanforderungen für API-Plattformen.

Henner Heistermann ist Mitgründer und CEO der Nitrobox, eines Softwareunternehmens mit Hauptsitz in Hamburg. Vor seiner Zeit bei Nitrobox unterstützte Heistermann Unternehmen bei der Entwicklung und Implementierung digitaler Geschäftsmodelle. Als Experte für E-Commerce, Abonnement- und Pay-per-Use Modelle beschäftigt er sich mit der Monetarisierung von digitalen Produkten und Services in IT, IoT, Mobilität oder Finanzdienstleistungen.

Henner Heistermann ist Mitgründer und CEO der Nitrobox, eines Softwareunternehmens mit Hauptsitz in Hamburg. Vor seiner Zeit bei Nitrobox unterstützte Heistermann Unternehmen bei der Entwicklung und Implementierung digitaler Geschäftsmodelle. Als Experte für E-Commerce, Abonnement- und Pay-per-Use Modelle beschäftigt er sich mit der Monetarisierung von digitalen Produkten und Services in IT, IoT, Mobilität oder Finanzdienstleistungen. Bankkunden erwarten mittlerweile Zusatzservices mit hohem Nutzwert

ZAG und PSD2 schaffen insofern grundsätzlich neue Rahmenbedingungen, auf deren Basis Banken ihr Geschäftsmodell weiterentwickeln können. Dabei steht die Frage im Mittelpunkt, wie sich API-Dienste im Bankenumfeld monetarisieren lassen.

Der Grund: Mit der fortschreitenden Digitalisierung erwarten Bankkunden mittlerweile von ihren Kreditinstituten umfangreiche Zusatzservices, die ihnen das Verwalten der eigenen Konten, Kredite, der privaten Altersvorsorge, Geldanlagen oder das Durchführen von Online-Banking-Services erleichtern.”

APIs in diesem Kontext nicht in zusätzliche Umsatzströme zu verwandeln, wäre insofern ein kostspieliges Versäumnis.

APIs über Pay-per-Use-Modelle monetarisieren

Tatsächlich bieten so gut wie alle namhaften deutschen Bankhäuser ihren Kunden mittlerweile umfangreiche API-Kataloge an. Diese Plattformen enthalten oftmals mehrere hundert autorisierte Services externer Drittanbieter, die in den Tech-Stack der Bankhäuser integriert sind, und bieten dabei insgesamt mehrere tausend Funktionen.

Dabei handelt es sich überwiegend um APIs aus den Bereichen Embedded Finance, Plattform-Banking und Digital Ecosystems.”

Sie erleichtern Firmen- wie Privatkunden etwa die Verwaltung digitaler Zahlungseingänge, die Kreditvergabe oder das Dokumentenmanagement.

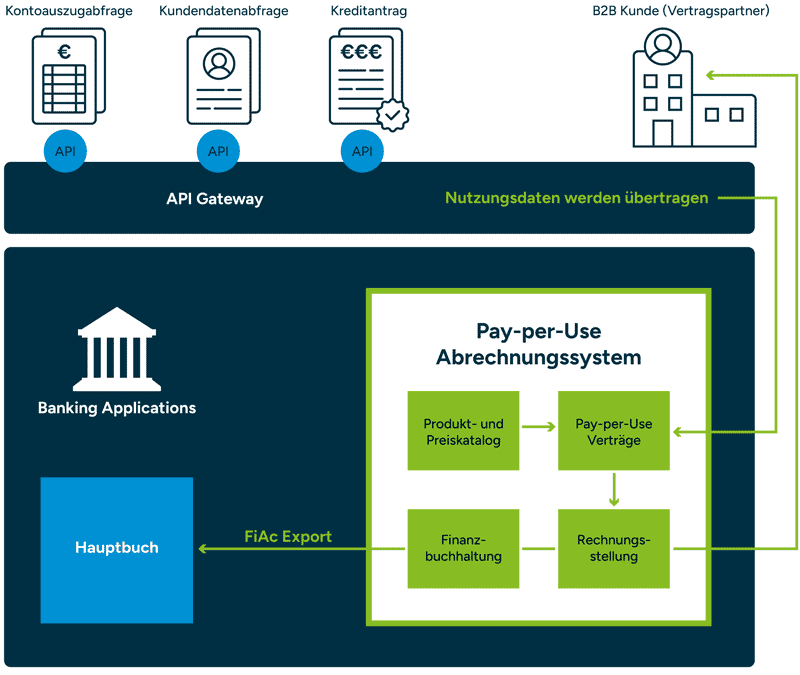

Damit sich die API-Nutzung für Bankhäuser auch auszahlt, sind entsprechende Abrechnungssysteme erforderlich. Sie sollten in der Lage sein, die Monetarisierung eines API-Service abzubilden. Als sehr erfolgversprechend haben sich hier über die vergangenen Jahre hinweg vor allem nutzungsbasierte Pay-per-Use-Modelle herauskristallisiert. Sie enthalten eine Preisgestaltung, die sich an der Nutzungshäufigkeit eines API-Services orientiert. Diese bemisst sich etwa an der Anzahl der API-Aufrufe oder den während der Nutzung ausgetauschten Datenmengen.

Handelsübliche Pay-per-Use-Abrechnungssysteme müssen allerdings auch in der Lage sein, spezifische Abrechnungsbedingungen im Bankensektor zu erfüllen. Denn bekanntermaßen werden traditionelle Bankprodukte wie Konten und Zahlungsentgelte ohne Umsatzsteuer abgerechnet. Übliche Kernbanken-Systeme rechnen Bankdienstleistungen ohne Umsatzsteuer ab, was für die Abrechnung von Pay-Per-use-Szenarien mit externen Partnern nicht ausreichend respektive zulässig ist. Genau diese Lücke schließen moderne Pay-per-Use-Abrechnungssysteme, die aus der Kernbankensoftware die Nutzungsdaten beziehen und darauf basierend gesetzeskonforme Abrechnungen inklusive Umsatzsteuer erstellen.

Pay-per-Use-Abrechnung bringt großen Nutzen

Pay-per-Use-Abrechnungsmodelle bieten Banken im API-Kontext zahlreiche Vorteile:

- Nutzungsbasierte Preise sichern dauerhafte Einnahmen

Die Preisstruktur ist im Voraus festgelegt und transparent. API-User entrichten lediglich die Gebühren für die tatsächliche Nutzung. Mit wachsenden Anforderungen steigen die Kosten, das heißt, die Skalierung ist prognostizierbar. Und: Steigende Ausgaben für die Nutzung einer API beweisen, dass das Produkt auch erfolgreich für Kunden arbeitet – für Banken und Kunden eine Win-win-Situation. - Höhere Usability

Pay-per-Use-Geschäftsmodelle optimieren das Nutzererlebnis, da Kunden hierbei ausschließlich für die tatsächliche API-Nutzung des Produkts bezahlen. Das fördert die Vertrauensbildung, ermöglicht Selbstbestimmung sowie Autonomie und steigert zudem die Kundenzufriedenheit. Kunden erhalten die Freiheit, genau das Maß an Nutzung auszuwählen, das ihren Bedürfnissen am besten entspricht. - Gesteigerte Widerstandsfähigkeit bei fragilen Märkten

Pay-per-Use-Abrechnungssysteme verbessern gleichzeitig die finanzielle Performance, mit dem Resultat, dass Banken messbare Wettbewerbsvorteile generieren. Mit der Marktabschwächung 2022 und 2023 rückt allerdings der Cashflow in den Vordergrund. Nutzungsabhängige Abrechnungssysteme tragen insofern dazu bei, Liquiditätsausfälle als Folge eines rückläufigen Marktes zu verhindern. Stattdessen fließen Umsatzströme kontinuierlich weiter, wenn vielleicht auch auf niedrigerem Niveau. - Monetarisierungsprozesse optimieren

Pay-per-Use-Abrechnungen für API-Produkte verfügen über das Potenzial, einen Innovationsschub zu initiieren. So können Banken zum Beispiel auf konkrete Nutzungsdaten zurückgreifen, um daraus nutzungsbasierte Geschäftsmodelle zu optimieren. Eine mögliche Strategie: Usern, die eine API vergleichsweise selten nutzen, geringere Gebühren zu berechnen oder alternativ Staffelpreise anzubieten, um somit Anreize für eine verstärkte Nutzung zu schaffen. Gerade in der dauerhaften Incentivierung von Usern liegt der springende Punkt – hierfür braucht es niedrigschwellige Angebote.

Nitrobox

Fazit: Eine neue Ära digitaler Finanzdienstleistungen

Das Inkrafttreten des ZAG und der PSD2-Richtlinie vor etwa vier Jahren hat den Bankensektor nachhaltig verändert. Damit verpflichtet der Gesetzgeber Banken dazu, autorisierten Dritten Zugriff auf Kundenkonten und -daten zu gewähren. Dadurch ergeben sich im Finanzsektor gänzlich neue Monetarisierungsmöglichkeiten: Mittels APIs von Drittanbietern besteht für Banken die Möglichkeit, ihr Geschäftsmodell weiterzuentwickeln und den wachsenden Anforderungen ihrer Kunden gerecht zu werden.

Um die API-Nutzung rentabel zu gestalten, sind entsprechende Abrechnungssysteme notwendig, wobei nutzungsbasierte Pay-per-Use-Modelle besonders erfolgreich sind.”

Diese Modelle bieten zahlreiche Vorteile, darunter eine dynamische Preisstruktur, höhere Usability, verbesserte finanzielle Performance und die Möglichkeit, Monetarisierungsprozesse zu optimieren.

Insgesamt haben die ZAG und die PSD2-Richtlinie den Bankensektor in Deutschland zu einer neuen Ära der digitalen Finanzdienstleistungen geführt, die den Kunden mehr Freiheit und Auswahlmöglichkeiten bietet, während zugleich die bedeutsamen Aspekte der Sicherheit und Monetarisierung im Fokus stehen.

Henner Heistermann, Nitrobox

Sie finden diesen Artikel im Internet auf der Website:

https://itfm.link/219172

Schreiben Sie einen Kommentar